La réserve pour stabilité intérieure – à l’appui de la résilience du système bancaire canadien

La réserve pour stabilité intérieure – à l’appui de la résilience du système bancaire canadien

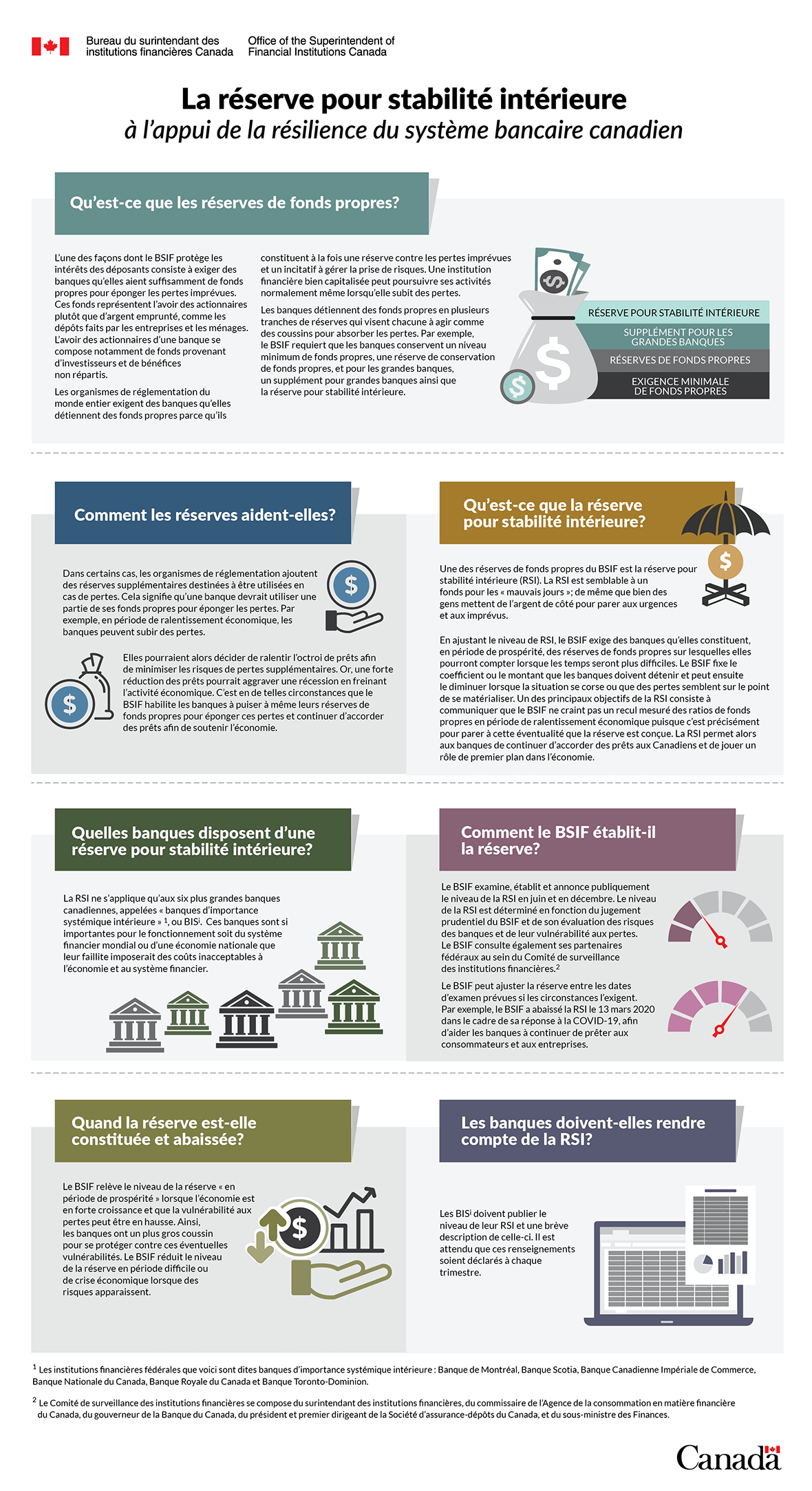

Qu’est-ce que les réserves de fonds propres?

L’une des façons dont le BSIF protège les intérêts des déposants consiste à exiger des banques qu’elles aient suffisamment de fonds propres pour éponger les pertes imprévues. Ces fonds représentent l’avoir des actionnaires plutôt que d’argent emprunté, comme les dépôts faits par les entreprises et les ménages. L’avoir des actionnaires d’une banque se compose notamment de fonds provenant d’investisseurs et de bénéfices non répartis.

Les organismes de réglementation du monde entier exigent des banques qu’elles détiennent des fonds propres parce qu’ils constituent à la fois une réserve contre les pertes imprévues et un incitatif à gérer la prise de risques. Une institution financière bien capitalisée peut poursuivre ses activités normalement même lorsqu’elle subit des pertes.

Les banques détiennent des fonds propres en plusieurs tranches de réserves qui visent chacune à agir comme des coussins pour absorber les pertes. Par exemple, le BSIF requiert que les banques conservent un niveau minimum de fonds propres, une réserve de conservation de fonds propres, et pour les grandes banques, un supplément pour grandes banques ainsi que la réserve pour stabilité intérieure.

Comment les réserves aident-elles?

Dans certains cas, les organismes de réglementation ajoutent des réserves supplémentaires destinées à être utilisées en cas de pertes. Cela signifie qu’une banque devrait utiliser une partie de ses fonds propres pour éponger les pertes. Par exemple, en période de ralentissement économique, les banques peuvent subir des pertes. Elles pourraient alors décider de ralentir l’octroi de prêts afin de minimiser les risques de pertes supplémentaires. Or, une forte réduction des prêts pourrait aggraver une récession en freinant l’activité économique. C’est en de telles circonstances que le BSIF habilite les banques à puiser à même leurs réserves de fonds propres pour éponger ces pertes et continuer d’accorder des prêts afin de soutenir l’économie.

Qu’est-ce que la réserve pour stabilité intérieure?

Une des réserves de fonds propres du BSIF est la réserve pour stabilité intérieure (RSI). La RSI est semblable à un fonds pour les « mauvais jours »; de même que bien des gens mettent de l’argent de côté pour parer aux urgences et aux imprévus.

En ajustant le niveau de RSI, le BSIF exige des banques qu’elles constituent, en période de prospérité, des réserves de fonds propres sur lesquelles elles pourront compter lorsque les temps seront plus difficiles. Le BSIF fixe le coefficient ou le montant que les banques doivent détenir et peut ensuite le diminuer lorsque la situation se corse ou que des pertes semblent sur le point de se matérialiser. Un des principaux objectifs de la RSI consiste à communiquer que le BSIF ne craint pas un recul mesuré des ratios de fonds propres en période de ralentissement économique puisque c’est précisément pour parer à cette éventualité que la réserve est conçue. La RSI permet alors aux banques de continuer d’accorder des prêts aux Canadiens et de jouer un rôle de premier plan dans l’économie.

Quelles banques disposent d’une réserve pour stabilité intérieure?

La RSI ne s’applique qu’aux six plus grandes banques canadiennes, appelées « banques d’importance systémique intérieure », ou BIS.

Comment le BSIF établit-il la réserve?

Le BSIF examine, établit et annonce publiquement le niveau de la RSI en juin et en décembre. Le niveau de la RSI est déterminé en fonction du jugement prudentiel du BSIF et de son évaluation des risques des banques et de leur vulnérabilité aux pertes. Le BSIF consulte également ses partenaires fédéraux au sein du Comité de surveillance des institutions financières.

Le BSIF peut ajuster la réserve entre les dates d’examen prévues si les circonstances l’exigent. Par exemple, le BSIF a abaissé la RSI le 13 mars 2020 dans le cadre de sa réponse à la COVID-19, afin d’aider les banques à continuer de prêter aux consommateurs et aux entreprises

Quand la réserve est-elle constituée et abaissée?

Le BSIF relève le niveau de la réserve « en période de prospérité » lorsque l’économie est en forte croissance et que la vulnérabilité aux pertes peut être en hausse. Ainsi, les banques ont un plus gros coussin pour se protéger contre ces éventuelles vulnérabilités. Le BSIF réduit le niveau de la réserve en période difficile ou de crise économique lorsque des risques apparaissent.

Les banques doivent-elles rendre compte de la RSI?

Les BISi doivent publier le niveau de leur RSI et une brève description de celle-ci. Il est attendu que ces renseignements soient déclarés à chaque trimestre.