Foire aux questions sur les réformes de Bâle III

Informations

Table des matières

Ligne directrice Normes de fonds propres (NFP)

Chapitre 1 – Vue d’ensemble des exigences de fonds propres fondées sur les risques

-

1. Contre quels risques les réserves de fonds propres protègent-elles les petites et moyennes banques et les institutions de dépôts? Quelles sont les conséquences du recours à ces réserves, et comment le BSIF vérifie-t-il leur usage?

-

Les réserves sont constituées en période de prospérité afin de procurer à l'institution une marge de manœuvre supplémentaire en période de crise. Les réserves de fonds propres peuvent être utilisées pour éponger les pertes imprévues tout en continuant de d’assurer un service financier. Lors des activités de supervision courantes, le BSIF communique fréquemment avec les PMBs et évalue leurs positions de fonds propres et de liquidité, ainsi que leurs expositions. Les PMBs qui prévoient recourir à ces réserves et ainsi fonctionner sous leurs cibles internes en matière de fonds propres doivent d’abord en discuter avec leur chargé de surveillance, en incluant un plan crédible démontrant comment et quand elles s’attendent à retrouver leur niveau de réserves prescrit. Le BSIF étudiera les demandes à cet effet de façon à déterminer les circonstances spécifiques à chaque institution, incluant s'il est prudent, pour la PMB, de recourir aux réserves constituées au titre du deuxième pilier et si des mesures de conservation des fonds propres ont été prévues, selon le cas.

-

2. Quels sont les types de risques ou de facteurs dont une PMB doit tenir compte au moment d'établir ses cibles internes en matière de fonds propres?

-

La cible interne d'une PMB correspond à la somme des exigences minimales relatives aux réserves à constituer au titre des premier et deuxième piliers. Le BSIF s'attend à ce que les PMB fixent leurs cibles internes à des niveaux suffisants pour soutenir la nature et l'étendue des risques. Les PMB doivent pour cela tenir compte des risques importants propres à leurs activités, des risques qui ne sont pas suffisamment couverts par les exigences de fonds propres du premier pilier et des résultats de leurs simulations de crise. Par exemple, une PMB doit tenir compte de son exposition à divers aspects du risque de crédit (y compris les concentrations), du risque de marché, du risque opérationnel et du risque de taux d'intérêt dans le portefeuille bancaire, entre autres.

Chapitre 3 – Risque opérationnel

-

1. Quel processus le BSIF utilise-t-il pour examiner les demandes d’exclusion liées à la composante pertes, en vertu de la section 3.4.5 de la ligne directrice NFP?

-

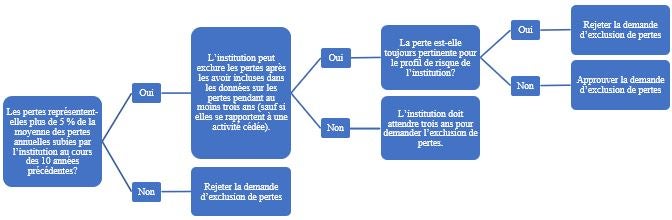

En pratique, nous nous attendons à ce que l’exclusion des pertes internes soit très rare et ne se produise que dans des circonstances exceptionnelles. Toute demande d’exclusion de pertes est soumise à un seuil d’importance relative, si bien que les pertes doivent représenter plus de 5 % de la moyenne des pertes annuelles subies par l’institution au cours des dix années précédentes. Si le BSIF conclut que la condition susmentionnée a été remplie, à moins que la perte ne soit liée à une activité cédée, elle doit être incluse dans les données sur les pertes de l’institution financière pendant au moins trois ans.

Si le BSIF conclut que les conditions susmentionnées ont été respectées, il déterminera alors si la perte peut être exclue parce qu’elle n’est plus pertinente pour le profil de risque de l’institution. Lorsqu’il évalue la pertinence de pertes d’ordre opérationnel par rapport au profil de risque de l’institution, le BSIF devra déterminer si l’événement déclencheur pourrait se produire dans d’autres domaines d’activité de l’institution. Cela pourrait être attribuable au fait que cette dernière continue d’exercer les mêmes activités commerciales ou des activités commerciales semblables. Toutefois, même si l’institution ne participe plus de telles activités, le BSIF déterminera si les pertes sont attribuables au fait qu’elle n’a pas de politiques, de pratiques ou de contrôles efficaces en matière de gestion du risque opérationnel lorsqu’il évalue la pertinence pour son profil de risque opérationnel.

Voici un arbre de décision pour visualiser ce processus

Arbre de décision - Version texte

- Étape 1 - Les pertes représentent elles plus de 5 % de la moyenne des pertes annuelles subies par l’institution au cours des dix dernières années?

-

- Si oui, passer à l’étape 2.

- Sinon, rejetez la demande d’exclusion de pertes – Fin du processus

- Étape 2 - L’institution peut-elle exclure les pertes après les avoir incluses dans les données sur les pertes pendant au moins trois ans (à moins qu’elles ne se rapportent à une activité cédée)?

-

- Si oui, passer à l’étape 3.

- Sinon, l’institution doit attendre trois ans pour demander l’exclusion de pertes – Fin du processus

- Étape 3 - La perte est-elle toujours pertinente pour le profil de risque de l’institution?

-

- Si oui, rejetez la demande d’exclusion de pertes – Fin du processus.

- Sinon, acceptez la demande d’exclusion de pertes – Fin du processus

Chapitre 4 – Risque de crédit – Approche standard

-

1. Quels sont les éléments qui peuvent être considérés comme des capitaux propres aux fins du calcul du ratio prêt-valeur (RPV) d’une exposition sur financements destinés à l’acquisition et à l’aménagement de terrains ainsi qu’à la construction de bâtiments (AATCB)?

-

Aux fins de l’évaluation du RPV d’une exposition AATCB, l’institution peut comptabiliser les éléments suivants comme des capitaux propres :

- La valorisation du terrain incluse dans la « valeur du bien estimé terminé », conformément aux attentes énoncées au paragraphe 92 du chapitre 4 des NFP et dans la ligne directrice B-20, Pratiques et procédures de souscription de prêts hypothécaires résidentiels, du BSIF.

- Les dépôts de futurs acquéreurs et/ou la valeur nette en espèces que le constructeur injecte dans le projet de construction avant le décaissement du prêt de rang supérieur et qui protègent le prêteur contre les pertes en cas de défaut de l’emprunteur.

- Les prêteurs de rang supérieur peuvent également traiter les dettes subordonnées à l’exposition de rang supérieur, qui protégeraient le prêteur contre les pertes à hauteur du montant de la tranche subordonnée, en cas de défaut de l’emprunteur, comme des capitaux propres aux fins du calcul du RPV d’un projet d’AATCB.

Il convient de noter que la valorisation du terrain ne doit pas être prise en compte dans le calcul du RPV dans le cas d’un prêt pour acquisition de terrain.

Chapitre 9 – Risque de marché

-

1. Selon le paragraphe 114 du chapitre 9 des NFP, une institution peut choisir d’inclure des instruments sans option dans le calcul du risque de courbure. Pouvez‑vous clarifier la restriction selon laquelle cette approche doit être appliquée de façon uniforme au fil du temps?

-

Le choix d’inclure des instruments sans option dans le calcul du risque de courbure revient à chaque institution. Toutefois, une fois ce choix fait, une approche uniforme devrait être appliquée au niveau de chaque pupitre au fil du temps. Si des changements sont nécessaires à la suite d’améliorations majeures apportées aux méthodes ou à l’infrastructure, il faut en informer le BSIF.

-

2. Les exigences en matière d’attribution des profits et pertes et de contrôle ex post s’appliquent-elles au risque de taux d’intérêt global (GIRR), au pupitre de transfert de risque interne (TRI) ou à d’autres pupitres théoriques d’institutions dont l’ensemble des portefeuilles et pupitres de négociation est conforme à l’approche standard?

-

Non. Les exigences d’attribution des profits et pertes et de contrôle ex post s’appliquent au pupitre de négociation de transfert de risque interne du GIRR ou à d’autres pupitres de négociation théoriques en vertu de l’approche des modèles internes (AMI); toutefois, les institutions pourraient envisager l’application de ces exigences si elles ont l’intention de demander l’autorisation d’utiliser l’AMI.

-

3.Quelles sont les conséquences de l’inefficacité d’un transfert interne du risque de taux d’intérêt global du portefeuille bancaire au portefeuille de négociation?

-

Les résultats d’une telle inefficacité sont semblables à ceux énoncés au paragraphe 80 pour le transfert interne du risque de crédit et du risque lié aux actions du portefeuille bancaire au portefeuille de négociation. Plus précisément, la couverture externe contractée auprès d’un tiers doit être intégralement prise en compte dans le calcul des exigences de fonds propres en regard du risque de marché, et le volet du transfert de risque interne lié au portefeuille de négociation doit être intégralement exclu du calcul des exigences de fonds propres au titre du risque de marché.

-

4. Les expositions sur les gouvernements provinciaux et territoriaux du Canada, y compris les mandataires du gouvernement fédéral, provincial ou territorial, sont-elles des obligations du gouvernement dont ils relèvent et, par conséquent, sont-elles considérées comme des expositions du gouvernement du Canada aux fins du calcul de l’exigence de fonds propres au titre du risque de défaut?

-

Oui. Conformément au chapitre 4 de la ligne directrice NFP, les expositions sur les gouvernements provinciaux et territoriaux du Canada, y compris les mandataires du gouvernement fédéral, provincial ou territorial, sont des obligations du gouvernement dont ils relèvent et sont considérées comme des expositions du gouvernement du Canada. Ce traitement vaut également pour le calcul de l’exigence de fonds propres au titre du risque de défaut en vertu de la section 9.5.3.

Ligne directrice Exigences de levier

-

1. Le paragraphe 13 de la ligne directrice Exigences de levier prévoit que le coussin de ratio de levier sera fixé à 50 % des exigences pondérées de capacité accrue d’absorption des pertes d’une BISi. Comment le nouveau coussin de ratio de levier interagit-il avec le ratio de levier de la capacité totale d’absorption des pertes (TLAC)?

-

Le coussin de ratio de levier est ajouté au ratio de levier TLAC minimal de 6,75 % applicable aux BISi. Compte tenu de l’ajustement du coussin de ratio de levier, la cible de surveillance qui en découle au titre du ratio de levier TLAC s’établit à 7,25 %.

-

2. Est-ce que le ratio de levier autorisé de l'institution continue de s'appliquer, ou seulement le ratio réglementaire minimal de 3 %?

-

Les institutions sont tenues d'excéder leurs ratios de levier autorisés.