Rapport annuel de 2022-2023 du BSIF

Du 1er avril 2022 au 31 mars 2023

Bureau du surintendant des institutions financières (BSIF)

Chapitre 1 – Message du surintendant

Je, Peter Routledge, au nom du Bureau du surintendant des institutions financières (BSIF), présente l’énoncé de rendement annuel du BSIF pour l’exercice 2022-2023, comme l’exigent la Loi sur les banques, la Loi sur les sociétés de fiducie et de prêt, la Loi sur les sociétés d’assurances, la Loi sur les associations coopératives de crédit, la Loi sur les normes de prestation de pension et la Loi sur les régimes de pension agréés collectifs. À mon avis, ce rapport annuel présente fidèlement le rendement du BSIF et est conforme à l’article 40 de la Loi sur le BSIF.

J’ai le plaisir de vous présenter notre rapport annuel de 2022-2023. Le Bureau du surintendant des institutions financières (BSIF) est l’organisme canadien de réglementation et de surveillance prudentielles des banques, de la plupart des sociétés d’assurance ainsi que de nombreux régimes de retraite privés. Le BSIF abrite également le Bureau de l’actuaire en chef (BAC), une entité indépendante qui fournit un éventail de services d’évaluation et de consultation actuarielles à l’administration fédérale. Les efforts du BSIF font en sorte que la confiance que place la population canadienne dans notre système financier demeure inébranlable.

Au cours de l’exercice 2022‑2023, le système financier canadien a commencé à s’adapter à la hausse des taux d’intérêt, engendrée par la forte accélération du taux d’inflation. Le BSIF a pris rapidement des mesures proactives pour s’assurer que les institutions et les régimes de retraite qu’il surveille puissent s’adapter à ce changement de notre environnement de risque. Nous sommes restés fidèles à cette approche au cours de l’exercice 2023‑2024.

Ce comportement est conforme au Plan directeur de la transformation du BSIF, dont la mise en œuvre a débuté il y a deux ans. La vision qui sous‑tend notre plan directeur est axée sur la prise des mesures nécessaires pour que nous puissions continuer de mener nos activités efficacement dans un contexte marqué par une incertitude croissante. Cette vision nous amène aussi à intervenir avec célérité lorsque des risques se profilent à l’horizon. Cela signifie que nous acceptons le risque associé à une intervention trop précoce, afin de minimiser le risque pouvant découler d’une intervention trop tardive.

Le rapport vous renseignera sur les nombreuses façons par lesquelles la vision du plan directeur se traduit déjà. Je suis d’ailleurs très fier des progrès que nous avons accomplis cette année. Par exemple, nous avons mis en œuvre un énoncé de la propension à prendre des risques à l’échelle de l’organisme pour appuyer notre gestion stratégique et opérationnelle. Également, nous avons amorcé les travaux en vue de renouveler notre approche de surveillance, de moderniser nos consignes et de simplifier notre méthode de collecte de données.

Je suis convaincu que les efforts que nous déployons pour poursuivre nos activités dans un contexte de plus en plus marqué par l’incertitude nous aidera à nous adapter à un environnement de risque en évolution ainsi qu’à nous acquitter de notre mandat, dont la portée a été sensiblement élargie aux termes du projet de loi C‑47.

Je suis fier de nos accomplissements du dernier exercice, et tout particulièrement des mesures prises par le BSIF pour renforcer la sûreté et la solidité du système financier canadien.

Merci,

Peter Routledge

surintendant

Chapitre 2 – Sommaire

Au cours de l’exercice 2022-2023, nous avons fait preuve d’agilité et d’efficacité dans un environnement opérationnel dynamique. Grâce à une équipe dévouée de plus d’un millier d’employés (équivalents temps plein), nous avons réglementé et surveillé efficacement 373 institutions financières fédérales (IFF) et 1 180 régimes de retraite fédéraux (RRF). Nous avons également fourni des conseils actuariels essentiels au gouvernement du Canada et aux gouvernements provinciaux, tout en mettant à exécution un ambitieux programme de transformation.

Nous avons composé avec un environnement financier en rapide évolution et marqué par des forces transformationnelles. Les systèmes financiers mondiaux se sont adaptés aux pressions inflationnistes, à un environnement de taux d’intérêt changeant et à des innovations technologiques déstabilisantes. Nous avons relevé ces défis de façon anticipée, et nous avons aussi mis en œuvre des initiatives qui ont accru la résilience du système financier canadien.

Le présent rapport annuel fait état de nos réalisations au cours de l’exercice 2022‑2023. Il expose la manière dont nous avons atteint nos objectifs stratégiques et opérationnels, et dont nous avons donné suite aux priorités énoncées dans notre Plan stratégique de 2022-2025 et dans notre Plan ministériel de 2022‑2023. Voici les points saillants de l’exercice :

- Nous avons publié un énoncé de notre propension à prendre des risques, de pair avec une fonction distincte de gestion du risque d’entreprise, afin d’assurer la prise de mesures cohérentes et appropriées au titre du risque à l’échelle de l’organisme.

- Nous avons exercé une surveillance active des institutions financières, et nous avons donné suite rapidement et de manière décisive aux nouveaux enjeux auxquels ces institutions sont confrontées, notamment à la suite de l’effondrement de la Silicon Valley Bank et du Credit Suisse.

- Nous avons renforcé notre fonction de surveillance en intégrant des équipes aux intérêts complémentaires et en renouvelant le Cadre de surveillance.

- Nous avons publié notre ligne directrice sur la gestion des risques climatiques (ligne directrice B‑15) pour aider les institutions financières à gérer ces risques et à communiquer des renseignements à ce sujet.

- Nous avons publié des scénarios portant sur les changements climatiques dans le cadre du 31e Rapport actuariel du Régime de pensions du Canada.

- Nous avons mis sur pied le Centre d’analyse des effets de l’innovation numérique dans le but d’élaborer des instruments stratégiques et des outils de surveillance.

- Nous avons défini une fonction distincte régissant les relations avec les intervenants pour mener des efforts constructifs et constants de mobilisation du secteur, des partenaires autochtones, de la société civile, du milieu universitaire et du public.

- Nous avons mis à jour nos structures de gouvernance et nos processus décisionnels afin de permettre une détection précoce des risques et de favoriser la prise rapide de décisions.

- Nous avons examiné les rapports actuariels des régimes de retraite privés fédéraux à prestations déterminées, et procédé à des examens approfondis de certains rapports en fonction du risque, et nous avons aussi exercé une surveillance active et sommes intervenus lorsque cela était nécessaire.

- Nous avons renforcé notre capacité organisationnelle pour être en mesure de donner suite rapidement et efficacement aux risques émergents au sein du système financier.

- Nous avons réalisé des progrès dans le cadre de notre projet de modernisation de la collecte de données, qui englobe de multiples ministères et organismes, afin que l’on dispose de renseignements exacts et actuels pour pouvoir prendre des décisions éclairées.

- Nous avons renouvelé notre ensemble d’objectifs de travail d’ordre culturel, connus sous le nom de « Promesses et engagements », dans le but de faire du BSIF un milieu de travail de choix.

- Nous avons mis sur pied une unité de la culture, de la diversité, de l’équité et de l’inclusion, nous avons modernisé notre stratégie du capital humain et nous avons élaboré un nouveau cadre de mesure du rendement en matière de diversité, d’équité et d’inclusion (DEI) ainsi qu’une approche de sondage sur l’engagement des employés.

- Nous avons renforcé notre capacité de communiquer et d’interagir efficacement avec les Canadiens, les parties prenantes, les parlementaires et d’autres publics clés au sujet de notre organisme, de nos travaux et des enjeux connexes, dans un souci de transparence et d’ouverture ainsi que dans le but de maintenir la confiance envers le système financier canadien.

Grâce à ces initiatives, nous sommes plus à même de garder le cap au sein d’un environnement en constante évolution et de nous acquitter de notre mandat. L’un de nos principaux atouts tient à la diversité de notre personnel, qui se consacre à l’atteinte de résultats probants et à la réalisation d’un objectif commun. Les employés sont le moteur de nos réalisations, guidés par une variété de points de vue et de perspectives. C’est grâce à leur travail que le parcours de transformation est possible. Nos efforts continus permettront à l’organisme de prospérer dans un contexte d’incertitude croissante, tout en maintenant la confiance inébranlable du public dans un système financier sain.

Pour la troisième année consécutive, le BSIF a été désigné en 2023 comme l’un des meilleurs employeurs de la région de la capitale nationale.

Chapitre 3 – Le BSIF

Le BSIF en chiffres pour l’exercice 2022-2023

Le BSIF a été mis sur pied en 1987 afin de protéger les déposants, les souscripteurs, les créanciers d’institutions financières et les participants de régimes de retraite, tout en permettant aux institutions financières de se mesurer à la concurrence et de prendre des risques raisonnables.

Surveillance et réglementation de 373 institutions financières fédérales

19 consignes nouvelles ou révisées (y compris au sujet des régimes de retraite)

Plus de 20 événements à grande échelle en lien avec la DEI

Plus de 40 activités de relations externes

Plus de 1 000 équivalents temps plein

Plus de 130 examens réalisés

Surveillance et réglementation de 1 180 régimes de retraite fédéraux qui comprennent 1,2 million de participants actifs et de bénéficiaires et des actifs de 238 milliards de dollars

Le Bureau de l’actuaire en chef a préparé 19 rapports ou études actuariels

Plus de 114 nouvelles institutions financières fédérales ont été agréées 28 demandes d’agrément de nouveaux régimes de retraite ont été traitées

Fondement législatif

Le BSIF est un organisme fédéral indépendant du gouvernement du Canada. Il a pour mandat de protéger les déposants, les souscripteurs, les créanciers d’institutions financières et les participants de régimes de retraite, tout en permettant aux institutions financières de se mesurer à la concurrence et de prendre des risques raisonnables. Outre notre loi habilitante, la Loi sur le Bureau du surintendant des institutions financières, nous exerçons nos activités dans le cadre d’autres loisNote de bas de page 1 et règlements clés. Ces lois énoncent des exigences et des dispositions précises relatives au fonctionnement, à la gouvernance, à l’adéquation des fonds propres, à la gestion des risques et à la surveillance prudentielle des institutions financières et des régimes de retraite au Canada. Elles nous donnent les pouvoirs et le cadre juridiques nécessaires à l’accomplissement de notre mandat.

Au Canada, les entités réglementées par le gouvernement fédéral comprennent toutes les banques, ainsi que les sociétés de fiducie et de prêt, les sociétés d’assurance, les associations coopératives de crédit, les sociétés de secours mutuels et les régimes de retraite privés constitués ou enregistrés en vertu d’une loi fédérale. Le BSIF ne réglemente ni les questions touchant les consommateurs ni le secteur des valeurs mobilières, qui relèvent de la compétence d’autres organismes fédéraux et/ou provinciaux.

Mandat

Notre mandat général est de contribuer à renforcer la confiance du public dans le système financier canadien :

- En faisant la promotion de saines pratiques de gestion du risque et de gouvernance.

- En surveillant les institutions et en intervenant tôt.

- En procédant à des analyses de la conjoncture pour concourir à la sûreté et à la solidité des institutions financières.

- En adoptant une approche équilibrée.

On retrouve au sein du BSIF le Bureau de l’actuaire en chefNote de bas de page 2 (BAC), une entité indépendante qui fournit un éventail de services d’évaluation et de consultation actuarielles à l’administration fédérale. Le BAC contribue à la confiance du public à l’égard de la résilience et de la solidité du Régime de pensions du Canada (RPC) et d’autres programmes qui relèvent de sa responsabilité en établissant des mécanismes de contrôle et de contrepoids appropriés qui s’appliquent aux coûts futurs du RPC et de ces autres programmes.

Valeurs

Nos valeurs reflètent à la fois notre identité en tant qu’organisme et notre orientation. Ces valeurs – le respect, la curiosité et la gestion responsable – guident nos actions et nos décisions, et font partie intégrante de la vision qui sous‑tend notre plan directeur.

Respect

Curiosité

Gestion responsable

Respect

Nous faisons la promotion de l’inclusion, de la collaboration et du professionnalisme en encourageant l’engagement en faveur de la DEI dans l’ensemble de nos pratiques en matière de capital humain. Dans les faits, il s’agit non seulement d’un impératif opérationnel, mais aussi d’un impératif moral.

Curiosité

Notre mission s’articule autour de la curiosité, en encourageant la pluralité des façons de penser et en créant un environnement sûr pour explorer et innover. Apprendre des tentatives et des échecs permet une transformation positive.

Gestion responsable

Nous agissons avec intégrité et transparence, et nous rendons des comptes, préservant ainsi notre crédibilité et notre réputation. De par la vision qui l’a inspiré, notre plan directeur appelle à un état d’esprit macro‑réactif, en recalibrant la façon dont nous gérons les risques afin d’en arriver à un meilleur équilibre entre les institutions prises individuellement et les macro‑risques. L’accroissement de notre propension à prendre des risques nous permet de prendre des décisions rapidement et en toute confiance, et de gérer les risques connexes avec agilité.

Philosophie en matière de risque

Dans le cadre de notre transformation, nous avons mis en place une fonction de gestion du risque d’entreprise, qui rend compte de la dynamique et des interconnexions des environnements stratégique et opérationnel. Conçue pour gérer des risques de plus en plus importants et pour prendre les mesures qui s’imposent, la fonction de gestion du risque d’entreprise nous aide à remplir notre mandat en renforçant la confiance envers un système financier sain.

Nous avons adopté un modèle des trois lignes qui définit les rôles et les responsabilités des différents intervenants en matière de gestion des risques et de gouvernance. Nous utilisons ce modèle pour promouvoir le partenariat et la coordination, ce qui, en fin de compte, renforce nos capacités de gestion des risques et la réalisation de notre mandat.

Nous avons élaboré et adopté un énoncé de la propension à prendre des risques (RAS) à l’échelle de l’organisme. Cet énoncé établit, au plus haut niveau, les types de risques que nous sommes prêts à accepter. L’énoncé définit des catégories (atteinte à la réputation, stratégique, surveillance et réglementation, opérationnel et culture) et la propension à prendre des risques selon chacune (très faible propension, faible propension, propension modérée et forte propension). Ces catégories combinées aux niveaux de propension à prendre des risques déterminent nos priorités et structurent la prise de décisions. L’orientation générale résultant de l’énoncé peut se résumer comme suit :

-

Intervenir rapidement pour faire face aux risques qui pourraient miner la confiance dans le système financier canadien.

-

Accepter les faillites ordonnées, mais éviter celles qui nous prendraient de court.

-

Prioriser la confidentialité et éviter la capture réglementaire.

-

Promoting a safe and diverse workplace culture.

-

Promouvoir une culture de travail sûre et diversifiée.

-

Orienter l’allocation des ressources en fonction des risques et de l’analyse.

-

Au moment de prendre des décisions, viser l’agilité et l’efficacité plutôt que la perfection.

-

Donner aux employés les moyens de prendre des décisions averties concernant les risques compte tenu de données imparfaites.

-

Adopter une approche réactive de gestion du risque, prioriser les mesures efficaces et attirer l’attention sur les risques importants grâce au Regard annuel sur le risque.

Partenariats

Surveillance du système financier au Canada

Nous collaborons étroitement avec la Banque du Canada, le ministère des Finances, la Société d’assurance‑dépôts du Canada et l’Agence de la consommation en matière financière du Canada. Ensemble, ces organismes composent le Comité de surveillance des institutions financières (CSIF), ce qui leur permet d’échanger des données sur des questions relatives à la surveillance des IFF.

Le Comité consultatif supérieur (CCS), composé des mêmes partenaires, facilite quant à lui la discussion sur les principales questions stratégiques touchant le secteur financier, notamment la stabilité financière et les faiblesses systémiques. Le CCS conseille le ministre des Finances et sert de tribune pour coordonner la prise de mesures entre les organismes. Ces partenariats efficaces contribuent à faire du système financier canadien l’un des plus solides et des plus sûrs au monde.

Relations professionnelles

Le BSIF est un chef de file et un participant actif sur les tribunes internationales. Nous entretenons des relations et échangeons des informations en étant membres d’organismes internationaux de normalisation tels que le Conseil de stabilité financière, le Comité de Bâle sur le contrôle bancaire et l’Association internationale des contrôleurs d’assurance. Ces organismes fixent des seuils minimaux pour les normes bancaires et d’assurance. Les pays membres ont toute latitude pour appliquer ces normes dans leur propre pays.

Lorsque nous adaptons les exigences internationales au contexte canadien, nous procédons à des évaluations rigoureuses et minutieuses pour nous assurer que les exigences ainsi adaptées sont appropriées. Nous demandons souvent aux institutions d’aller au-delà des normes internationales minimales requises. Cette approche a bien servi le Canada par le passé et nous aidera à préserver la réputation de stabilité du système financier canadien.

Au niveau national, nous avons continué d’étendre la portée de notre engagement auprès de divers intervenants. Au cours de l’exercice 2022‑2023, nous avons mené plusieurs activités de mobilisation, notamment des rencontres avec des associations sectorielles comme l’Association des banquiers canadiens, le Bureau d’assurance du Canada, l’Association canadienne des compagnies d’assurances de personnes, l’Association canadienne des administrateurs de régimes de retraite et l’Association des banques et des sociétés de fiducie. Nous avons aussi participé à plusieurs événements organisés par le secteur. Ces rencontres et activités nous ont donné l’occasion d’interagir directement avec les divers partenaires et intervenants du BSIF, de recueillir leurs commentaires et de faire preuve de responsabilité à leur égard.

Bien que le BSIF et les organismes de réglementation provinciaux aient des mandats distincts, nous coordonnons nos efforts pour exercer une supervision efficace et assurer la cohérence de la réglementation. Nous échangeons des données et nous collaborons dans le cadre d’initiatives visant à promouvoir la stabilité du système financier.

Dans le domaine des régimes de retraite, grâce à notre collaboration avec l’Association canadienne des organismes de contrôle des régimes de retraite (ACOR), il a été possible de présenter au secteur des lignes directrices provisoires axées sur la gestion du risque et la supervision des régimes de retraite par les administrateurs.

Chapitre 4 – Gestion et responsabilité

Autorité ministérielle, responsabilité et pouvoirs organisationnels

Nous rendons compte au Parlement par l’entremise du ministre des Finances. Même si ce dernier est responsable du BSIF, le surintendant exerce seul les pouvoirs conférés par les lois régissant les institutions financières et les régimes de retraite, et il lui incombe de faire rapport au ministre des Finances à propos de l’application desdites lois.

Divers processus formels et informels nous permettent de remplir notre mandat. Par exemple, le CSIF, qui est présidé par le surintendant, se réunit chaque trimestre pour échanger des renseignements au sujet de la surveillance des IFF. Notre cadre de responsabilisation prévoit également :

- La publication d’un rapport annuel et d’un plan ministériel.

- L’audit externe annuel de nos états financiers et des processus de contrôle connexes.

- L’exécution de travaux par un comité ministériel d’audit et un groupe d’audit interne, et l’examen des rapports d’audit.

- La tenue à jour et le respect d’une politique sur les conflits d’intérêts et d’un code de déontologie.

- La tenue de consultations auprès des intervenants avant la mise en application de nouvelles exigences.

- La présentation de mises à jour, de renseignements et de rapports au Parlement, ce qui inclut notamment la présentation de réponses aux questions inscrites au Feuilleton, les comparutions devant les comités parlementaires et sénatoriaux, la présentation de réponses écrites aux questions des comités, et les comparutions devant d’autres comités.

- La participation à des examens pour déterminer si nous respectons les normes internationales établies à l’intention des organismes de réglementation prudentielle.

Nous avons mis en place une nouvelle structure organisationnelle de haut niveau, qui est entrée en vigueur en avril 2022. Cette structure permet au BSIF de mieux se positionner afin d’exécuter son mandat qui consiste à maintenir la confiance du public envers le système financier du Canada dans le contexte de risque volatil actuel. Notre nouvelle structure comporte cinq domaines de responsabilité, de même que la fonction indépendante d’audit interne, qui relève du surintendant.

Peter Routledge

urintendant, BSIF

Le BSIF protège les déposants, les souscripteurs, les créanciers d’institutions financières et les participants de régimes de retraite, tout en permettant aux institutions financières de se mesurer à la concurrence et de prendre des risques raisonnables.

Ben Gully

Surintendant adjoint, Secteur de la surveillance

Le Secteur de la surveillance surveille les IFF et les RRF afin de s’assurer de leur bonne situation financière et de leur conformité aux exigences réglementaires et de surveillance applicables.

Tolga Yalkin

Surintendant auxiliaire, Secteur des mesures de réglementation

Le Secteur des mesures de réglementation dirige et facilite les mesures que prend le BSIF pour donner suite à des risques nouveaux et en constante évolution. Ce secteur assure en outre l’application du cadre législatif dont nous sommes responsables.

Angie Radiskovic

Surintendante auxiliaire et dirigeante principale de la stratégie et du risque, Secteur de la stratégie, du risque et de la gouvernance

Le Secteur de la stratégie, du risque et de la gouvernance promeut et fait progresser la gouvernance et la prise de décisions fondées sur des données probantes et tenant compte des risques, à l’appui de nos activités de réglementation, de surveillance et opérationnelles.

Assia Billig

Actuaire en chef, Bureau de l’actuaire en chef

Le Bureau de l’actuaire en chef (BAC) fournit des services actuariels indépendants au gouvernement du Canada. L’actuaire en chef, qui relève du surintendant, assume l’entière responsabilité du contenu et des opinions actuariels des rapports et conseils du BAC, en veillant au respect des mandats légaux.

Michelle Doucet

Surintendante auxiliaire et dirigeante principale des opérations, Secteur des services intégrés et de la transformation

Le Secteur des services intégrés et de la transformation exerce les fonctions opérationnelles internes de base à l’échelle de l’organisme, ce qui inclut notamment les ressources humaines, les finances, l’approvisionnement et les marchés, les installations, la sécurité, la gestion de l’information, les technologies de l’information, les communications internes et la mobilisation des partenaires, les services juridiques, de même que diverses initiatives de transformation.

Lissa Lamarche

Dirigeante principale de l’audit

La fonction d’audit interne fournit une assurance indépendante de l’efficacité et de la conformité de nos processus de contrôle interne, de gestion des risques et de gouvernance.

Comité d’audit

Le Comité d’audit formule des conseils indépendants sur nos rapports financiers, nos contrôles internes et nos fonctions d’audit. Ses membres, qui possèdent une grande expérience acquise dans les secteurs public et privé, sont les suivants :

Frederick W. Gorbet, O.C., Ph.D.

Fort d’une longue carrière dans la fonction publique canadienne et dans le secteur de l’assurance vie, M. Gorbet possède une précieuse expérience, notamment en réglementation, dont peut tirer parti notre Comité d’audit. Il a occupé des postes de direction au sein de divers organismes. Il a, entre autres, été sous ministre des Finances du Canada, directeur administratif du Groupe de travail sur l’avenir du secteur des services financiers canadien, administrateur et président du conseil d’administration d’Assuris, et fiduciaire et président du conseil d’administration de la North American Electric Reliability Corporation. Titulaire d’un doctorat en économie, il a été nommé membre de l’Ordre du Canada en 2000 et promu officier de l’Ordre en 2014. Il préside le Comité d’audit depuis avril 2020.

Helen R. del Val

Helen R. del Val a présidé la Commission des institutions financières de la Colombie Britannique de 2011 à 2016. Elle possède une vaste expérience en matière de réglementation et de droit administratif et a travaillé auparavant dans le domaine du droit des affaires et des télécommunications. Elle a également siégé au Conseil de la radiodiffusion et des télécommunications canadiennes et à divers autres conseils de réglementation. Outre ses réalisations professionnelles, elle est très présente dans le secteur communautaire. Mme del Val a été nommée au Comité d’audit en mai 2017 et y a siégé jusqu’en avril 2023.

Helen Sinclair

Helen Sinclair est administratrice de société et ancienne productrice de programmation numérique. Elle a commencé sa carrière à la Banque de Nouvelle-Écosse, où elle a occupé divers postes avant de devenir responsable de la planification stratégique et des affaires publiques. Elle a été présidente et première dirigeante de l’Association des banquiers canadiens de 1989 à 1996 et a occupé de nombreux postes au sein de conseils d’administration dans les secteurs public et à but non lucratif. Mme Sinclair est diplômée de l’Université York et de l’Université de Toronto et a suivi l’Advanced Management Program de la Harvard Business School. Elle a été nommée au Comité d’audit en juillet 2021.

Yves Gauthier

Yves Gauthier est comptable professionnel agréé et possède une vaste expérience, notamment en gestion des risques, qu’il a acquise à KPMG, au Mouvement Desjardins et à la Caisse de dépôt et placement du Québec. Il siège à de nombreux conseils d’administration et comités d’audit au sein de divers ordres de gouvernement, par exemple à Patrimoine Canada, aux villes de Montréal et de Laval ainsi qu’au Musée d’art contemporain de Montréal. Il a été nommé au Comité d’audit en novembre 2022.

Robert Samels

Robert Samels est un dirigeant expérimenté et membre d’un conseil d’administration dans l’industrie pétrolière et gazière et de celui de PricewaterhouseCoopers. Il siège à des comités internationaux, dont le Comité consultatif de surveillance indépendant du Programme alimentaire mondial et le Comité des finances et de la vérification du Fonds mondial. M. Samels est diplômé de l’Université du Manitoba et est comptable professionnel agréé. Il a été nommé au Comité d’audit en novembre 2022.

Revue financière et faits saillants de 2022-2023

Notre financement provient principalement des cotisations des institutions financières et des régimes de retraite privés. Les coûts sont répartis en fonction de la somme de travail consacré à la réglementation de chaque secteur et sont imputés aux institutions selon des formules précises. Nous percevons également des revenus provenant de services à coûts recouvrés, et nous imposons des sanctions administratives pécuniaires en cas d’infraction.

Le BAC fournit un éventail de services d’évaluation et de consultation actuarielles au RPC et à certaines entités fédérales, notamment des conseils prenant la forme de rapports déposés au Parlement. Ces services sont financés au moyen de frais imputés au régime de retraite sous-jacent ou à l’entité fédérale à qui les services‑conseils sont fournis, ainsi que de crédits parlementaires.

Survol financier 2022-2023

Au cours de l’exercice 2022-2023, nos coûts totaux se sont élevés à 242,8 millions de dollars, soit une augmentation de 14,3 % par rapport à l’exercice précédent. Les coûts relatifs au personnel ont augmenté de 12,7 % en raison de la hausse du nombre d’équivalents temps plein ainsi que des rajustements économiques et des augmentations au mérite applicables en temps normal. À la fin de l’exercice, l’effectif comptait 1 024 employés équivalents temps plein, soit une augmentation de 11,3 % par rapport à l’exercice précédent, ce qui s’expliquait par la mise en œuvre du plan directeur. Les coûts des services professionnels ont augmenté de 31,9 % pour soutenir de nouvelles initiatives. Les frais de déplacement ont augmenté en raison de la reprise des activités en personne, et les frais de location ont augmenté en raison des frais de licence de logiciels.

Institutions financières fédérales

Les revenus provenant des IFF ont augmenté de 29,2 millions de dollars (15,1 %) pour atteindre 222,7 millions de dollars. Les cotisations de base des institutions financières ont augmenté de 29,7 millions de dollars (15,5 %). Les revenus provenant des services à coûts recouvrés ont diminué de 0,4 million de dollars (25,6 %) en raison de la réduction des travaux exécutés pour les sociétés d’État fédérales.

Les coûts totaux pour les IFF ont augmenté de 29,2 millions de dollars (15,1 %) pour atteindre 222,7 millions de dollars. Cette augmentation est principalement attribuable à la hausse des dépenses liées au personnel (20,6 millions de dollars), aux services professionnels (5,6 millions de dollars), aux déplacements (1,5 million de dollars) et aux loyers (1,3 million de dollars).

Services d’évaluation et de consultation actuarielles

Le BAC est financé au moyen de frais exigés en contrepartie d’évaluations et de consultations actuarielles, et également de crédits parlementaires. Les dépenses en 2022-2023 ont totalisé 14,4 millions de dollars, soit une hausse de 2,8 millions (24,3 %) par rapport à l’exercice précédent. Cette hausse est principalement attribuable à l’augmentation du nombre d’équivalents temps plein, qui était nécessaire pour mettre en œuvre le plan directeur, ainsi qu’aux rajustements économiques et aux augmentations au mérite applicables en temps normal.

Régimes de retraite fédéraux

Les régimes de retraite privés sont soumis à des cotisations annuelles fondées sur le nombre de bénéficiaires afin de couvrir les coûts de réglementation et de surveillance. Le taux de cotisation est déterminé en estimant les dépenses courantes, en rajustant les excédents ou les déficits antérieurs et en divisant le tout par le nombre prévu de bénéficiaires. En 2022-2023, le taux est demeuré à 10,00 $ par bénéficiaire, ce qui a donné lieu à des frais évalués à 7,2 millions de dollars, tandis que le total des frais perçus et comptabilisés à titre de revenus durant l’exercice a été de 5,6 millions (comparativement à 7,4 millions en 2021‑2022).

Les revenus comptabilisés sont égaux aux dépenses engagées. L’excédent ou le déficit des cotisations par rapport aux revenus constatés au cours d’un exercice donné est traité à titre de cotisations constatées d’avance ou à recevoir dans nos états financiers. Le déficit ou l’excédent annuel est recouvré auprès des régimes de retraite ou remboursé à ces derniers sur une période de cinq ans à compter de l’exercice suivant celui où le déficit ou l’excédent a été constaté par l’entremise d’un rajustement de la cotisation annuelle payable. Le taux applicable en 2023‑2024 a été fixé à 11,00 $ par bénéficiaire, afin de recouvrer entièrement les coûts prévus. Toutefois, les variations des coûts réels ou du nombre de bénéficiaires des régimes au cours d’une année donnée entraîneront un écart – excédent ou déficit – dans les cotisations.

Les coûts occasionnés par l’application de la Loi de 1985 sur les normes de prestation de pension pour 2022‑2023 se sont chiffrés à 5,6 millions de dollars, soit une diminution de 1,7 million (23,6 %) par rapport à l’exercice précédent. Cette diminution est principalement attribuable aux postes vacants au sein de la Division des régimes de retraite en raison des départs à la retraite et de la rotation du personnel.

Chapitre 5 – Réalisations et résultats obtenus

Ce chapitre présente plusieurs de nos réalisations importantes entreprises dans le cadre de nos initiatives de transformation et de nos cinq domaines d’action fondamentaux : surveillance proactive et active, cadre réglementaire adapté aux circonstances et prudent, gestion et décisions fondées sur le risque, services actuariels essentiels au gouvernement du Canada, et infrastructure habilitante efficace.

Progrès en matière de transformation

Dirigeant principal de la transformation

Au cours de la première année de notre parcours de transformation, nous avons réalisé des progrès significatifs dans le cadre des six initiatives clés décrites dans notre plan stratégique. Au fil de notre transformation, nous avons adopté un nouvel état d’esprit caractérisé par l’agilité, l’efficience et l’innovation. Nous mettons aussi fortement l’accent sur la gestion du risque. Voici quelques-unes des principales réalisations en matière de transformation.

Culture et initiatives habilitantes

- Nous avons mis sur pied une unité de la culture, de la diversité, de l’équité et de l’inclusion dans le cadre d’un plan triennal. Nous avons également renouvelé notre Stratégie du capital humain et élaboré un nouveau cadre de mesure du rendement en matière de DEI, de pair avec une méthode de sondage sur l’engagement des employés.

- Nous nous sommes concentrés sur le renouvellement des principes fondamentaux de la gestion du changement et avons établi un ensemble d’objectifs de travail connus sous le nom de « Promesses et engagements » pour guider le renouvellement de la culture. Nous avons également créé deux nouveaux secteurs (Stratégie, risque et gouvernance, et Mesures de réglementation) au sein de l’organisme afin d’appuyer notre transformation et de nous doter de nouvelles capacités.

Risque, stratégie et gouvernance

- Nous avons remanié et mis en œuvre une nouvelle structure de gouvernance interne axée sur la gestion du risque et la prise de décisions, et nous avons adopté un modèle de gestion du risque à trois lignes.

- Nous avons élaboré et adopté un énoncé de la propension à prendre des risques à l’échelle de l’organisme, qui établit au plus haut niveau les types de risques que nous sommes prêts à accepter.

Rapprochement des principaux acteurs

- Nous avons élaboré un cadre régissant les relations avec les intervenants, qui oriente notre approche stratégique en matière de rapprochement des principaux acteurs, et nous avons élaboré et mis à l’essai un outil de suivi et d’établissement de rapports sur la mobilisation des intervenants.

- Nous avons élaboré des stratégies de marque provisoires pour le surintendant et l’actuaire en chef, ainsi qu’une stratégie de mobilisation des partenaires internes et externes par l’entremise d’une recherche sur l’opinion publique.

Innovation en matière de politiques

Specialiste - Carrefour du risque climatique

- Nous avons peaufiné l’architecture de nos politiques et la vision de la réponse réglementaire pour l’adapter à l’évolution du paysage du risque. Dans le cadre de cet effort, nous avons créé le Centre d’analyse des effets de l’innovation numérique, qui contribuera à l’élaboration de politiques et d’outils de surveillance pour faire face aux risques émergents liés à la numérisation.

- Pour faire face aux risques climatiques, nous avons créé le Carrefour du risque climatique et élaboré un plan global situant notre réponse au risque climatique en ce qui a trait, notamment, à nos politiques, aux analyses de scénarios climatiques, aux fonds propres réglementaires, aux données et aux relevés réglementaires.

Renouvellement de l’activité de surveillance

- Nous avons amélioré les outils d’analyse intégrée du risque et d’évaluation de la résilience financière, de même que ceux favorisant le travail en collaboration.

- Nous avons mis sur pied le Centre d’évaluation du risque et d’intervention, de pair avec des équipes de surveillance de première ligne et le Centre consultatif sur le risque, avec une structure organisationnelle intégrée pour l’évaluation des fonds propres et des liquidités, sans oublier l’analytique et les données de surveillance.

- Nous avons établi la Division de l’assurance de la qualité en surveillance pour instaurer une assurance de la qualité rigoureuse dans l’ensemble du Secteur de la surveillance.

- La Division des méthodes, des normes et des contrôles de surveillance a poursuivi ses travaux de mise à jour complète du Cadre de surveillance afin de s’assurer que ce cadre demeure pertinent, et qu’il est adapté à la fois à son objectif et à l’évolution du risque au sein du système financier canadien.

Gestion et analytique des données

- Nous avons lancé l’initiative « Vision 2030 », retenu une solution infonuagique et préparé une nouvelle phase d’amélioration des données et de l’analytique.

- Nous avons mis en place des outils d’analytique et d’établissement de rapports selon une formule libre‑service ainsi que des ensembles de données organisationnelles pour permettre un accès transparent aux données relatives aux relevés réglementaires, ce qui favorise la prise de décisions fondée sur des données et concourt à l’efficience.

- Nous avons fait des progrès dans le cadre des travaux préparatoires de l’initiative de modernisation de la collecte de données.

Réalisations dans nos cinq domaines fondamentaux

1. Surveillance proactive et active

Nous exerçons une surveillance des IFF et des RRF pour déterminer s’ils sont en bonne santé financière et s’ils satisfont aux exigences de réglementation et de surveillance. Les principales réalisations à ce chapitre en 2022-2023 sont les suivantes :

Protection des créanciers et mesures prises devant la faillite d’une banque

Cliquez sur ce lien pour en savoir plus sur l’approche d’intervention en matière de surveillance du BSIF.

Le 12 mars 2023, le surintendant a pris le contrôle des actifs de la succursale canadienne de la Silicon Valley Bank après la fermeture de la banque mère par les autorités américaines. Cette mesure décisive a été suivie d’un processus de restructuration ordonné et supervisé par les tribunaux, de manière à protéger les intérêts des créanciers canadiens.

« J’ai pris cette mesure pour permettre une transition ordonnée de la succursale canadienne de la Silicon Valley Bank vers la banque-relais créée par la FDICNote de bas de page 3. J’estime que cette approche, adoptée de concert avec les responsables aux États-Unis, sert les intérêts des créanciers de la succursale. »

- Peter Routledge, surintendant des institutions financières

Surveillance et intervention rapide

Directeur Services bancaires nationaux

Au cours de l’exercice 2022-2023, nous avons intégré des fonctions d’analyse du risque financier au niveau des équipes de surveillance de première ligne, ce qui inclut une expertise en matière de fonds propres et de liquidité. Cette approche rend possible l’évaluation rapide de la résilience financière, y compris au chapitre de la gouvernance et de la solidité du bilan. Tout au long de l’exercice, nos équipes de surveillance ont régulièrement évalué les risques et contrôlé l’adéquation des fonds propres et des liquidités des IFF. Elles ont travaillé en étroite collaboration avec les IFF afin de s’assurer que des mesures correctives appropriées étaient prises lorsque des déficiences étaient relevées.

Progrès des mesures de surveillance

Au cours de l’exercice 2022-2023, nous avons mis l’accent sur la résilience et la capitalisation des institutions financières dans un contexte marqué par un niveau de risque élevé. Nous avons adapté les mesures de surveillance pour nous assurer qu’elles demeurent appropriées dans un environnement de risque en rapide évolution. Voici quelques-unes de nos principales réalisations :

- Suivi du risque de taux d’intérêt structurel, affecté par la hausse rapide des taux, et enrichissement de nos connaissances grâce à une utilisation élargie des données incluses dans les déclarations réglementaires et les rapports à la direction.

- Suivi de la préparation des IFF au ralentissement, en se concentrant sur la propension à prendre des risques, le provisionnement pour pertes de crédit, la modélisation du risque de crédit et les répercussions en termes de fonds propres et de financement.

- Inclusion des principaux domaines de risque dans le cadre du Regard annuel sur le risque et communication des attentes aux vis-à-vis au sein du CSIF.

- Poursuite des travaux sur le risque de liquidité.

- Échanges avec les dirigeants des IFF lors de discussions tenues sur une base régulière et de réunions semestrielles.

- Rationalisation de la production de rapports pour les banques d’importance systémique intérieure.

- Envoi d’un préavis énonçant les révisions de notre test de suffisance du capital des assureurs hypothécaires à l’égard des prêts hypothécaires à taux variable.

- Mise en œuvre de plusieurs réformes de Bâle III convenues à l’échelle internationale; les mises à jour qui restent à faire devraient toutes être en vigueur en 2024.

Examens effectués et lettres envoyées

Nous avons évalué des domaines de risque clés dans le cadre de nos travaux de surveillanceNote de bas de page 4 en 2022‑2023. De plus, nos travaux ont contribué à la solidité de la capitalisation et à la résilience des institutions financières. La lettre de surveillance, principale communication écrite adressée aux IFF, résume nos principales constatations, recommandations et exigences. Plusieurs examensNote de bas de page 5 ont été menés et ont donné lieu à des lettres de surveillance contenant des recommandations destinées à améliorer les contrôles et les processus. Au total, nous avons envoyé plus de 370 lettres de surveillance en 2022‑2023, ce qui correspond essentiellement au nombre de l’exercice précédent.

Nombre d’approbations

Les IFF doivent obtenir l’agrément du BSIF ou du ministre des Finances (conformément à l’avis du BSIF) avant de s’engager dans certaines opérations particulières. Cette exigence s’applique à la constitution d’une IFF, ainsi qu’aux banques ou compagnies d’assurance étrangères qui cherchent à établir une présence ou à réaliser certains investissements au Canada. En 2022-2023, nous avons délivré plus de 200 agréments en vertu de la loi aux institutions que nous réglementons. Notre processus d’agrément est efficace, réactif, innovateur et transparent. Nous avons approuvé diverses demandes d’acquisition et d’établissement de nouvelles entités, ce qui, d’une part, permet aux institutions financières d’être concurrentielles et de prendre des risques calculés, et d’autre part, contribue à protéger les droits des déposants, des titulaires de police et des créanciers. De plus, 36 opérations touchant les régimes de retraite ont été soumises pour approbation en 2022-2023.

Surveillance de la mobilisation des intervenants

Nous avons organisé, sur une base régulière, des collèges de surveillance et des tables rondes avec les organismes de réglementation afin de promouvoir le dialogue et la coopération. Ces événements facilitent l’échange d’information et renforcent la surveillance des institutions financières canadiennes. Les tables rondes, auxquelles participent des organismes de réglementation des États-Unis, du Royaume-Uni, de l’Union européenne, des Caraïbes et du Canada, servent à améliorer la préparation aux crises et leur gestion dans l’éventualité d’une crise financière transfrontalière. Les collèges de surveillance ont renforcé la surveillance des groupes bancaires internationaux et des grandes sociétés d’assurance vie canadiennes.

| Nombre de collèges organisés par le BSIF | ||

|---|---|---|

| 2020-2021 | 2021-2022 | 2022-2023 |

| 4 | 4 | 7 |

Amélioration des données de surveillance et des techniques d’analyse

Nous avons passablement accru nos capacités de surveillance grâce à l’utilisation des données et de l’analytique. Nous avons notamment créé le rapport analytique d’évaluation des risques (RAER), un outil d’informatique décisionnelle destiné aux principaux secteurs, notamment les banques ainsi que les sociétés d’assurance multirisque et d’assurance vie, qui permet une analyse rapide et complète du risque. De plus, nous avons élaboré un outil relatif aux cotes de surveillance pour le secteur de l’assurance afin de garantir la cohérence des cotes, et nous avons mis en place des relevés réglementaires pour l’examen de la santé financière dans le secteur de l’assurance.

Régimes de retraite privés

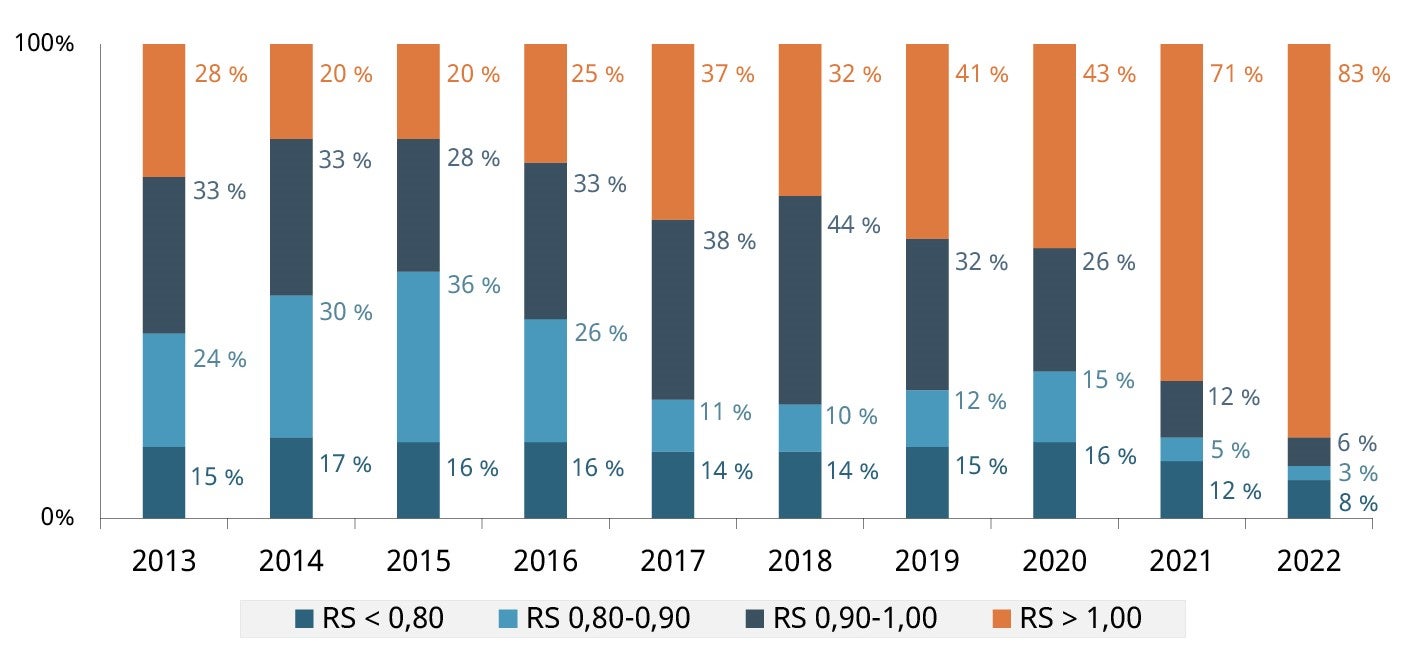

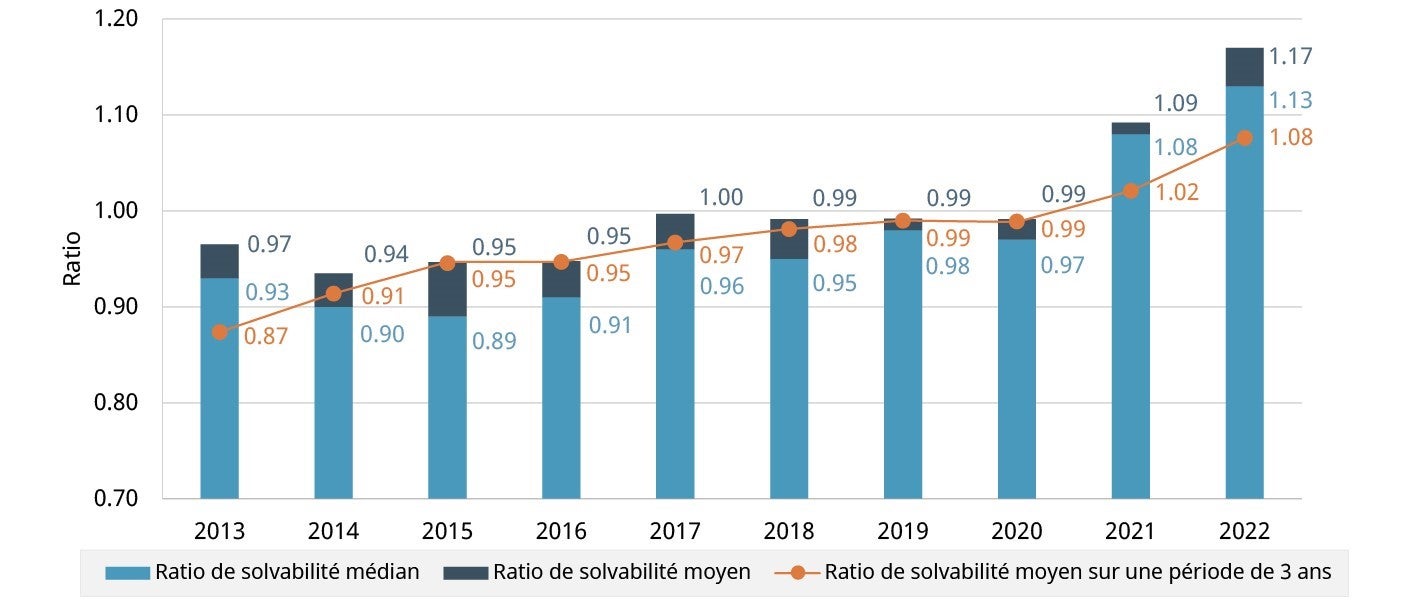

En 2022‑2023,Note de bas de page 6 la solvabilité globale des régimes de retraite privés fédéraux à prestations définies s’est nettement améliorée. Malgré le rendement négatif des marchés et des placements à l’échelle mondiale, les taux d’actualisation prescrits utilisés pour évaluer le passif de solvabilité des régimes de retraite, qui sont directement liés aux taux des obligations canadiennes, ont sensiblement augmenté tout au long de l’exercice. Il en a résulté une diminution du passif de solvabilité qui a plus que contrebalancé les rendements négatifs des placements, de sorte que les régimes de retraite privés fédéraux comportant des dispositions à prestations déterminées sont en meilleure santé financière (actifs moins passif de solvabilité) à compter de l’année civile 2023 par rapport à l’année précédente. D’après les plus récents rapports actuariels déposés, les positions de solvabilité des régimes s’étaient améliorées, le ratio de solvabilité médian étant passé de 1,08 à la fin de l’année civile 2021 à 1,13 à la fin de l’année civile 2022. En 2022‑2023, la distribution globale des actifs est demeurée à peu près inchangée.

| Indicateurs | Type | Au 31 mars 2022 | Au 31 mars 2023 |

|---|---|---|---|

| Nombre de régimes | Prestations déterminéesNote de tableau 2 - 1 | 255 | 240 |

| Régimes combinésNote de tableau 2 - 2 | 120 | 117 | |

| Cotisations déterminéesNote de tableau 2 - 3 | 821 | 823 | |

| Total | 1 196 | 1 180 | |

| Nombre de participants actifs | Prestations déterminées | 172 900 | 161 800 |

| Régimes combinés | 329 900 | 352 500 | |

| Cotisations déterminées | 157 200 | 168 100 | |

| Total | 660 000 | 682 400 | |

| Autres bénéficiaires | Prestations déterminées | 239 400 | 226 600 |

| Régimes combinés | 290 300 | 310 800 | |

| Cotisations déterminées | 24 200 | 27 100 | |

| Total | 553 900 | 564 500 | |

|

Notes de bas de tableau 2

|

|||

Surveillance fondée sur le risque – Régimes de retraite privés

Au cours de l’exercice 2022-2023, nous avons poursuivi nos efforts de collaboration avec l’Association canadienne des organismes de contrôle des régimes de retraite (ACOR) afin d’établir des attentes réglementaires cohérentes pour assurer l’efficacité de la gestion du risque et de la supervision des régimes de retraite privés par les administrateurs.

Dans le cadre de l’examen continu de la surveillance des placements des régimes de retraite, nous avons publié en octobre 2022 un résumé des commentaires reçus à propos du document de consultation intitulé Gestion du risque lié aux placements des régimes de retraite. Ces commentaires ont été communiqués à l’ACOR dans le cadre de notre collaboration avec cette dernière en vue de l’élaboration de lignes directrices sur les principes de gestion du risque de placement.

De plus, nous avons collaboré avec l’ACOR à l’élaboration de lignes directrices fondées sur des principes, qui ont été publiées pour consultation en juin 2022. Ces lignes directrices visaient notamment à combler les lacunes en matière de gestion des technologies et des cyberrisques liés aux régimes de retraite (ligne directrice de l’ACOR sur le cyberrisque pour les régimes de retraite). Elles portent également sur l’intégration de facteurs environnementaux, sociaux et de gouvernance (ESG) dans les placements des caisses de retraite et la gestion du risque (ligne directrice de l’ACOR sur les considérations ESG dans le contexte de la gestion des régimes de retraite). Enfin, une autre ligne directrice aborde la promotion d’une saine gouvernance dans le cadre des pratiques d’effet de levier et les répercussions de l’effet de levier sur la gestion des risques (ligne directrice de l’ACOR sur l’effet de levier et la gestion efficace des risques connexes).

Rapports actuariels des régimes de retraite privés

Nous avons examiné les rapports actuariels des régimes de retraite privés fédéraux à prestations déterminées et procédé à des examens approfondis, fondés sur les risques, de certains rapports. Au cours de l’exercice 2022-2023, nous avons reçu 256 rapports actuariels. Les examens approfondis de certains rapports ont permis de relever certaines hypothèses actuarielles qui ont suscité des interrogations et qui ont donné lieu à des interventions visant à assurer la conformité avec la législation et les orientations. Les problèmes mis au jour lors de ces examens ont été communiqués aux actuaires des régimes, en particulier lorsqu’ils avaient une incidence sur les besoins de financement actuels et futurs. À la suite de nos interventions, certains actuaires ont modifié et soumis à nouveau leurs rapports actuariels.

2. Cadre réglementaire adapté aux circonstances et prudent

Notre cadre réglementaire se compose de l’ensemble des règles, des lignes directrices, des normes et des principes qui étayent la réglementation et la surveillance des IFF et des RRF. Ce cadre fournit une approche structurée pour assurer la sécurité et la solidité de ces institutions et contribue au maintien de la stabilité du système financier canadien. Les principales réalisations à ce chapitre en 2022-2023 sont les suivantes :

Publication de la ligne directrice B-15, Gestion des risques climatiques

Applicable à plus de 350 banques et assureurs soumis à la réglementation fédérale

Nous avons publié la ligne directrice B-15, qui constitue le premier modèle de gestion des risques dans le système financier canadien tenant compte du climat. Cette ligne directrice décrit les attentes en matière de compréhension et de gestion des risques liés au climat, d’adoption de pratiques appropriées de gouvernance et de gestion des risques, et d’assurance de la résilience opérationnelle et financière. Nous avons mené des consultations approfondies pour mieux comprendre les répercussions de la ligne directrice sur les IFF et avons reçu plus de 4 300 commentaires.

Adaptation aux enjeux de l’avenir de la normalisation canadienne en matière de comptabilité et d’assurance

Rapport final du CEINC, qui comprend 26 recommandations

Nous avons appuyé les travaux du Comité d’examen indépendant de la normalisation au Canada (CEINC) en examinant la gouvernance et la structure des normes canadiennes de comptabilité et d’assurance. Nous avons également étudié la nécessité de créer un conseil canadien des normes d’information sur la durabilité pour soutenir les développements internationaux en matière de normes de durabilité. Nos travaux ont contribué à garantir l’existence au Canada de normes d’information indépendantes et mondialement reconnues en matière de comptabilité, d’audit et de durabilité. Ces normes contribuent à la qualité de l’information présentée, renforcent notre cadre de surveillance et favorisent la confiance du public.

Renforcement des orientations réglementaires pour de saines pratiques de souscription de prêts hypothécaires résidentiels

Nous nous employons activement à améliorer la qualité du crédit des actifs hypothécaires résidentiels et les pratiques de souscription en apportant des ajustements à la ligne directrice B-20. Nous avons entrepris un examen exhaustif de cette ligne directrice en 2022‑2023, en commençant par les mesures de remboursement de la dette. Nous utiliserons la rétroaction recueillie pour étayer les révisions de la ligne directrice, qui feront l’objet de consultations publiques par la suite.

Amélioration des attentes et des processus en matière de surveillance concernant les nouveaux risques liés à l’innovation numérique

Analyste principal

Équipe conception intégrité et sécurité

Nous avons lancé le Centre d’analyse des effets de l’innovation numérique, qui se concentre sur l’utilisation des technologies émergentes et aborde des questions clés. Nous avons notamment étudié des orientations sur les crypto-actifs, collaboré avec des entités technologiques dans le cadre d’initiatives comme le projet « Porte ouverte sur l’innovation numérique » et publié une lettre tripartite sur les risques liés aux crypto-actifs.

Établissement de la réserve pour stabilité intérieure

La réserve pour stabilité intérieure (RSI) est un outil stratégique qui contribue à la stabilité du système financier canadien. Elle s’applique aux plus grandes banques du pays et les oblige à constituer des fonds propres pour absorber les pertes et soutenir l’octroi de prêts pendant les crises économiques. En décembre 2022, nous avons annoncé que nous majorions le taux de la RSI pour le porter à 3 % à compter du 1er février 2023 et que sa fourchette serait dorénavant de 0 à 4 %, au lieu de 0 à 2,5 %. Ces mesures contribuent à remédier aux vulnérabilités systémiques élevées, notamment l’endettement des ménages canadiens et les déséquilibres accrus des actifs.

Taux admissible minimal applicable aux prêts hypothécaires non assurés

Le taux admissible minimal (TAM) est utilisé par les IFF au Canada pour évaluer la capacité des emprunteurs à rembourser les prêts hypothécaires dans des circonstances financières défavorables. Cela permet de garantir de saines pratiques de souscription de prêts hypothécaires et la sécurité du système financier. Nous examinons et communiquons régulièrement le TAM applicable aux prêts hypothécaires non assurés. En décembre 2022, nous avons annoncé que le TAM pour les prêts hypothécaires non assurés demeurera la valeur la plus élevée entre le taux hypothécaire contractuel majoré de 2 % et 5,25 %.

3. Gestion et prise de décisions fondées sur le risque

Ces activités se rapportent à la fois à la gestion des risques internes au sein de notre organisme et à la priorisation des risques actuels et des risques en évolution auxquels font face les institutions et les régimes de retraite que nous supervisons. L’objectif principal est de promouvoir la stabilité et de protéger les intérêts des intervenants au sein du système financier. Voici un aperçu de nos réalisations en 2022-2023 :

Renforcement de la gestion des risques

Nous avons travaillé à améliorer la détermination et la gestion des risques au sein de notre organisme, notamment en nommant une dirigeante principale de la stratégie et du risque, en créant une fonction de gestion du risque d’entreprise et en nous dotant de capacités accrues en matière d’analyse de la conjoncture, de simulation de crise et d’analytique du risque.

Supervision du risque stratégique

En complément de la mise en œuvre d’un énoncé de propension à prendre des risques, nous avons publié notre premier Regard annuel sur le risque (RAR) en avril 2022, ce qui a été suivi d’une mise à jour en octobre 2022. Le RAR est l’un de nos principaux outils de supervision du risque stratégique; il met l’accent sur les facteurs externes et fournit une vision prospective des risques les plus importants auxquels sont confrontés les IFF et les régimes de retraite fédéraux. En outre, le RAR décrit la réponse réglementaire et de surveillance à ces risques et oriente les travaux de surveillance prévus pour le prochain exercice financier. Le RAR est un outil qui nous sert à promouvoir une saine gestion du risque dans le secteur financier grâce à une approche délibérée, proactive et transparente.

4. Prestation de services actuariels essentiels au gouvernement du Canada

Conseillère en actuariat - Pensions publiques

Ces services comprennent les évaluations actuarielles exigées par la loi et les vérifications à l’égard des coûts futurs des programmes du Régime de pensions du Canada (RPC), de la Sécurité de la vieillesse, de l’assurance-emploi et du Programme canadien d’aide financière aux étudiants, ainsi que des régimes de retraite et d’avantages sociaux couvrant la fonction publique fédérale, les Forces canadiennes, la Gendarmerie royale du Canada (GRC), les juges de nomination fédérale et les parlementaires. Les principales réalisations à ce chapitre en 2022-2023 sont les suivantes :

Rapports produits par le BAC aux termes de la loi

Le BAC a contribué à renforcer la confiance à l’endroit du système financier en aidant à assurer la stabilité et la viabilité des programmes sociaux, des régimes de retraite du secteur public et des régimes d’assurance au Canada. En 2022-2023, le BAC a produit des rapports actuariels indépendants, exacts et de grande qualité, et il a fourni des services et des conseils actuariels professionnels. Les principales réalisations à ce chapitre en 2022-2023 sont les suivantes :

- Achèvement du rapport actuariel sur le Régime de retraite de la Gendarmerie royale du Canada (GRC) au 31 mars 2021. Ce rapport, présenté à la présidente du Conseil du Trésor et déposé au Parlement le 18 novembre 2022, fournissait des renseignements actuariels aux décideurs, aux parlementaires et au public. Il a servi à accroître la transparence du système canadien de revenu de retraite et à renforcer la confiance à son endroit, et il a ainsi concouru à la prise de décisions éclairées.

- Présentation du Rapport actuariel de 2023 sur le taux de cotisation d’assurance-emploi à la Commission de l’assurance emploi du Canada. Ce rapport, déposé au Parlement le 29 septembre 2022, contenait un taux de cotisation d’équilibre prévu pour l’année à venir, de même qu’une analyse détaillée. Ces renseignements ont aidé la Commission à prendre des décisions éclairées concernant les cotisations d’assurance-emploi, et à assurer ainsi la viabilité financière du régime.

- Achèvement du rapport actuariel triennal sur le RPC au 31 décembre 2021, soit le 31e Rapport actuariel du Régime de pensions du Canada, qui a été présenté à la ministre des Finances et déposé au Parlement le 14 décembre 2022. Ce rapport triennal contient des projections relatives aux revenus et aux dépenses du RPC sur une période de 75 ans afin d’évaluer l’incidence future des tendances démographiques et économiques historiques et projetées.

Christine Dunnigan

Directrice - Programmes d’assurance sociale- De plus, le BAC a commandé un examen indépendant de ce rapport par des pairs; cela constitue le neuvième examen du genre, dont les résultats ont été publiés au début de l’exercice 2023-2024. Les constatations du groupe indépendant confirment que le travail effectué par le BAC et présenté dans le rapport respecte les normes de pratique professionnelles et les exigences législatives, et que les hypothèses et les méthodes utilisées sont raisonnables. Le groupe a fait savoir par ailleurs que le rapport exposait fidèlement les résultats du travail effectué par l’actuaire en chef et son équipe.

- Début des travaux de préparation du rapport actuariel triennal sur la Sécurité de la vieillesse au 31 décembre 2021.

- Préparation du Rapport actuariel sur le Programme canadien d’aide financière aux étudiants au 31 juillet 2021, du Rapport actuariel relatif aux rentes sur l’État au 31 mars 2022 et du Rapport actuariel sur le Régime d’assurance du service civil au 31 mars 2022.

- Présentation de divers rapports actuariels à l’appui des Comptes publics du Canada, où l’on présente les obligations et les coûts, au 31 mars 2022, associés aux régimes de retraite et d’avantages sociaux du secteur public fédéral, y compris les prestations futures pour les anciens combattants.

Recherche actuarielle

Dans le cadre de ses recherches en cours, le BAC a publié en avril 2022 la Fiche de renseignements – Statistiques portant sur la mortalité du Programme de la sécurité de la vieillesse (SV). La fiche de renseignements montre qu’il y a eu environ 20 000 décès supplémentaires causés par la pandémie de COVID-19 au cours de l’année 2020. De plus, les résultats suivants ont été présentés :

- Analyse de scénarios pour évaluer les risques liés à la transition climatique lors du grand colloque sur les régimes de retraite de l’Institut sur la gouvernance d’organisations privées et publiques.

- Présentation sur la réduction du taux de cotisation à l’assurance-emploi et les prestations de maladie à la conférence annuelle 2022 de l’Institut canadien des actuaires.

- Projections relatives à la mortalité tirées de la présentation d’un groupe d’experts sur la sécurité sociale lors du colloque « Living to 100 » de la Society of Actuaries.

- Présentation « Vers une sécurité sociale financièrement durable, écologique et résiliente » au Forum mondial de la sécurité sociale de l’Association internationale de la sécurité sociale.

5. Une infrastructure habilitante efficace

Il s’agit des activités et des ressources jugées essentielles pour soutenir les opérations. Les principales réalisations à ce chapitre en 2022-2023 sont les suivantes :

Diversité, équité et inclusion

Nous avons accompli des progrès considérables dans l’intégration de la DEI dans notre culture organisationnelle, en favorisant un environnement où les employés peuvent réellement être eux‑mêmes.

Un cadre de mesure de la DEI et un modèle logique servent de base au suivi des progrès réalisés dans la mise en œuvre de la stratégie pluriannuelle. Ce cadre nous permet de suivre nos progrès et de rendre des comptes.

Pour soutenir une croissance continue et promouvoir une culture d’inclusion en milieu de travail, nos dirigeants ont participé à des activités d’apprentissage portant sur la lutte contre le racisme, ce qui favorise la compréhension, l’empathie et le soutien dans le contexte de leur engagement envers la lutte contre le racisme.

Nous avons lancé deux initiatives pour faciliter le perfectionnement des employés : le programme Mon parrainage et le programme Mon mentorat. L’initiative Mon parrainage soutient les employés issus de groupes visés par l’équité en matière d’emploi, en leur offrant des possibilités de parrainage. Le programme Mon mentorat est ouvert à tous les employés et leur propose des relations de mentorat pour les aider à progresser sur le plan professionnel.

Plus de 20 événements à grande échelle ont été organisés afin de faire participer les employés et de les sensibiliser aux questions liées à la DEI. Ces événements ont servi de plateforme pour des discussions sur des sujets tels que les préjugés inconscients, la diversité des idées, le multiculturalisme, la santé mentale et les responsabilités familiales.

Dans le cadre de l’engagement du gouvernement du Canada à donner suite aux enjeux touchant l’accessibilité en milieu de travail et à respecter les principes de la Loi canadienne sur l’accessibilité, nous avons publié un plan sur l’accessibilité pour la période allant de 2023 à 2026. Ce plan exhaustif définit des attentes et des objectifs clairs pour améliorer l’accessibilité dans l’ensemble. Il comprend des mesures précises visant à améliorer l’utilisation de technologies et de produits accessibles, afin de créer un environnement inclusif et accessible pour tous les employés.

Communication et mobilisation

Direcx

Culture, Inclusion et Perfectionnement

Tout au long de l’exercice 2022-2023, nous avons accru les moyens à notre disposition pour informer de nombreux publics clés à propos de nos travaux. Nous avons notamment publié plus de 25 communiqués et déclarations, des membres de la direction ont prononcé plus d’une dizaine d’allocutions à différents endroits au Canada, et nous avons soutenu nos collègues lors de multiples audiences de comités parlementaires et sénatoriaux. De plus, nous avons fourni des réponses à plus d’une centaine de questions du Parlement, donné suite à plus de 150 demandes de renseignements des médias et tenu de nombreux points de presse, accordé des entrevues et mené des activités de mobilisation.

Audit interne

Le service d’Audit interne réalise des missions de certification et de consultation visant à préserver et à accroître la valeur du BSIF et à l’aider à atteindre ses objectifs opérationnels. Conformément à notre engagement en matière de gouvernance, de reddition de comptes et de transparence, quatre audits ont été effectués aux termes de notre plan d’audit. Ces audits ont permis de recueillir des informations à l’intention de la direction sur l’efficacité de la gestion du risque et des contrôles, entre autres à l’égard de nos processus de surveillance et de gestion du capital humain. Les investissements dans la technologie ont permis de mettre en place de nouveaux processus d’analyse des données pour les évaluations continues des risques et des contrôles.

Stratégie et feuille de route en matière de gestion de l’information (GI)/technologie de l’information (TI)

Nous avons élaboré une stratégie de GI‑TI adaptable, de même qu’un modèle opérationnel et une structure organisationnelle. Cette stratégie assure la concordance des activités de GI-TI avec notre plan directeur et notre plan stratégique, à l’appui de notre mandat et de nos activités essentielles. Elle renforce la capacité à atteindre les objectifs et favorise la collaboration dans l’ensemble de l’organisme.

Feuille de route sur l’adoption de l’infonuagique

En raison de la pandémie, nous avons accéléré la mise en œuvre de nos plans d’adoption de l’infonuagique et sommes passés à un environnement d’entreprise moderne et hybride. Outre nos progrès concernant l’accès aux données d’entreprise et les capacités connexes, nous avons mené à bien plusieurs projets essentiels, par exemple :

- Mise en œuvre d’outils fondés sur l’infonuagique, de dispositifs mobiles améliorés et de signatures électroniques.

- Automatisation de l’accès sécurisé au réseau, mise en service de capacités mobiles avancées et réorganisation des équipes responsables des applications.

- Renforcement de la formation en matière de cybersécurité pour une sécurité normalisée et fourniture de systèmes modernes.

Ces progrès témoignent d’un engagement à tirer profit de la puissance des données et des technologies émergentes en vue d’améliorer les capacités d’analytique. Grâce à nos investissements dans ces initiatives, nous avons renforcé notre capacité à obtenir des renseignements précieux, à promouvoir l’innovation et à prendre des décisions éclairées dans un environnement dynamique et axé sur les données.

Services intégrés et Services de la sécurité et des installations

Au cours de l’exercice qui s’est écoulé, nous avons fait preuve de préparation et d’agilité opérationnelles en réussissant à faire face à une augmentation substantielle de nos effectifs. Toutes les équipes de soutien ont contribué au recrutement et à l’intégration de 200 nouveaux employés, ce qui représente la plus forte augmentation de personnel en une seule année depuis la création de notre organisme en 1987.

Afin d’optimiser les opérations en période de croissance, nous avons procédé à un examen approfondi des services que nous offrons à l’interne. En harmonisant les services à l’évolution des besoins au fur et à mesure que nous prenions de l’expansion pour devenir un organisme de taille moyenne, nous nous sommes efforcés d’améliorer l’efficacité globale. Par exemple :

- Nous avons mis en application des procédures de travail sécurisé sur place en situation de crise.

- Nous avons mis de l’avant le programme Pivot en vue de l’établissement d’une nouvelle. structure de travail hybride, y compris des espaces de travail collaboratifs, un groupe de travail et des séances d’information pour les employés.

- Nous avons renforcé notre programme concernant la sécurité des voyages pour rendre nos déplacements plus sûrs.

- Nous avons organisé des séances de sensibilisation sur la sécurité de l’information, et nous avons fourni un soutien dans le cadre des enquêtes.

Ces réalisations témoignent d’un engagement à assurer des opérations sûres et efficaces, à promouvoir un environnement de travail souple et collaboratif, à renforcer les mesures de sécurité des voyages et à maintenir de solides pratiques en matière de sécurité de l’information.

Chapitre 6 Exigences législatives en matière de rapports

Nos obligations en matière de rapports à fournir sont énoncées dans la Loi sur le Bureau du surintendant des institutions financières et dans d’autres lois connexes.Note de bas de page 7

Divulgation

En vertu de l’article 22 (6) de la Loi sur le Bureau du surintendant des institutions financières, le surintendant doit faire rapport de la divulgation de renseignements par les institutions financières et faire état du progrès accompli pour améliorer la divulgation des renseignements dans le milieu des services financiers.

La divulgation de renseignements joue un rôle crucial dans l’instauration de la confiance dans le système financier canadien. Lorsque les IFF et les RRF divulguent des données pertinentes aux investisseurs, aux clients et au public, cela contribue à créer des conditions de concurrence plus équitables et à réduire l’asymétrie de l’information. Nous favorisons une divulgation efficace de renseignements en publiant certaines données financières sur notre site Web, en fournissant aux IFF et aux RRF des consignes sur les renseignements à fournir au public, et en participant aux travaux de groupes internationaux de surveillance qui ont des objectifs similaires aux nôtres. En outre, nous améliorons la divulgation de renseignements par les IFF et les RRF au moyen des instruments de politique suivants :

- En avril 2022, nous avons modifié les lignes directrices relatives à la comptabilisation des règlements structurés et aux instruments financiers. Les règlements structurés sont des ententes contractuelles aux termes desquelles un assureur règle un sinistre en achetant une rente qui prévoit des paiements périodiques au demandeur. Nous fournissons des consignes sur la manière dont les sociétés d’assurance doivent comptabiliser ces règlements et sur l’information à fournir à leur sujet et au sujet d’autres instruments financiers. Ces changements visaient à s’aligner sur la Norme internationale d’information financière 17 intitulée Contrats d’assurance (IFRS 17). L’IFRS 17 contribue à garantir des pratiques comptables cohérentes et transparentes pour les contrats d’assurance. Dans l’ensemble, ces changements visent à soutenir une mise en œuvre solide de l’IFRS 17 au Canada et à assurer une meilleure transparence dans les rapports financiers.

- En janvier 2023, nous avons mis à jour la ligne directrice E-16, Gestion des comptes de participation et information à communiquer aux souscripteurs de polices avec participation et aux souscripteurs de polices ajustables. Cette ligne directrice décrit les attentes concernant la mise en œuvre des exigences énoncées dans la Loi sur les sociétés d’assurances et dans le Règlement sur les communications aux souscripteurs. Elle vise à aider les sociétés à bien comprendre ce qu’elles doivent faire et à interpréter comme il se doit les dispositions de la Loi sur les sociétés d’assurances en ce qui a trait à leurs activités liées aux polices avec participation. Le but de cette mise à jour de la ligne directrice est de nous assurer que les sociétés d’assurance gèrent les comptes de participation et communiquent de l’information aux souscripteurs de polices d’une manière équitable et transparente.

- En mars 2023, nous avons publié la ligne directrice B-15, Gestion des risques climatiques. Cette ligne directrice traite des défis posés par les changements climatiques et décrit les attentes à l’égard des IFF. Les changements climatiques entraînent toute une série de problèmes allant des phénomènes météorologiques violents, de l’élévation du niveau des mers et des variations de température aux changements dans les politiques, les marchés et les technologies. Ces changements peuvent avoir des conséquences majeures pour les entreprises et l’économie en général. Il devient crucial pour les institutions financières de gérer et de faire connaître de manière proactive les risques et les occasions liés aux changements climatiques. Le chapitre 2 de la ligne directrice, intitulé « Communication d’informations financières en lien avec les changements climatiques », porte précisément sur les attentes en matière d’informations à fournir. En termes plus simples, on met en évidence le type d’information que les institutions financières devraient fournir. L’objectif est de favoriser la transparence et de permettre une compréhension claire de la manière dont les changements climatiques peuvent se répercuter sur leurs activités opérationnelles, leur santé financière et leurs plans à venir. En diffusant cette information, les institutions financières offrent des données précieuses aux investisseurs, aux clients et aux autres intervenants. Elles leur permettent de prendre des décisions éclairées et d’évaluer les risques potentiels liés aux changements climatiques. Cela favorise un système financier plus solide pour le Canada.

Nos efforts constants en vue d’améliorer la communication d’information par les IFF et les RRF aident à renforcer la confiance envers le système financier puisque nous :

- faisons la promotion de la transparence

- permettons une prise de décisions éclairées

- protégeons les investisseurs

- accroissons l’efficience du marché

- facilitons la supervision réglementaire

- favorisons la mobilisation des intervenants

Loi sur les normes de prestation de pension

Le projet de loi C-228, qui a reçu la sanction royale le 27 avril 2023, a modifié l’article 40 de la Loi sur les normes de prestation de pension et a instauré de nouvelles exigences en matière de rapports à fournir. Bien que ces nouvelles exigences ne s’appliquent pas à l’exercice visé par le présent rapport annuel, nous avons commencé à préparer des modèles de mise en œuvre dès 2022‑2023 en prévision de la sanction royale dudit projet de loi.

« 40(1) À la fin de chaque exercice, le surintendant présente au ministre, après consultation de l’actuaire en chef du Bureau du surintendant des institutions financières et dans les meilleurs délais, un rapport relatif aux questions suivantes : a) l’application de la présente loi au cours de l’année précédente; b) la mesure dans laquelle les régimes de pension satisfont aux exigences de capitalisation, établies conformément à l’article 9, et les mesures correctives prises ou ordonnées pour remédier aux régimes de pension qui ne satisfont pas aux exigences de capitalisation. »

Mesures d’intervention

Nos interventions ont pour but de protéger les prestations des participants, d’abord en communiquant clairement nos attentes directement aux administrateurs des régimes et aux employeurs, puis, si nécessaire, en exerçant nos pouvoirs pour faire respecter les exigences législatives. Au cours de l’exercice 2022-2023, nous avons constaté que 292 régimes de retraiteNote de bas de page 8 ne satisfaisaient pas aux exigences minimales de provisionnement. Cela s’expliquait par un montant de cotisations négociées insuffisant ou des versements de cotisations obligatoires accusant un retard de plus de 30 jours. Pour remédier à ce problème, nous avons envoyé des lettres aux employeurs qui n’avaient pas versé les cotisations à temps, pour leur rappeler leur obligation de verser les cotisations requises. Nous avons toutefois continué d’observer des retards de versement de cotisations pendant une période prolongée dans le cas de cinq régimes. Nous sommes alors intervenus en publiant un avis d’intention d’émettre une ordonnance de conformité ou en émettant une telle ordonnance. Ces interventions ont permis de garantir que toutes les cotisations en souffrance soient versées, ainsi que les intérêts. Grâce à ces mesures, nous avons activement protégé les prestations des participants et veillé à ce que les administrateurs des régimes de retraite et les employeurs s’acquittent de leurs obligations en temps opportun.

En mars 2023, le surintendant a mis fin à un régime à cotisations déterminées en raison de la faillite de l’employeur. Toutefois, tous les participants recevront la valeur totale de leurs droits à retraite, ce qui garantit la sécurité de leurs prestations de retraite.

Rapports actuariels

Afin de garantir la sécurité des prestations de retraite pour les participants et les bénéficiaires, nous suivons de près la situation financière des régimes de retraite privés à prestations déterminées relevant du gouvernement fédéral. Chaque année, nous estimons le ratio de solvabilité projeté de ces régimes, ce qui nous permet de communiquer de manière proactive avec les administrateurs des régimes au sujet des problèmes potentiels, tels que les augmentations importantes des cotisations escomptées dans le cadre du prochain rapport actuariel. Notre évaluation de 2022 n’a donné lieu à aucune préoccupation ni aucune mesure puisque la solvabilité des régimes s’est améliorée.