Rapport actuariel sur le régime de prestations financé par la Caisse de Pension de la GRC (Personnes à charge) au 31 mars 2019

Énoncé sur l’accessibilité

Les Règles pour l’accessibilité des contenus Web (WCAG) définissent les exigences que doivent respecter les concepteurs et les développeurs pour rendre les contenus Web plus accessibles aux personnes en situation de handicap. On y décrit 3 niveaux de conformité : niveau A, niveau AA et niveau AAA. Ce rapport est partiellement conforme au niveau AA des WCAG 2.0. Si vous avez besoin d’une version entièrement conforme, veuillez écrire à webmaster@osfi-bsif.gc.ca.

L'honorable Chrystia Freeland, C.P., député

Ministre des Finances

Chambre des communes

Ottawa (Canada)

K1A 0G5

Madame la Ministre,

Conformément à l’article 56 de la Loi sur la continuation des pensions de la Gendarmerie royale du Canada, j’ai le plaisir de vous transmettre le rapport sur l’examen actuariel, au 31 mars 2019, du régime de prestations établi en vertu de la partie IV de ladite loi.

Veuillez agréer, Madame la Ministre, l'expression de mes sentiments les meilleurs.

L'actuaire en chef,

Assia Billig, FICA, FSA, Doctorat

Actuaire en chef

Table des matières

Tableaux

- Tableau 1 Bilan

- Tableau 2 Conciliation de l’excédent actuariel

- Tableau 3 Gains et (pertes) actuariels

- Tableau 4 Révisions des hypothèses actuarielles

- Tableau 5 Solde de la Caisse

- Tableau 6 Améliorations recommandées des prestations

- Tableau 7 Données sur les participants

- Tableau 8 Données sur les conjointes admissibles

- Tableau 9 Conciliation des données sur les participants

- Tableau 10 Hypothèses économiques

- Tableau 11 Mortalité pour l’année du régime 2020

- Tableau 12 Réductions futures du taux annuel de mortalité

- Tableau 13 Hypothèses relatives aux conjointes admissibles éventuelles

1. Sommaire exécutif

1.1 Objet du présent rapport

L'examen actuariel, au 31 mars 2019, du régime de prestations régi par la partie IV de la Loi sur la continuation des pensions de la Gendarmerie royale du Canada (la « LCPGRC ») dont traite le présent rapport a été effectué en vertu de l'article 56 de la LCPGRC. L'examen précédent avait été effectué au 31 mars 2016.

Conformément à la pratique actuarielle reconnue et à la LCPGRC, le présent rapport actuariel vise avant tout :

- à présenter une estimation du bilan du régime à la date d'évaluation;

- à comparer les résultats réels et attendus sous le régime au cours de la période d’évaluation et à concilier les changements de la position financière du régime depuis le dernier rapport actuariel; et

- à recommander des mesures touchant l'utilisation de l'excédent actuariel.

Bien que la LCPGRC exige qu’un rapport soit complété à chaque cinq ans, nous recommandons, comme par le passé, que le prochain examen actuariel soit au plus tard trois ans de celui-ci, soit le 31 mars 2022.

1.2 Avenir du régime

La participation au régime est en baisse constante depuis 1948. Le solde enregistré de la Caisse de pension de la GRC (personnes à charge) (la « Caisse ») diminuera jusqu'au moment, réputé survenir pendant l'année du régime 2049 selon la meilleure estimation, du versement du dernier paiement de prestations à la dernière conjointe admissible.

Une hypothèse de mortalité fondée sur la meilleure estimation est développée de façon à ce qu’elle projette une expérience lissée à long terme pour un groupe de taille suffisamment grande. Toutefois, plus la taille du groupe diminue, plus les fluctuations aléatoires deviennent importantes. L’analyse des gains et pertes actuariels de ce rapport vient appuyer cet énoncé, cette analyse montrant des déviations importantes entre les résultats réels et les résultats attendus en regard de la mortalité. Il est attendu que des gains ou pertes significatifs seront révélés plus fréquemment avec les années étant donné la continuelle décroissance du nombre de participants et de conjointes admissibles. Dans ce contexte, le processus existant qui implique la préparation d’un rapport actuariel et une revue de la bonification des prestations tous les trois ans pourrait engendrer des fluctuations significatives dans le taux de bonification d’un examen actuariel à l’autre. De plus, comme le nombre des survivants diminue, il est alors probable qu’un excédent potentiel futur soit distribué à un petit nombre restant de survivants.

Nous recommandons donc qu’une revue du fonctionnement du régime soit faite avant le prochain rapport actuariel prévu au 31 mars 2022 pour adresser les différents points cités plus-haut.

1.3 Changements depuis la dernière évaluation

Les dispositions du régime, qui sont résumées à l'annexe A, n'ont pas été modifiées pendant la période d'évaluation. Toutefois, le gouverneur en conseil a bonifié les prestations en accord avec les recommandations sur l'utilisation de l'excédent actuariel que renfermait le rapport de 2016 traitant du régime. Les principales améliorations ont pris la forme d’amélioration des prestations de 1,9 % le 1er avril 2017, le 1er avril 2018 et le 1er avril 2019. Le montant forfaitaire payable au décès d'un participant et le montant résiduel payable en cas de décès anticipé d'une conjointe admissible ont également été haussés.

Les hypothèses de rendement de la Caisse et de mortalité ont été révisées pour cette évaluation. Ces changements sont discutés aux annexes C et D.

1.4 Observations principales et recommandation

-

Au 31 mars 2019 (c.-à-d. à la fin de l'année du régimeNote de bas de page 1 2019), le régime affichait un excédent actuariel de 0,9 million de dollars (1,35 million de dollars au 31 mars 2016), soit la différence entre le solde enregistré de la Caisse de 12,8 millions de dollars et le passif actuariel de 11,9 millions de dollars.

-

Il est recommandé de bonifier les prestations de 2,0 % par année jusqu’au prochain examen actuariel du régime en date du 31 mars 2022. Les bonifications pour les années subséquentes seront déterminées lors de ce prochain examen actuariel. Ces bonifications seront fondées sur l’expérience réelle de mortalité qui pourrait s’avérer considérablement différente de ce qui est prévu dans ce rapport. Les recommandations détaillées quant aux bonifications des prestations applicables jusqu’au prochain examen actuariel du régime en date du 31 mars 2022 sont comme suit :

-

hausser les prestations payables aux conjointes admissibles actuelles et éventuelles de 2,0 % le 1er avril 2020, le 1er avril 2021 et le 1er avril 2022;

-

hausser le montant forfaitaire payable au décès d'un participant de 2,0 % le 1er avril 2020, le 1er avril 2021 et le 1er avril 2022;

-

hausser le montant résiduel payable au décès, survenant au cours de l’année de régime 2020, 2021 ou 2022, de la conjointe admissible d’un participant du montant obtenu en supposant que les cotisations du participant majorées au 1er avril 2019 seront haussées de 2,0 % le 1er avril 2020, le 1er avril 2021 et le 1er avril 2022. Un tableau présentant les bonifications applicables par année de décès se trouve au tableau 6; et

-

Il est recommandé qu'une revue du fonctionnement du régime soit effectuée avant la prochaine évaluation actuarielle prévue au 31 mars 2022 pour tenir compte de la variation potentielle des améliorations futures des prestations et de la distribution potentielle d'un excédent futur à un petit nombre de survivants.

-

2. Situation financière du régime

2.1 Bilan

Le bilan qui suit repose sur les dispositions du régime énoncées à l'annexe A, sur les dividendes accumulés au 1er avril 2019, et sur les données et hypothèses actuarielles décrites dans les sections qui suivent. Les résultats de l’évaluation précédente au 31 mars 2016 sont montrés à titre de comparaison.

| Au 31 mars 2019 | Au 31 mars 2016 | |

|---|---|---|

| Solde enregistré de la Caisse | ||

| Solde de la Caisse | 12 778 000 | 17 673 000 |

| Valeur actuarielle des acomptes en cours de service par les participants | 7 000 | 12 000 |

| Total du solde enregistré de la Caisse | 12 785 000 | 17 685 000 |

| Passif actuariel | ||

| Prestations accumulées par les participants | ||

| · pensions de conjointe admissible | 942 000 | 1 932 000 |

| · paiements forfaitaires au décès sans conjointe admissible | 1 747 000 | 2 829 000 |

| Pensions de conjointe éligible en cours | 8 926 000 | 11 242 000 |

| Paiements en souffranceNote de base de tableau 1 - * | 269 000 | 334 000 |

| Total du passif actuariel | 11 884 000 | 16 337 000 |

| Excédent actuariel | 901 000 | 1 348 000 |

Note de base de tableau 1

|

||

L’excédent actuariel de 0,9 million de dollars établi dans ce rapport représente 7,6 % du passif actuariel de 11,9 millions de dollars.

2.2 Conciliation avec les résultats du rapport précédent

Le tableau 2 présente une conciliation des changements de l’excédent actuariel du régime. Les montants entre parenthèses sont négatifs. Une description des principaux facteurs responsables du changement est présentée ci-après.

| Excédent actuariel au 31 mars 2016 | 1 348 000 |

|---|---|

| Coût de la hausse des prestations en 2017, 2018, et en 2019 | (662 000) |

| Excédent révisé au 31 mars 2016 | 686 000 |

| Intérêt sur l’excédent | 90 000 |

| Excédent anticipé au 31 mars 2019 | 776 000 |

| Gains et (pertes) actuariels | 277 000 |

| Révisions des hypothèses actuarielles | (152 000) |

| Excédent actuariel au 31 mars 2019 | 901 000 |

2.2.1 Coût de la hausse des prestations en 2017, 2018 et 2019

La bonification des prestations en accord avec les recommandations sur l’utilisation de l’excédent actuariel du rapport précédent a eu pour effet de diminuer l’excédent de 662 000 $ au 31 mars 2016.

2.2.2 Intérêt sur l’excédent

L’intérêt prévu au 31 mars 2019 sur l’excédent révisé au 31 mars 2016 est de 90 000 $.

2.2.3 Gains et pertes actuariels

Depuis l’évaluation précédente, l’excédent actuariel a augmenté de 277 000 $ en raison des gains et pertes actuariels. Les principaux éléments sont décrits dans le tableau qui suit.

| Mortalité des conjointes admissibles | 366 000 |

|---|---|

| Âge des nouvelles conjointes admissibles | 121 000 |

| Mortalité des participants | (127 000) |

| Proportion de participants mariés au décès | (107 000) |

| Taux d’intérêt | 30 000 |

| Divers | (6 000) |

| Gains actuariels nets | 277 000 |

-

Mortalité des conjointes admissibles

Les 30 décès de conjointes admissibles déclarés au cours de la période de trois ans terminée le 31 mars 2019 représentent 137 % des 21,9 décès anticipés d'après l'hypothèse de l'évaluation précédente. Le régime a enregistré un gain actuariel de 366 000 $.

-

Âge des nouvelles conjointes admissibles

Les 11 nouvelles conjointes admissibles déclarées au cours de la période de trois ans terminée le 31 mars 2019 avaient 1,7 ans de plus que prévu, de sorte que le régime a enregistré un gain actuariel de 121 000 $.

-

Mortalité des participants

Les 21 décès de participants déclarés au cours de la période de trois ans terminée le 31 mars 2019 représentent 116 % des 18,1 décès anticipés d'après l'hypothèse de l'évaluation précédente. Le régime a enregistré une perte actuarielle de 127 000 $.

-

Proportion de participants mariés au décès

Les 11 nouvelles conjointes admissibles déclarées au cours de la période de trois ans terminée le 31 mars 2019 représentent 141 % des 7,8 conjointes admissibles anticipées d'après l'hypothèse de l'évaluation précédente. Le régime a subi une perte actuarielle de 107 000 $.

-

Taux d'intérêt

Dans le cadre de l'évaluation précédente, il avait été présumé que le crédit d’intérêt annuel moyen à la Caisse serait de 4,20 % pour la période de trois ans se terminant le 31 mars 2019. Toutefois, les taux d'intérêt ont en fait été légèrement plus élevés (4,26 % en moyenne) au cours de cette période, ce qui explique le gain actuariel de 30 000 $.

2.2.4 Révisions des hypothèses actuarielles

Depuis l’évaluation précédente, l’excédent actuariel a reculé de 152 000 $ en raison de la révision des hypothèses actuarielles, tel que montré dans le tableau qui suit.

| Mortalité des conjointes admissibles | (3 000) |

|---|---|

| Mortalité des participants | 2 000 |

| Taux d’intérêt | (151 000) |

| Incidence nette de la révision | (152 000) |

-

Mortalité des conjointes admissibles

Les deux composantes de l’hypothèse de mortalité des conjointes admissibles ont été révisées, soit les taux de mortalité réputés applicables aux conjointes admissibles pour l'année du régime 2020 et les facteurs de réduction annuelle applicables à ces taux. Cette révision a eu pour effet de diminuer l’excédent actuariel de 3 000 $.

-

Taux d’intérêt

Les taux d'intérêt, présentés à l’annexe D, ont été calculés suivant la méthode décrite à l'annexe C. La révision à la baisse du taux d’intérêt à long terme sur l’argent frais, de 4,6 % à 4,5 %, a eu pour effet d’abaisser le taux d’intérêt moyen sur la Caisse d’environ 0,2 % et 0,5 % au cours des 5 et 15 prochaines années respectivement. L'adoption de cette hypothèse révisée des taux d'intérêt a eu pour effet de diminuer l'excédent actuariel de 151 000 $.

-

Mortalité des participants

Les deux composantes de l’hypothèse de mortalité des participants ont été révisées, soit les taux de mortalité réputés applicables aux participants pour l'année du régime 2020 et les facteurs de réduction annuelle applicables à ces taux. Cette révision a eu pour effet d’augmenter l’excédent actuariel de 2 000 $.

2.3 Sensibilité du passif actuariel aux variations des hypothèses clés

Les estimations supplémentaires qui suivent indiquent la mesure dans laquelle le passif actuariel au 31 mars 2019 de 11 615 000 $ figurant au bilan (sans tenir compte des paiements en souffrance) dépend de certaines hypothèses clés. Les modifications du passif actuariel indiquées ci-après peuvent aussi servir à estimer l'impact d'autres variations numériques de chaque hypothèse clé dans la mesure où cet impact est linéaire.

2.3.1 Rendements de la Caisse

Si les rendements crédités sur la Caisse pour chaque année future étaient augmentés de 1 %, le passif actuariel diminuerait de 481 000 $, soit de 4,1 %.

Si les rendements présumés de la Caisse pour chaque année future étaient abaissés de 1 %, le passif actuariel augmenterait de 523 000 $, soit de 4,5 %.

2.3.2 Mortalité des conjointes admissibles

Si les taux présumés de mortalité des conjointes admissibles pour chaque année future étaient abaissés de 10 %, le passif actuariel augmenterait de 618 000 $, soit de 5,3 %.

Si l'on faisait abstraction du prolongement présumé de l'espérance de vie des conjointes admissibles après l'année du régime 2020 (voir l’annexe E), le passif actuariel diminuerait de 173 000 $, soit de 1,5 %.

2.3.3 Mortalité des participants

Si les taux présumés de mortalité des participants pour chaque année future étaient haussés de 10 %, le passif actuariel augmenterait de 37 000 $, soit de 0,3 %.

Si l'on faisait abstraction du prolongement présumé de l'espérance de vie des participants après l'année du régime 2020 (voir l’annexe E), le passif actuariel augmenterait de 6 000 $, soit de 0,1 %.

2.3.4 Proportion de participants mariés

Si l'on haussait de 10 % la proportion de participants mariés au décès, le passif actuariel augmenterait de 25 000 $, soit de 0,2 %.

2.3.5 Différence d'âge des conjointes admissibles

Si l'âge de chaque conjointe admissible future était abaissé d'un an, le passif actuariel augmenterait de 44 000 $, soit de 0,4 %.

2.4 Solde de la Caisse

2.4.1 Caisse de pension de la Gendarmerie royale du Canada (personnes à charge)

Les cotisations des participants et les prestations en vertu de la LCPGRC sont entièrement enregistrées par la Caisse de pension de la GRC (personnes à charge), qui fait partie des Comptes publics du Canada. On porte :

- au crédit de la Caisse toutes les cotisations versées par les participants;

- au débit de la Caisse le montant des prestations versées;

- au crédit de la Caisse les intérêts, calculés comme si les flux de trésorerie nets étaient investis avec les flux de trésorerie d’autres régimes de retraite publics dans des obligations du gouvernement du Canada à 20 ans émises à des taux d’intérêt prévus par règlement et conservées jusqu’à échéance. Les crédits d’intérêt sont portés à la Caisse tous les trois mois sur la base du rendement, au trimestre précédent, du portefeuille d'obligations fictif qui sous-tend les comptes de pension de retraite combinés de la fonction publique, des Forces canadiennes – forces régulières et de la GRC.

Le gouvernement n'émet à la Caisse aucun titre de créance pour reconnaître ces montants.

2.4.2 Conciliation

Le tableau qui suit indique la conciliation du solde de la Caisse entre l'évaluation précédente et la présente évaluation. Les données relatives à la Caisse montrées ci-après sont tirées des états financiers préparés et certifiés par la Division Comptable de la GRC. Au cours de cette période, le solde de la Caisse a régressé de 4 895 000 $, soit de 28 %, pour atteindre 12 778 000 $ au 31 mars 2019.

| Année du régime | |||

|---|---|---|---|

| 2017 | 2018 | 2019 | |

| Solde d’ouverture de la Caisse | 17 672 931 | 15 791 975 | 14 055 572 |

| Crédits | |||

| Versements échelonnés | 2 856 | 2 049 | 1 771 |

| Crédits d’intérêt | 738 468 | 620 658 | 530 155 |

| Total | 741 324 | 622 707 | 531 926 |

| Débits | |||

| Prestations de survivant | 2 020 404 | 1 932 785 | 1 734 804 |

| Paiements forfaitaires | 601 876 | 426 325 | 343 691 |

| Indemnités de résiliation | - | - | - |

| Total | 2 622 280 | 2 359 110 | 2 078 495 |

| Actifs nets disponibles pour les prestations | 15 791 975 | 14 055 572 | 12 509 003 |

| Paiements en souffranceNote de base de tableau 5 - * | 268 672 | ||

| Solde de clôture de la Caisse | 15 791 975 | 14 055 572 | 12 777 676Note de base de tableau 5 - ** |

Notes de base de tableau 5

|

|||

2.4.3 Revenus d’intérêt

Les revenus d’intérêt de la Caisse pour les années du régime 2017, 2018 et 2019 ont été de 4,5 %, de 4,2 % et de 4,0 % respectivement. Ils ont été calculés en supposant que les versements échelonnés, les prestations de survivant et les paiements forfaitaires ont été effectués au milieu de chaque année.

2.5 Disposition de l'excédent actuariel

Par le passé, lorsqu’un excédent actuariel était enregistré dans les rapports actuariels, une portion de l’excédent actuariel était attribuée pour couvrir les améliorations des prestations pour les trois années suivant l’examen actuariel alors que la portion restante de l’excédent actuariel était conservée pour couvrir des bonifications futuresNote de bas de page 2. Pour cette évaluation actuarielle, il est recommandé que des améliorations des prestations de 2,0% soient appliquées le 1er avril 2020, le 1er avril 2021 et le 1er avril 2022 pour les pensions et les montants résiduels payables aux conjointes admissibles actuelles et futures ainsi que pour les sommes forfaitaires dues au décès d'un participant.

Le niveau annuel d'améliorations a été déterminé de telle sorte que l'excédent actuariel serait utilisé sur la durée de vie restante prévue du régime en supposant que l'expérience du régime évoluerait selon les hypothèses fondées sur la meilleure estimation établies dans le présent rapport. Cependant, l'expérience économique et démographique réelle pourrait être très différente de celle prévue, ce qui pourrait entraîner de fortes fluctuations du taux d'augmentation des prestations à l'avenir et devrait donc être réévaluée lors du prochain examen actuariel.

Il est recommandé qu'une revue du fonctionnement du régime soit effectuée avant la prochaine évaluation actuarielle prévue au 31 mars 2022 pour tenir compte de la variation potentielle des améliorations futures des prestations et de la distribution potentielle d'un excédent futur à un petit nombre de survivants.

Le tableau suivant présente les bonifications recommandées jusqu’au prochain examen actuariel.

| Bonifier la pension et le montant résiduel des conjointes admissibles actuelles et futures | |||

|---|---|---|---|

| Date d’effet |

Dividende additionnel |

Dividende cumulatif |

Hausse effective |

| 1er avril 2020 | 29 % | 1 381 % | 2,0 % |

| 1er avril 2021 | 30 % | 1 411 % | 2,0 % |

| 1er avril 2022 | 30 % | 1 441 % | 2,0 % |

| Bonifier la prestation forfaitaire payable au décès du participant | |||

| Date d’effet |

Dividende additionnel |

Dividende cumulatif |

Hausse effective |

| 1er avril 2020 | 17 % | 769 % | 2,0 % |

| 1er avril 2021 | 17 % | 786 % | 2,0 % |

| 1er avril 2022 | 18 % | 804 % | 2,0 % |

3. Projections démographiques et financière

3.1 Projections relatives aux participants

En se fondant sur les hypothèses démographiques décrites à l’annexe E, le nombre de participants et le nombre de conjointes admissibles ont été projetés jusqu’à l’échéance ultime du régime.

| Au 31 mars | Participants | Conjointes admissibles |

|---|---|---|

| Historique | ||

| 2001 | 193 | 176 |

| 2004 | 165 | 171 |

| 2007 | 125 | 149 |

| 2010 | 97 | 144 |

| 2013 | 65 | 132 |

| 2016 | 44 | 97 |

| 2019 | 23 | 78 |

| 2020Note de bas de tableau - * | 12 | 73 |

| Projeté | ||

| 2022 | 7 | 56 |

| 2025 | 3 | 34 |

| 2028 | 1 | 18 |

| 2031 | 0 | 9 |

| 2037 | 0 | 2 |

| 2041 | 0 | 1 |

| 2049 | 0 | 0 |

Note de bas de tableau

|

||

Au cours des dix dernières années, le nombre de participants est en baisse constante de sorte qu’il n’en reste plus que 23 au 31 mars 2019 et 12 au 31 mars 2020 (44 au 31 mars 2016). On prévoit que cette tendance se maintiendra jusqu’au décès du dernier participant, réputé survenir pendant l’année du régime 2031. Le nombre de conjointes admissibles était de 78 au 31 mars 2019 et 73 au 31 mars 2020 (97 au 31 mars 2016) et il devrait diminuer progressivement. La dernière conjointe admissible est réputée survivre jusqu’à l’année du régime 2049 (l’année du régime 2046 dans l’évaluation précédente).

Les résultats futurs à l’égard de la mortalité feront l’objet de fluctuations aléatoires. Par conséquent, les statistiques réelles sur les participants dévieront, peut-être de façon importante, en raison du nombre relativement faible de participants.

3.2 Projection du solde enregistré de la Caisse

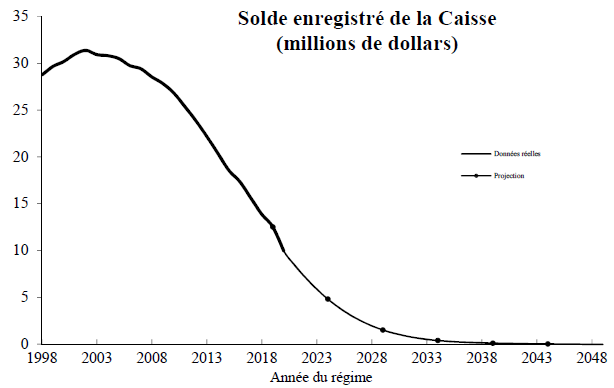

Le graphique suivant illustre le résultat de la projection du solde enregistré de la Caisse à l'aide des hypothèses décrites aux annexes D et E en assumant une amélioration des prestations annuelles de 2,0 % pour la durée de vie restante prévue du régime. Les paiements en souffrance de 269 000 $ inscrits au bilan sont réputés avoir été effectués le 1er avril 2019.

Graphique – Solde enregistré de la Caisse

Graphique linéaire illustrant le solde historique et projeté de la Caisse enregistré au fil du temps. L'axe des Y représente le solde enregistré de la Caisse en millions de dollars. L'axe des X représente l'année du régime, commençant le 31 mars 1998 et se terminant le 31 mars 2048.

La ligne foncée représente les montants réels historiques jusqu'au 31 mars 2020 du solde enregistré de la Caisse. La ligne fine représente les montants projetés au-delà du 31 mars 2020.

Le solde enregistré de la Caisse s'élevait à environ 28,7 millions de dollars au 31 mars 1998 et a atteint un seuil maximal de 31,4 millions de dollars le 31 mars 2002. Par la suite, le solde enregistré de la Caisse a diminué. Si l'expérience du régime évolue conformément aux hypothèses et que des améliorations des prestations de 2,0 % sont accordées annuellement, le solde enregistré de la Caisse devrait diminuer de façon constante jusqu'à son épuisement réputé survenir durant l'année du régime 2048.

Le solde enregistré de la Caisse a atteint un seuil maximal de 31,4 millions de dollars le 31 mars 2002. Si les hypothèses actuarielles se réalisent et que des améliorations des prestations de 2,0 % sont accordées annuellement, le solde enregistré de la Caisse devrait diminuer de façon constante jusqu'à son épuisement réputé survenir durant l'année du régime 2048. Il est également prévu que le régime enregistrerait une insuffisance d’environ 0,1 million de dollars lorsque la dernière prestation serait versée en vertu du régime, durant l’année du régime 2049. Cette insuffisance serait au débit du gouvernement.

La progression réelle du solde enregistré de la Caisse dépendra de plusieurs facteurs, plus particulièrement des fluctuations aléatoires des décès qui influent sur les projections relatives aux participants.

4. Opinion actuarielle

À notre avis, dans le contexte où le présent rapport a été préparé en vertu de la Loi sur la continuation des pensions de la Gendarmerie royale du Canada:

- les données sur lesquelles l’évaluation s’appuie sont suffisantes et fiables aux fins de l’évaluation;

- les hypothèses utilisées sont, individuellement et dans l’ensemble, raisonnables et appropriées aux fins de l’évaluation;

- les méthodes utilisées sont appropriées aux fins de l’évaluation.

Nous avons préparé le présent rapport et exprimé nos opinions conformément à la pratique actuarielle reconnue au Canada. En particulier, le présent rapport a été préparé conformément aux Normes de pratique (Section générale et Normes de pratique applicables aux régimes de retraite) de l'Institut canadien des actuaires.

Les hypothèses économiques utilisées dans le présent rapport reflètent les répercussions de la pandémie de COVID 19. Il importe de noter que la pandémie est une situation très fluide qui continuera sans doute d’évoluer pendant un certain temps. Nous avons estimé les répercussions à partir des renseignements connus au moment de la préparation du présent rapport. Les conséquences ultimes de cette crise sanitaire et économique engendreront sans doute certaines différences à l’avenir.

À notre connaissance, après des discussions avec la Gendarmerie royale du Canada, il n'y a eu aucun autre événement entre la date d'évaluation et la date du présent rapport qui aurait eu une incidence importante sur les résultats du rapport d'évaluation actuarielle.

Assia Billig, FICA, FSA

Actuaire en chef

François Lemire, FICA, FSA

Ottawa (Canada)

Le 16 mars 2021

Annexe A ― Sommaire des dispositions du régime

Suit un résumé des dispositions du régime établi en vertu de la partie IV de la Loi sur la continuation des pensions de la Gendarmerie royale du Canada (la « LCPGRC »). Toutefois, en cas de divergence entre le présent résumé et les dispositions de la LCPGRC, ces dernières ont préséance.

A.1 Historique du régime

Le régime de prestation lié à la Caisse de pension de la Gendarmerie royale du Canada (personnes à charge) a été établi en 1934 par adjonction de la partie IV de la Loi sur la Gendarmerie royale du Canada (la « LGRC »). Les gendarmes faisant partie de la GRC le 1er octobre 1934 étaient libres de souscrire au régime visé par la partie IV. La participation au régime est toutefois devenue obligatoire pour les gendarmes nommés après cette date.

En 1948, la LGRC a été modifiée par adjonction de la partie V (un nouveau mécanisme de pension). Les participants qui ont choisi de cotiser en vertu de la partie V devaient suspendre leur participation ou y mettre fin. En outre, le régime n'acceptait plus de nouveaux participants, sauf certains gendarmes dont le service continu avait débuté au plus tard le 1er octobre 1934. Enfin, le régime a été modifié de manière que le gouvernement assume tout déficit éventuel enregistré par la Caisse.

En 1959, la Loi sur la pension de retraite de la Gendarmerie royale du Canada et la Loi sur la continuation des pensions de la Gendarmerie royale du Canada ont été édictées pour régir tous les mécanismes de pension de la GRC. Le régime est maintenant assujetti à la LCPGRC.

En 1975, l'âge auquel un fils n'est plus admissible aux prestations accordées aux enfants a été porté de 18 à 21 ans, âge qui s'appliquait déjà aux filles. En outre, le droit aux prestations de survivant a été élargi jusqu'à l'âge de 25 ans pour les enfants célibataires qui fréquentent l'école, sous réserve de certaines conditions. Enfin, le taux d'intérêt annuel de 4 % qui avait toujours été appliqué au solde de la Caisse a été remplacé par le taux applicable aux trois principaux comptes de pension du secteur public (ceux de la fonction publique, des Forces canadiennes et de la GRC), lequel taux est dérivé du rendement d'un portefeuille fictif d'obligations à long terme (voir l’annexe C). Les crédits d'intérêt plus élevés qui en résultent ont été attribués aux participants et aux survivants sous forme d'augmentations plus généreuses des prestations depuis 1975.

En 1989, le critère de la situation de famille utilisé pour déterminer l'admissibilité d'un fils ou d'une fille aux prestations de survivant âgés de 21 à 25 ans a été aboli, tout comme la disposition prévoyant la réduction actuarielle de la pension d'une conjointe admissible de plus de 20 ans la cadette de son conjoint au décès de celui-ci.

En 1993, le régime a été modifié pour permettre le versement d'une pension à une conjointe admissible habitant avec un homme qui n'est pas son conjoint.

A.2 Adhésion

Comme on l'a vu à l'annexe A, l'adhésion au régime était obligatoire pour les gendarmes nommés entre 1934 et 1948, après quoi elle a, essentiellement, cessé. Le dernier participant a pris sa retraite en 1987.

A.3 Cotisations

A.3.1 Cotisations des participants

A.3.1.1 Service courant

Pour acquérir des prestations au titre du service courant, le participant actif devait cotiser 5 % de son traitement et tout montant supplémentaire exigible suivant l'échelle prévue par la LCPGRC.

A.3.1.2 Services passés

Un participant actif pouvait cotiser un montant forfaitaire ou des versements équivalentsNote de bas de page 3 pour acquérir des prestations, en fonction de son taux de rémunération à la date de son choix, à l'égard de toute période antérieure admissible. De même, au moment de sa promotion au rang de sous-officier, le participant pouvait choisir de bonifier partiellement ou entièrement les prestations acquises.

A.3.2 Cotisations du gouvernement

La LCPGRC n'oblige le gouvernement à cotiser à la Caisse que si cette dernière devient insolvable. Comme toutes les évaluations effectuées à ce jour font état d'un excédent, le gouvernement n'a jamais cotisé directement à la Caisse.

A.4 Crédits d’intérêt

Les crédits d’intérêt sont portés à la Caisse tous les trois mois sur la base du rendement, au trimestre précédent, du portefeuille d'obligations fictif qui sous-tend les comptes de pension de retraite combinés de la fonction publique, des Forces canadiennes – forces régulières et de la Gendarmerie royale du Canada.

A.5 Prestations de décès de base

Le montant de la prestation de base est déterminé uniquement en vertu des dispositions de la LCPGRC, sans tenir compte de quelque dividende cumulatif payable que ce soit (voir la section A.6 suivante). Le cas échéant, les prestations et les montants forfaitaires décrits ci-après sont payables au décès du participant qui a versé les cotisations prévues et ne les a pas retirées de la Caisse.

A.5.1 Pension de conjointe admissible

La conjointe admissible du participant a droit aux prestations acquises par les cotisations de ce dernier, aux taux indiqués au tableau II de l'annexe de la LCPGRC. Dans bien des cas, la pension représente environ le produit obtenu en multipliant 1,5 % de la rémunération ultime du participant par le nombre de ses années décomptées. Il s'agit d'une rente viagère. Si une conjointe admissible décède avant d'avoir reçu des prestations équivalant aux cotisations versées par le participant, un montant résiduel sera payable.

A.5.2 Prestations forfaitaires

Si le participant décède sans laisser de conjointe admissible, un montant forfaitaire est versé à ses personnes à charge et à ceux de ses proches qui, de l'avis du ministre intéressé, y sont les plus admissibles. Ce montant représente la valeur actuarielleNote de bas de page 4 de la pension que la conjointe admissible théorique aurait reçue si elle avait été âgée de 75 ans.

A.5.3 Plafonnement des prestations

La pension de base payable à la conjointe admissible d’un participant qui s'est marié alors qu'il avait plus de 60 ans est réduite pour assurer que la valeur actuarielleNote de bas de page 4 de sa pension n’excède pas le montant forfaitaire qui aurait été payable s’il n’avait pas laissé de conjointe admissible à son décès.

A.6 Dividendes cumulatifs sur prestations de décès de base

Si le solde de la Caisse est largement excédentaire par rapport aux sommes requises pour financer adéquatement les prestations futures qui devront y être prélevées, le gouverneur en conseil peut, par décret, bonifier une partie ou la totalité des prestations prévues par le régime, d'une manière qu'il juge équitable et opportune.

Jusqu'au 31 mars 1991, ces hausses prenaient la forme de dividendes proportionnels appliqués également à toutes les prestations de décès de base, mais non au montant résiduel payable si la conjointe admissible du participant décédait prématurément. Le 1er avril 1991, des dividendes proportionnels distincts pour les prestations versées par montant forfaitaire et aux conjointes admissibles ont été établis. Par la même occasion, des dividendes ont été appliqués au montant résiduel payable en cas de décès prématuré d'une conjointe admissible. Les dividendes actuels en date du 31 mars 2019 sont 1 352 % pour la pension et les prestations résiduelles et 752 % pour les prestations forfaitaires payables au décès du membre.

Les dividendes cumulatifs pouvant être déclarés ne sont pas assujettis au plafonnement à l'égard des prestations de décès de base décrit à la section A.5.3.

A.7 Indemnités de résiliation

Le participant peut choisir à tout moment de retirer sans intérêt ses cotisations de la Caisse; ce choix a toutefois pour effet d'abroger ses droits et ceux de ses personnes à charge par la suite en vertu du régime.

A.8 Versements échelonnés

Le participant peut décider à n’importe quel moment de mettre fin aux versements échelonnés qu’il effectue à l’égard du service antérieur choisi. La valeur actuarielleNote de bas de page 5 du solde des versements annulés est immédiatement convertie en un montant équivalantNote de bas de page 6 à la prestation de décès de base. Le montant de prestation de décès de base constitué du participant est réduit en conséquence. De plus, cela a pour effet de réduire le dividende cumulatif.

Si le participant décède alors qu'il effectue encore des versements échelonnés, les prestations payables en vertu du régime ne sont pas réduites parce que tous les paiements requis sont réputés avoir été faits.

Annexe B ― Données sur les participants

B.1 Source des données sur les participants

Les données individuelles sur les participants et les conjointes admissibles sont établies en date du 31 mars 2019 et sont résumées dans la présente annexe. Les données proviennent du département des Services publics et Approvisionnement Canada (SPAC) qui est responsable du paiement des prestations du régime.

B.2 Validation des données sur les participants

Nous avons procédé à certains tests d’uniformité internes ainsi qu’à des tests d’uniformité avec les données utilisées dans l’évaluation précédente à l’égard du rapprochement des données sur les participants, de l’information de base (date de naissance, sexe, etc.) et des niveaux des rentes aux survivantes.

À la lumière des omissions et des incohérences recensées dans le cadre des vérifications mentionnées ci-dessus et d’autres vérifications, les ajustements nécessaires ont été apportés aux données de base après consultation avec le fournisseur.

B.3 Sommaire des données

Dans le présent rapport, participant s'entend d'un ancien cotisant dont les cotisations sont demeurées dans la Caisse et conjointe admissible s'entend d'une conjointe admissible à des prestations tirées de la Caisse. Tous les participants actuels sont des hommes et tous les conjoints survivants sont des conjointes admissibles. Aucune rente payable à un enfant n'était en cours de service au 31 mars 2019.

Un sommaire des données utilisées aux fins d’évaluation est montré dans les tableaux qui suivent.

| Âge au dernier anniversaire |

NombreNote de base de tableau 7 - ** | Prestations annuelles de conjoint de survivantNote de base de tableau 7 - * |

|

|---|---|---|---|

| Moyenne ($) | Total ($) | ||

| 85-89 | 3 | 15 278 | 45 835 |

| 90-94 | 15 | 30 541 | 458 117 |

| 95+ | 5 | 17 429 | 87 144 |

| Tous les âges | 23 | 25 700 | 591 096 |

| Âge moyen: 93,3 ans | |||

Notes de base de tableau 7

|

|||

| Âge au dernier anniversaire |

Nombre | Prestations annuellesNote de base de tableau 8 - * | |

|---|---|---|---|

| Moyenne ($) | Total ($) | ||

| Moins de 79 ans | 2 | 21 310 | 42 620 |

| 80-84 | 6 | 21 688 | 130 129 |

| 85-89 | 26 | 25 364 | 659 470 |

| 90-94 | 29 | 22 602 | 655 465 |

| 95+ | 15 | 19 110 | 286 653 |

| Tous les âges | 78 | 22 748 | 1 774 337 |

| Âge moyen: 90,6 ans | |||

Note de base de tableau 8

|

|||

B.4 Conciliation des données sur les participants

Le tableau suivant tiré des données de base reconstitue le nombre de participants et de conjointes admissibles au 31 mars 2019 à partir du dernier rapport.

| Participants | Conjointes admissibles |

|

|---|---|---|

| Au 31 mars 2016 | 44 | 97 |

| Correction de données | - | - |

| Nouveaux survivants | - | 11 |

| Décès | (21) | (30) |

| Au 31 mars 2019 | 23 | 78 |

Annexe C ― Méthodologie

C.1 Caisse de pension de la Gendarmerie royale du Canada (personnes à charge)

Le solde enregistré à la Caisse de pension de la Gendarmerie royale du Canada (personnes à charge) fait partie des Comptes publics du Canada. Le solde correspond à la valeur comptable du portefeuille de titres à longue échéance réputés être détenus par la Caisse, tel que décrit à la section 2.4.

La seule autre composante de la Caisse correspond à la valeur, actualisée en utilisant les taux de rendement projetés sur la Caisse, décrits à la section C.3 ci-après, et montrés à l'annexe D, de tous les versements échelonnés futurs des participants au titre du service antérieur choisi et dont le choix a été effectué au plus tard le 31 mars 1987, date à laquelle le dernier participant a pris sa retraite.

C.2 Passif actuariel

C.2.1 Participants

Le passif actuariel du régime à l’égard des participants à la date de l’évaluation correspond à la valeur actualisée, conformément aux hypothèses actuarielles, de toutes les prestations futures alors constituées à cette date à l’égard de tout le service comme participant actif dans la Gendarmerie. Le dividende cumulatif est réputé être fixe à 1 352 % pour les prestations de pension et à 752 % pour les montants forfaitaires payables au décès du participant.

C.2.2 Conjointes admissibles

Le passif actuariel du régime à la date d’évaluation à l’égard des conjointes admissibles correspond à la valeur actualisée, conformément aux hypothèses actuarielles, de toutes les prestations futures auxquelles ces conjointes admissibles sont admissibles. Le dividende cumulatif est réputé être fixe à 1 352 %.

C.3 Taux projetés de rendement de la Caisse

Le gouvernement applique à la Caisse les mêmes taux d'intérêt trimestriels qu'aux trois principaux comptes de pension du secteur public (ceux de la fonction publique, des Forces canadiennes – forces régulières et de la Gendarmerie royale du Canada). Les taux projetés de rendement (montrés à l'annexe D), utilisés pour le calcul du passif actuariel, correspondent aux taux annuels projetés de rendement sur la valeur comptable des trois comptes combinés.

Les taux de rendement projetés ont été déterminés à l’aide d’un procédé d’itérations faisant appel aux crédits d’intérêt connus sur l’actif combiné des trois comptes à la date d’évaluation, aux taux hypothétiques de rendement sur l’argent frais (voir aussi l'annexe D), et aux mouvements de trésorerie hypothétiques futurs afférents aux trois comptes combinés. Cette approche est conforme à la disposition, commune aux trois régimes, en vertu de laquelle le taux moyen de rendement sur les comptes combinés de ces trois régimes doit servir à l’affectation de l’ensemble des revenus d’intérêt à chacun des trois comptes.

C.4 Disposition recommandée de l’excédent actuariel

Pour cette évaluation, il est recommandé que des améliorations de prestationsNote de bas de page 7 de 2,0 % soient appliquées le 1er avril 2020, le 1er avril 2021 et le 1er avril 2022 pour les pensions et les montants résiduels payables aux conjointes admissibles actuelles et futures ainsi que pour les sommes forfaitaires payables au décès d'un participant.

Le niveau annuel d'améliorations a été déterminé de telle sorte que l'excédent actuariel serait utilisé sur la durée de vie restante prévue du régime en supposant que l'expérience du régime évoluerait selon les hypothèses fondées sur la meilleure estimation établies dans le présent rapport.

Annexe D ― Hypothèses économiques

D.1 Taux d'intérêt

L’hypothèse des taux d’intérêt a été révisée pour cette évaluation. Compte tenu des récents résultats, le taux de rendement des obligations à long terme du Canada (argent frais) est prévu à 1,6 % pour l’année du régime 2020. Le taux diminuera à 1,3 % pour l’année du régime 2021 et il augmentera graduellement pour atteindre le taux ultime de 4,5 % par année à l’année du régime 2036. Ce taux ultime est 0,1 % plus bas que le taux ultime utilisé aux fins de l’évaluation précédente. Les taux hypothétiques de rendement de la Caisse, dérivés selon la méthode décrite à l’annexe C, sont plus bas que ceux utilisés aux fins de l’évaluation précédente. Ils sont présentés dans le tableau qui suit.

| Année du régime |

Taux d’intérêt (%) | |

|---|---|---|

| Argent frais |

Rendement de la Caisse |

|

| 2020 | 1,6 | 3,7 |

| 2021 | 1,3 | 3,5 |

| 2022 | 1,6 | 3,3 |

| 2023 | 1,7 | 3,2 |

| 2024 | 2,0 | 3,1 |

| 2025 | 2,4 | 3,0 |

| 2026 | 2,7 | 2,9 |

| 2027 | 2,9 | 2,8 |

| 2028 | 3,1 | 2,7 |

| 2029 | 3,3 | 2,6 |

| 2030 | 3,5 | 2,6 |

| 2031 | 3,7 | 2,5 |

| 2032 | 3,9 | 2,4 |

| 2033 | 4,1 | 2,5 |

| 2034 | 4,3 | 2,5 |

| 2035 | 4,4 | 2,5 |

| 2040 | 4,5 | 3,0 |

| 2045 | 4,5 | 3,9 |

| 2050 | 4,5 | 4,1 |

| 2053 + | 4,5 | 4,5 |

D.2 Frais d'administration

Comme pour l’évaluation précédente, les frais engagés pour l’administration du régime sont réputés être nuls. Ces frais, qui ne sont pas imputés à la Caisse, sont entièrement à la charge du gouvernement et sont regroupés avec toutes les autres dépenses du gouvernement.

Annexe E ― Hypothèses démographiques

Toutes les hypothèses démographiques sont présentées ci-après.

E.1 Nouveaux participants

Comme à la dernière évaluation, le taux d'adhésion est réputé nul étant donné qu’aucun nouveau participant ne peut adhérer au régime.

E.2 Résiliations

Comme à la dernière évaluation, chaque participant est réputé être assujetti à un taux de résiliation nul.

E.3 Mortalité

Les taux de mortalité réputés applicables aux participants ont été changés pour cette évaluation. Pour l'année du régime 2020, ce sont les taux pour les membres réguliers de sexe masculin tirés du rapport actuariel sur le Régime de retraite de la Gendarmerie royale du Canada au 31 mars 2018.

Les taux de mortalité supposés applicables aux conjointes admissibles correspondent aux taux de mortalité de l'année du régime 2020 pour les femmes participantes du rapport actuariel sur le régime de retraite de la Gendarmerie royale du Canada au 31 mars 2018Note de bas de page 8.

| Âge au dernier anniversaire |

Mortalité présumée pour l’année du régime 2020 | |

|---|---|---|

| Participants | Conjointes admissibles | |

| 55 | 2,0 | 2,1 |

| 65 | 6,8 | 5,4 |

| 75 | 20,2 | 14,3 |

| 85 | 80,0 | 53,0 |

| 95 | 196,1 | 197,0 |

| 105 | 498,6 | 423,7 |

| 115 | 1 000,0 | 1 000,0 |

Aux fins d’évaluation, les taux de mortalité sont réduits dans le futur selon l’hypothèse d’amélioration de la longévité utilisée dans le rapport actuariel du Régime de retraite de la Gendarmerie royale du Canada au 31 mars 2018, qui est la même que celle du 27e Rapport actuariel du Régime de pensions du Canada.

Les réductions futures des taux de mortalité sont montrées dans le tableau qui suit.

| Âge au dernier anniversaire |

Participants | Conjointes admissibles | ||

|---|---|---|---|---|

| 2021 | 2033+ | 2021 | 2033+ | |

| 55 | 1,37 | 0,80 | 1,04 | 0,80 |

| 65 | 1,86 | 0,80 | 1,48 | 0,80 |

| 75 | 2,02 | 0,74 | 1,52 | 0,74 |

| 85 | 1,70 | 0,58 | 1,45 | 0,58 |

| 95 | 0,83 | 0,42 | 0,84 | 0,42 |

| 105 | 0,27 | 0,14 | 0,28 | 0,14 |

| 115 | - | - | - | - |

Note de base de tableau 12

|

||||

E.4 Conjointes admissibles éventuelles et enfants admissibles

Le tableau 13 indique la proportion des participants qui sont réputés laisser au moment du décès, une conjointe admissible à des prestations de pension de la Caisse; ces proportions sont les mêmes que celles utilisées pour la dernière évaluation. Figure également dans ce tableau la différence hypothétique d'âge entre les conjoints qui est la même que celle supposée pour la dernière évaluation.

| Âge au dernier anniversaire du participant au décès |

Proportion de participants mariés |

DifférenceNote de bas de tableau 13 - * d’âge |

|---|---|---|

| 80 | 0,77 | (4) |

| 85 | 0,66 | (5) |

| 90 | 0,49 | (5) |

| 95 | 0,31 | (6) |

| 100 | 0,16 | (8) |

| 105 | 0,07 | (11) |

| 110 | 0,03 | (14) |

| 115 | 0,01 | (18) |

Note de base de tableau 13

|

||

Comme à la dernière évaluation, aucun participant n’est réputé laisser, au moment de son décès, un enfant ou un étudiant admissible à une rente.

Annexe F ― Remerciements

La Division Comptable de la GRC a fourni et certifié les états financiers au 31 mars 2019 sur lesquels reposent les résultats et le solde de la Caisse.

Le département de SPAC qui est responsable de l’administration du régime a fourni les données d'évaluation pertinentes au sujet des participants et des conjointes admissibles.

Il convient de souligner la collaboration et l'aide compétente de ces organismes.

Les personnes suivantes ont participé à l'élaboration du présent rapport :

Hao Chen, FCIA, FSA

Ayoub Ezzahouri

Laurence Frappier, FCIA, FSA

Steve McCleave

Kelly Moore

Natalija Rajic

Notes de bas de page

- Note de bas de page 1

-

Toute mention, dans le présent rapport, de l’« année du régime » signifie la période de 12 mois terminée le 31 mars de l'année en question.

- Note de bas de page 2

-

Gains et pertes actuariels réalisés pour l’année de régime 2020, qui étaient connus au moment de préparer ce rapport d’évaluation actuarielle, ont été considérés pour déterminer les bonifications des prestations.

- Note de bas de page 3

-

D'après les taux de mortalité de la table CM(5) et un taux d'intérêt annuel de 4 %.

- Note de bas de page 4

-

D'après les taux de mortalité de la table ultime a(f) et un taux d'intérêt annuel de 4 %.

- Note de bas de page 5

-

Fondée sur les taux de mortalité de la table CM(5) et sur un taux d'intérêt annuel de 4 %.

- Note de bas de page 6

-

Selon les taux prévus au tableau II de la LCPGRC.

- Note de bas de page 7

-

Les gains / pertes encourus au cours de l'année du régime 2020, qui étaient disponibles au moment de la préparation du présent rapport d'évaluation actuarielle, ont été pris en compte lors de l'estimation des améliorations des prestations.

- Note de bas de page 8

-

D'après le tableau de mortalité des retraités canadiens de 2014 (CPM2014) publié par l'Institut canadien des actuaires, projeté avec les facteurs d'amélioration de la longévité de l'échelle d'amélioration de la CPM B (CPM-B) à l'année du Régime 2019 et les facteurs d'amélioration de la longévité utilisés dans le 27e rapport actuariel du Régime de pensions du Canada pour l'année du Régime 2020.