Rapport annuel de 2021-2022 du BSIF

Table des matières

Du 1er avril 2021 au 31 mars 2022

Bureau du surintendant des institutions financières (BSIF)

Message du surintendant

Je suis très fier de vous présenter le rapport annuel de 2021-2022 du BSIF.

Le but visé par le BSIF est d’assujettir les institutions financières et les régimes de pension au contrôle réglementaire d’un organisme fédéral en vue d’accroître la confiance du public envers le système financier canadien. Pour ce faire, le BSIF s’efforce de remplir ses fonctions, qui sont les suivantes :

- Superviser les institutions financières et les régimes de retraite sous réglementation fédérale pour s’assurer qu’ils sont en bonne santé financière;

- Aviser sans délai la direction et le conseil d’administration des institutions financières ainsi que les administrateurs des régimes de retraite de la mauvaise situation financière de l’institution ou de son défaut de se conformer aux lois qui la régissent ou à ses exigences;

- Prendre les mesures correctives nécessaires en cas d’incapacité à maintenir une situation financière saine ou à se conformer aux lois en vigueur ou à leurs exigences;

- Inciter la direction et le conseil d’administration des institutions financières, ainsi que les administrateurs des régimes de retraite, à se doter de politiques et de procédures pour contrôler et gérer le risque;

- Surveiller et évaluer dans l’ensemble du système ou dans un secteur d’activités en particulier les événements ou les questions qui risquent d’avoir des répercussions négatives sur la situation financière des institutions.

En poursuivant ses objectifs, le BSIF adopte une approche équilibrée qui protège les déposants, les souscripteurs, les créanciers et les bénéficiaires de régimes de retraite tout en respectant la responsabilité des institutions financières de faire face à la concurrence et de prendre des risques.

Le présent rapport annuel démontrera comment nous sommes parvenus à honorer notre mandat et à poursuivre nos objectifs au cours de l’année écoulée.

Nous avons organisé le rapport de cette année de manière un peu différente, car nous pouvons ainsi rendre compte de la réalisation du Plan stratégique de 2019‑2022, et qui plus est, de recentrer notre attention sur les risques qui se profilent à l’horizon pour le BSIF.

En conséquence, nous présentons en détail les résultats obtenus en 2021-2022 en fonction des quatre objectifs du Plan stratégique de 2019‑2022. Je tiens à remercier mon prédécesseur, Jeremy Rudin, d'avoir dirigé notre organisme avec intégrité et distinction au cours des sept dernières années. Le présent rapport annuel se penche sur l’incidence de la pandémie de COVID-19 sur nos activités et sur celles des institutions que nous surveillons.

Bien que nous soyons fiers des réalisations présentées dans ce rapport, le BSIF se tourne maintenant vers un horizon peuplé de risques qui le mettront à l’épreuve, lui et les institutions financières et les régimes de retraite qu’il surveille.

Parmi ces risques évolutifs, mentionnons la numérisation de la monnaie, l’intensification des répercussions prudentielles des changements climatiques et les défis financiers découlant d’une pandémie mondiale qui nous a tous pris par surprise et de la suite des choses. De plus, il y a à l’horizon des risques qui ne sont pas encore perceptibles, mais à l’égard desquels le BSIF doit demeurer vigilant.

Comment le BSFI composera-t-il avec cet environnement de risque menaçant à l’avenir?

Nous nous sommes déjà attelés à la tâche. En novembre dernier, nous avons lancé notre Plan directeur de la transformation du BSIF, qui présente une vision actualisée du BSIF jusqu’en 2025. Peu après, nous avons publié une feuille de route, soit un nouveau plan stratégique à jour.

Les objectifs, les priorités et les mesures concrètes énoncés dans ces documents garantissent que nous continuerons de mener à bien notre travail le plus important : contribuer à la confiance des Canadiens dans leur système financier.

J’ai hâte de faire le point sur tous ces travaux avec vous en 2023.

Merci,

Peter Routledge

Le BSIF

Le Bureau du surintendant des institutions financières (BSIF) est un organisme fédéral indépendant qui réglemente et surveille des institutions financières et des régimes de retraite fédéraux pour déterminer s’ils sont en bonne santé financière et s’ils respectent les exigences qui leur sont applicables.

Mandat

Notre mandat s’articule autour de quatre éléments, décrits ci-dessous. En exécutant notre mandat, nous contribuons à la réalisation de l’objectif du gouvernement qui consiste à accroître la confiance du public envers le système financier canadien.

Promotion de saines pratiques de gestion du risque et de gouvernance

Nous bonifions un cadre réglementaire conçu pour contrôler et gérer le risque.

Surveillance et intervention rapide

Nous surveillons les institutions financières fédérales (IFF) et les régimes de retraite fédéraux (RRF) pour nous assurer qu’ils sont en bonne santé financière et qu’ils se conforment à la réglementation qui les régit et aux exigences du régime de surveillance.

Nous avisons sans tarder les institutions financières et les régimes de retraite des lacunes importantes qu’ils présentent, et nous prenons ou ordonnons des mesures correctives pour remédier rapidement à la situation.

Analyse du contexte pour assurer la sûreté et la solidité des institutions financières

Nous surveillons et évaluons les enjeux systémiques et les particularités sectorielles susceptibles de nuire aux institutions financières fédérales.

Adoption d’une approche équilibrée

Nous protégeons, d’une part, les droits des déposants, souscripteurs et créanciers des institutions financières et, d’autre part, les droits de toute personne ayant droit à une prestation de pension.

Nous reconnaissons la nécessité pour les institutions financières et les régimes de retraite de faire face à la concurrence et de prendre des risques raisonnables.

Nous reconnaissons que la direction et le conseil d’administration des institutions financières et les administrateurs des régimes de retraite sont imputables de toutes les décisions liées aux risques. Nous reconnaissons que les institutions financières peuvent faire faillite et que les régimes de retraite peuvent éprouver des difficultés financières qui se traduisent par la réduction des prestations versées.

Bureau de l’actuaire en chef

Le Bureau de l’actuaire en chef (BAC) est une unité indépendante du BSIF qui fournit divers services d’évaluation et de consultation actuarielles à l’administration fédérale du Canada. Le mandat du BAC est d’effectuer des évaluations actuarielles réglementaires ainsi que des évaluations pour les Comptes publics du Canada du Régime de pensions du Canada (RPC), du programme de la Sécurité de la vieillesse (SV), des régimes de pension et d’assurance du secteur public fédéral, du régime d’assurance-emploi (AE) (y compris le taux de cotisation) et du Programme canadien d’aide financière aux étudiants (PCPE). Ces évaluations permettent de déterminer, d’après les exigences de la loi, la situation financière de ces régimes et programmes.

Le BSIF en chiffres

Plus de

400

IFF réglementées et surveillées par le BSIF

Environ

1200

RRF réglementés et surveillés par le BSIF

9

consignes nouvelles ou révisées publiées

Plus de

960

employés du BSIF

Plus de

140

nouvelles opérations et activités commerciales des IFF approuvées

18

rapports actuariels ou études préparés par le Bureau de l'actuaire en chef

Plus de

50

activités de relations externes

13

événements interactifs qui ont réuni des collègues du BSIF pour discuter des questions d'inclusion

Plus de

130

examens de surveillance des IFF ont été effectués

13

nouveaux régimes de retraite dont l’agrément a été approuvé

17

communiqués de presse et avis aux médias émis

4

bureaux, situés à Ottawa, Montréal, Toronto et Vancouver

Nos réalisations

En mars 2019, nous avons publié notre plan stratégique de 2019-2022. Le plan stratégique de 2019-2022 proposait un ensemble ambitieux d’objectifs visant à aider le BSIF à prospérer en tant qu’organisme de réglementation dans un système financier de plus en plus complexe.

Au cours de la période du plan stratégique de 2019-2022, de nouveaux risques dynamiques, comme la numérisation de la monnaie et les changements climatiques, combinés aux défis posés par une pandémie mondiale inattendue, ont démontré que le Canada devait se doter d’une réglementation financière solide. Nous avons mis la touche finale au plan stratégique bien avant le déclenchement de la pandémie de COVID-19, mais nous l’avons adapté pour inclure les mesures prises en réaction à la COVID-19 et celles visant à atténuer ses répercussions sur le secteur financier canadien.

Alors que nous nous apprêtons à clore le plan stratégique de 2019-2022, nous savons que nos actions ont contribué à ce que les IFF conservent la solidité financière nécessaire pour remplir leurs obligations envers les souscripteurs, les déposants et les autres créanciers. Ce faisant, le BSIF a atteint l’objectif principal de son mandat : contribuer à accroître la confiance du public envers le système financier canadien.

Le présent rapport annuel fait état des résultats que nous avons obtenus en 2021-2022 par rapport aux quatre objectifs de notre plan stratégique de 2019-2022 :

Description du graphique - Objectifs

- Objectif 1

Mieux préparer les institutions financières et les régimes de retraite fédéraux à composer avec les risques financiers et accroître leur résilience à l’égard de ces risques, tant dans des conditions normales que lors de la prochaine crise financière. - Objectif 2

Mieux préparer les IFF et les RRF à déceler les risques non financiers et à accroître leur résilience à l’égard de ces risques avant qu’ils nuisent à leur situation financière. - Objectif 3

Améliorer l’agilité et l’efficacité opérationnelle du BSIF - Objectif 4

Conserver l’appui des Canadiens et la coopération du secteur financier

- Objectif 1

Mieux préparer les institutions financières et les régimes de retraite fédéraux à composer avec les risques financiers et accroître leur résilience à l’égard de ces risques, tant dans des conditions normales que lors de la prochaine crise financière. - Objectif 2

Mieux préparer les IFF et les RRF à déceler les risques non financiers et à accroître leur résilience à l’égard de ces risques avant qu’ils nuisent à leur situation financière. - Objectif 3

Améliorer l’agilité et l’efficacité opérationnelle du BSIF - Objectif 4

Conserver l’appui des Canadiens et la coopération du secteur financier

Objectif 1 - Mieux préparer les institutions financières et les régimes de retraite fédéraux à composer avec les risques financiers et accroître leur résilience à l’égard de ces risques, tant dans des conditions normales que lors de la prochaine crise financière

Par cet objectif, nous avons veillé à ce que les IFF continuent à offrir des services financiers aux Canadiens et à maintenir la confiance du marché, tant dans des conditions normales qu’en période de crise. De même, nous avons veillé à ce que les régimes de retraite continuent de se familiariser aux nouveaux risques et aux processus de gestion afférents. Cette section présente certaines de nos réalisations de la dernière année.

Aider de façon proactive les institutions financières fédérales (IFF) et les régimes de retraite fédéraux (RRF) à faire face aux risques posés par la COVID-19

Tout au long de la pandémie de COVID-19, nous nous sommes efforcés de veiller à ce que nos consignes demeurent crédibles, cohérentes, nécessaires et adaptées au contexte canadien. Il s’agissait notamment d’apporter une série d’ajustements aux exigences réglementaires et aux programmes de surveillance pour soutenir la résilience financière et opérationnelle des IFF.

Réserve pour stabilité intérieure

En juin 2021, nous avons annoncé que le Bureau du surintendant des institutions financières (BSIF) haussait le niveau de la Réserve pour stabilité intérieure (RSI) de 1,00 % à 2,50 % des actifs pondérés en fonction du risque à compter du 31 octobre 2021. La RSI est un outil stratégique important qui contribue à la stabilité du système financier canadien et qui exige des banques d’importance systémique intérieure (BISi) qu’elles se constituent une réserve de fonds propres reflétant la croissance des vulnérabilités.

La décision de juin 2021 était fondée sur la reprise économique émergente après la pandémie et la résilience démontrée des niveaux de fonds propres des banques. Elle a également tenu compte des vulnérabilités clés qui persistent depuis la décision de la RSI de 2020, y compris les niveaux élevés d’endettement des emprunteurs.

En décembre 2021, nous avons maintenu la RSI à 2,50 %. Cette décision était fondée sur notre évaluation selon laquelle les vulnérabilités du système, comme l’endettement des ménages et les déséquilibres des actifs sur le marché de l’habitation, sont demeurées élevées, tandis que les risques à court terme étaient modérés et stables. À ce moment-là, nous nous sommes également engagés à examiner la conception et la portée de la RSI.

Taux admissible minimal applicable aux prêts hypothécaires non assurés

En avril 2021, nous avons publié une lettre afin de proposer un nouveau taux admissible applicable aux prêts hypothécaires non assurés (c.-à-d. dont le ratio prêt-valeur est inférieur à 80 %) et de réitérer l’importance des saines pratiques de souscription de prêts hypothécaires énoncées dans la ligne directrice B-20 (Pratiques et procédures de souscription de prêts hypothécaires résidentiels). Nous avons reçu plus de 170 mémoires d’intervenants en réponse à notre lettre.

Nous avons confirmé qu’à compter du 1er juin 2021, le taux d’admissibilité applicable à tous les prêts hypothécaires non assurés sera établi au montant le plus élevé entre le taux hypothécaire contractuel majoré de 200 points de base et 5,25 %, et nous avons mis à jour la ligne directrice B-20.

Après la mise en œuvre, nous avons surveillé de près les critères de souscription, comme les périodes d’amortissement et les limites des charges de remboursement, afin d’éviter le contournement de ce taux d’admissibilité révisé. En décembre 2021, nous avons confirmé que le taux demeurerait le même, à la suite d’une analyse et d’une consultation avec les interlocuteurs fédéraux en matière de réglementation.

Autres mesures temporaires

En août 2021, nous avons annoncé notre intention d’annuler une mesure d’allègement réglementaire liée à l’effet de levier des institutions de dépôt (ID). À compter du 1er janvier 2022, les ID devaient de nouveau inclure certains titres d’émetteurs souverains dans leur mesure de l’exposition aux fins du ratio de levier.

En novembre 2021, nous avons levé les restrictions temporaires sur l’augmentation des dividendes réguliers, les rachats d’actions ordinaires et les augmentations de la rémunération des dirigeants.

Améliorer et harmoniser les attentes en matière d’assurance du capital, de l’effet de levier et de la liquidité

Le BSIF se fonde en grande partie sur les relevés réglementaires produits par les IFF pour évaluer leur sûreté et leur solidité. En avril 2021, nous avons publié un document de travail intitulé Assurance fournie par les relevés de fonds propres, de levier et de liquidité dans le but d’amener les institutions financières fédérales (IFF) et les autres professionnels visés à discuter avec le BSIF des moyens à prendre pour clarifier et harmoniser par anticipation les attentes quant à l’assurance que procurent les principaux relevés réglementaires. Nous avons reçu des commentaires de divers intervenants - IFF, cabinets d’audit, et associations sectorielles et professionnelles.

En mars 2022, nous avons publié le projet de ligne directrice Assurance fournie par les relevés de capital/fonds propres, de levier et de liquidité pour avis et commentaires publics. Ce projet de ligne directrice a donc pour but de mieux informer les auditeurs et les institutions des attentes du BSIF à l’égard des relevés réglementaires. Cela permettra également d’améliorer et d’harmoniser nos attentes en matière d’assurance dans l’ensemble des IFF.

Préparer et soutenir la mise en œuvre rigoureuse de nouvelles normes internationales

Toutes les IFF au Canada sont tenues de respecter les Normes internationales d’information financière (IFRS) et les Normes internationales d’audit. Notre rôle au BSIF est d’interpréter et d’évaluer les règles internationales pouvant s’appliquer aux institutions financières canadiennes.

En 2021-2022, nous avons collaboré avec le Comité de Bâle sur le contrôle bancaire (CBCB) et l’Association internationale des contrôleurs d’assurance (AICA) pour présenter des lettres d’observations et des commentaires verbaux sur diverses normes, notamment :

- Demande d’information sur la troisième consultation à l’ordre du jour de l’International Accounting Standards Board (IASB)

- Demande d’information de l’IASB sur l’examen postérieur à la mise en œuvre dispositions de l’IFRS 9 concernant la classification et la mesure

Nous avons également soutenu la consultation de l’IFRS Foundation sur la modification de sa constitution afin de mettre sur pied un conseil international des normes en matière de développement durable (International Sustainability Standards Board [ISSB]) chargé d’instaurer des normes en matière de présentation d’informations sur le développement durable. Nous avons aidé à améliorer les normes et les cadres d’audit, grâce aux mesures suivantes.

- Nous avons été l’hôte de la Table ronde du Conseil de stabilité financière (CSF) sur l’audit externe de 2021. La Table ronde vise à promouvoir la stabilité financière à l’échelle internationale en veillant à ce que le public accorde de façon continue sa confiance aux auditeurs et à la qualité de leurs audits, surtout ceux ciblant les institutions financières d’importance systémique.

- Nous avons supervisé l’élaboration des normes d’audit de grande qualité en siégeant au Conseil de surveillance de l’intérêt public.

L’IFRS 17 est une norme internationale d’information financière qui a été publiée par l’IASB en mai 2017. En juin 2021, nous avons lancé une consultation publique sur la version à l’étude des lignes directrices sur le capital conformes à l’IFRS 17. En même temps, nous avons mené une autre étude d’impact quantitative (EIQ) afin d’évaluer les ratios de capital des sociétés d’assurance au titre du cadre provisoire. Cette consultation et les tests quantitatifs ont permis d’apporter des améliorations à la version à l’étude des lignes directrices sur le capital. Afin d’éclairer davantage les décisions finales, des appels de données concernant certains assureurs ont été effectués au début de 2022. Les versions finales des lignes directrices sur le capital ont été rendues publiques à l’été 2022.

Mieux comprendre les risques financiers liés au climat

Nous avons poursuivi les travaux dans le cadre de plusieurs projets clés liés au climat. Il s’agissait notamment d’élaborer des politiques, de collaborer avec la Banque du Canada à un projet pilote d’analyse de scénarios et d’accroître notre présence internationale.

En ce qui concerne l’élaboration de politiques, nous avons résumé et publié les commentaires des intervenants à la suite d’une consultation publique sur notre document de travail sur les risques climatiques intitulé « Incertitude et changements climatiques ». Les répondants étaient généralement d’accord avec notre choix d’accorder la priorité au risque climatique, indiquant qu’ils en étaient aux premières étapes de l’évaluation et de la quantification. Les répondants ont suggéré que ces risques pourraient être gérés au moyen des cadres de gouvernance et de gestion des risques existants, tout en reconnaissant la nécessité de relever les défis liés aux données et de développer davantage les capacités d’analyse de scénarios et de simulation de crise. De plus, nous avons envoyé une lettre à l’industrie décrivant les résultats prudentiels que nous prévoyons intégrer à la version provisoire des consignes sur la gestion du risque climatique.

Le BSIF et la Banque du Canada ont conclu un projet pilote d’analyse de scénarios pour évaluer le risque de transition lié au climat. Six institutions financières canadiennes ont participé aux travaux et ont examiné les répercussions de scénarios de transition climatique intentionnellement défavorables, mais plausibles. Les scénarios ont mis en évidence que l’atteinte des cibles climatiques entraînera des changements structurels importants pour les économies canadienne et mondiale, et que le report des mesures de politique climatique accroît les répercussions économiques globales et les risques pour la stabilité financière. Le BSIF et la Banque du Canada poursuivent cette collaboration pour analyser les répercussions des risques d’inondation sur les portefeuilles de prêts hypothécaires résidentiels et les répercussions du risque de transition sur les portefeuilles de prêts et de titres de gros.

À l’échelle internationale, nous avons poursuivi notre travail en tant que membre du Groupe de travail sur les risques financiers liés au climat mis sur pied par le Comité de Bâle sur le contrôle bancaire, ce qui nous a permis d’échanger avec d’autres organismes de réglementation bancaire au sujet de mesures de réglementation et de surveillance. Nous avons également élargi notre présence internationale en matière de climat en nous joignant au Réseau pour le verdissement du système financier.

Faire progresser les mesures de surveillance des IFF

En 2021-2022, nous avons continué de veiller à ce que les institutions financières soient bien provisionnées et résilientes, et nous avons continué d’adapter les mesures de surveillance et les interactions avec les institutions financières pour qu’elles restent appropriées. Les points de mire comprenaient le rendement des prêts, les pertes de crédit attendues, les simulations de crise et les pratiques de gestion du risque de crédit, et ce, tant du point de vue du montage que de la gestion du portefeuille. Voici nos principales réalisations.

- Nous avons assuré un suivi plus rigoureux des modèles de fonds propres réglementaires et effectué une analyse de sensibilité pour évaluer la disponibilité des réserves de fonds propres dans diverses situations de crise.

- Nous avons mis la dernière main à un plan de gestion intégrée du risque de crédit qui englobe les prêts garantis par des biens immobiliers, l’immobilier commercial et les volets de travail commerciaux et d’entreprise.

- Nous avons continué d’exercer une surveillance renforcée de la qualité du crédit des banques d’importance systémique et des sociétés d’assurance de moyenne et grande taille, et réalisé les examens d'activités d’envergure prévus. De plus, nous avons travaillé avec le secteur pour nous assurer que les attentes du BSIF en matière de surveillance des produits de prêt combinés (PPC) soient clarifiées.

- Nous avons fait des simulations de crise pour les institutions de dépôt afin d’évaluer la résilience des positions de fonds propres dans des conditions défavorables.

- Nous avons effectué divers examens axés sur les pratiques de gestion du risque de crédit.

- Nous avons mis à profit les rapports des actuaires désignés sur l’examen de la santé financière des compagnies d’assurance pour comprendre comment les assureurs gèrent le risque d’inflation. Nous avons également effectué des analyses de sensibilité des répercussions d’une chute importante des marchés boursiers sur les sociétés d’assurance multirisque. Pour ce qui est des assureurs vie, les simulations de crise à l’échelle de l’entreprise ont été examinées, et des examens ont été effectués pour appuyer les évaluations de la gestion du capital.

Faire progresser notre réglementation et la supervision des RRF

Nous avons poursuivi nos travaux dans des domaines clés afin de cerner les aspects où nous pouvons renforcer notre approche de la surveillance des régimes de retraite fondée sur des principes et sur les risques. Voici en gros ce que nous avons réalisé en 2021-2022.

- Nous avons publié un document de consultation sur la gestion du risque lié aux placements des régimes de retraite en mars 2022. Le document en question présente des principes de gestion du risque lié aux placements que nous estimons pertinents pour les régimes de retraite fédéraux.

- Nous avons collaboré avec l’Autorité de réglementation des services financiers de l’Ontario (ARSF) dans le cadre des activités du Comité consultatif technique d’examen des régimes de retraite à cotisations déterminées. En octobre 2021, le Comité a publié un résumé des résultats et des recommandations. En novembre 2021, le BSIF et l’ARSF ont organisé un webinaire pour faire part de ces résultats et de ces recommandations au secteur des régimes de retraite. Grâce à cette collaboration, le BSIF et l’ARSF se sont efforcés d’améliorer les résultats pour les participants des régimes et de rendre la réglementation des régimes à cotisations déterminées plus efficace.

- Nous avons consulté les administrateurs de régime et les fournisseurs de services tiers afin de mieux comprendre les risques que pourrait poser l’application de la technologie pour administrer les régimes de retraite (y compris le risque cybernétique et le risque lié aux tiers). L’analyse des données recueillies au moyen d’un questionnaire sur la technologie qui pourrait être utilisée nous a permis de mieux comprendre la nature et le niveau des risques technologiques liés aux pensions, ainsi que les pratiques actuelles utilisées pour atténuer ces risques. Nous nous servirons de ces renseignements pour façonner notre approche à l’égard de la surveillance du cyberrisque et du risque lié aux tiers.

- Nous avons continué de collaborer avec l’Association canadienne des organismes de contrôle des régimes de retraite (ACOR) pour élaborer une ligne directrice fondée sur des principes concernant les facteurs environnementaux, sociaux et de gouvernance (ESG) dans la gestion des régimes de retraite. Nous avons présidé le comité ESG de l’ACOR et, avec l’apport d’un groupe de travail de l’industrie, le comité ESG a réalisé des progrès importants dans ce dossier.

Nous avons également publié des consignes sur les régimes de retraite.

- En mai 2021, nous avons publié la version définitive des guides d’instructions pour la cessation d’un régime de retraite à prestations déterminées et la cessation d’un régime de retraite à cotisations déterminées. Les guides d’instructions ont été mis à jour pour clarifier nos attentes et refléter les modifications apportées au Règlement sur les cotisations des régimes de pension qui est entré en vigueur en avril 2019.

- En juillet 2021, nous avons mené des consultations sur la version à l’étude des révisions de la section 2.7.4 du guide d’instructions pour la production du rapport actuariel d’un régime de retraite à prestations déterminées. La section 2.7.4 établit les attentes à l’égard des régimes qui se servent de l’approche fondée sur un portefeuille apparié. La version définitive du guide d’instructions a été publiée en novembre 2021.

- En janvier 2022, nous avons mis à jour le guide d’instructions Déclaration de renseignements sur la solvabilité(DRS). Ce guide aide les administrateurs de régimes de retraite à remplir la DRS qu’ils doivent soumettre au BSIF.

- En février 2022, nous avons publié aux fins de consultation le projet de révision du guide d’instructions pour l’agrément d’un régime de retraite à prestations déterminées et le projet de révision du guide d’instructions pour l’agrément d’un régime de retraite à cotisations déterminées. La période de consultation a pris fin en avril, et la version finale de ces deux guides devrait être publiée en 2022.

- En mai et en novembre 2021, nous avons publié notre bulletin InfoPensions. Il renfermait des annonces et des rappels à l’intention des administrateurs de régimes, des conseillers en régimes de retraite et d’autres intervenants, ainsi que des descriptions de la façon dont nous avons appliqué les dispositions de la législation sur les régimes de retraite et nos consignes.

Promouvoir de saines pratiques de gestion avec les IFF

Grâce à nos pratiques de surveillance et à notre réglementation, nous jouons un rôle de surveillance important. Nous fournissons des conseils et élaborons des lignes directrices, des politiques et des procédures pour les institutions. Ces mesures visent à contrôler et à gérer les risques et à promouvoir la confiance du public dans le système financier canadien.

Consignes - Institutions de dépôt

En janvier 2022, nous avons finalisé la version à l’étude des révisions apportées aux lignes directrices Normes de fonds propres (NFP), Exigences de levier (EL) et Normes de liquidité (NL). Ces révisions devraient être mises en œuvre au début du T2 de l’exercice2023 des ID. Les révisions finales aux lignes directrices NFP et EL s’arriment à la mise en œuvre au pays des dernières réformes de Bâle III. Les trois lignes directrices proposent des révisions faisant état des normes de fonds propres et de liquidité propres aux petites et moyennes banques (PMB).

En janvier 2022, nous avons également mis la dernière main à la ligne directrice Normes de fonds propres et de liquidité des petites et moyennes institutions de dépôt (PMB) afin d’aider les parties prenantes à comprendre les particularités des lignes directrices NFP, EL et NL qui s’appliquent aux PMB, y compris aux filiales des BISi.

Lutte contre le recyclage des produits de la criminalité et le financement des activités terroristes (LRPC/FAT)

Nous avons abrogé la ligne directrice B-8, Mécanismes de dissuasion et de détection du recyclage des produits de la criminalité et du financement des activités terroristes, en date du 26 juillet 2021. Cela s’inscrivait dans le cadre d’une initiative du BSIF et du Centre d’analyse des opérations et déclarations financières du Canada (CANAFE) visant à éliminer les chevauchements et les redondances en ce qui concerne l’application des exigences réglementaires en matière de LRPC/FAT pour les IFF.

En octobre 2021, les deux organismes ont organisé à l’intention des instances sectorielles une séance d’information conjointe sur la surveillance des mesures de LRPC/FAT afin de clarifier la façon dont le BSIF et le CANAFE uniront leurs efforts. Nous continuerons de coordonner les informations pertinentes et de les communiquer au CANAFE, le principal organisme de contrôle des activités de LRPC/FAT.

Ligne directrice E-4 : Entités étrangères exploitant une succursale au Canada

En juin 2021, nous avons publié la version finale de la ligne directrice E‑4, Entités étrangères exploitant une succursale au Canada, laquelle remplace la ligne directrice E-4a, Rôle de l’agent principal et exigences en matière de tenue de livres. La Ligne directrice E-4 met l’accent sur les attentes à l’égard d’une entité étrangère exerçant des activités au Canada. Ainsi, les responsabilités de l’entité étrangère et des membres de la direction de celle-ci dans la supervision en ce qui a trait à la surveillance de ces activités au quotidien y sont mieux reflétées. Elle témoigne également des nouvelles exigences de la Loi sur les sociétés d’assurances qui sont entrées en vigueur en juillet 2021 et qui régissent le lieu de conservation des registres.

Consignes relatives au capital

Nous avons poursuivi l’élaboration d’une nouvelle approche de définition des normes de capital au titre du risque lié à la garantie de fonds distincts, laquelle tiendra compte de l’IFRS 17. La nouvelle façon de déterminer ces exigences réglementaires remplacera l’actuel chapitre 7 de la ligne directrice Test de suffisance du capital des sociétés d’assurance vie.

En juin 2021, nous avons annoncé que nous reportions la date de mise en œuvre de la nouvelle approche au 1er janvier 2025 (plutôt que le 1er janvier 2023). Nous aurons ainsi plus de temps pour définir la nouvelle approche et aider les assureurs à contribuer à cet important projet, d’une part, et à garantir une mise en œuvre solide de l’IFRS 17, d’autre part.

En février 2022, nous avons lancé une consultation sur la version à l’étude de l’approche, ainsi qu’une étude d’impact quantitative (EIQ) et des tests de sensibilité. Les parties intéressées doivent soumettre leurs observations en mai 2022, et nous en tiendrons compte pour déterminer s’il faut encore peaufiner la méthodologie.

Réassurance

La réassurance est essentiellement une assurance pour les sociétés d’assurance. Un examen complet des pratiques de réassurance a été un grand projet du BSIF au cours des dernières années. En février 2022, la version définitive des lignes directrices B-3 et B-2 a été publiée. Ces lignes directrices révisées sont assujetties à une période de transition de trois ans et entreront en vigueur le 1er janvier 2025. Les assureurs fédéraux ont donc le temps de bien adapter leurs pratiques d’affaires en conséquence.

Objectif 2 - Mieux préparer les IFF et les RRF à déceler les risques non financiers et à accroître leur résilience à l’égard de ces risques avant qu’ils nuisent à leur situation financière

Cette section montre comment, au cours de la dernière année, nous avons progressé dans nos efforts pour que les IFF et les RRF soient résilients face aux risques non financiers.

Suivre les risques liés aux technologies et à la numérisation et diffuser des consignes à ce sujet

En 2021-2022, nous avons continué à renforcer notre capacité à répondre au risque lié aux technologies. Les risques liés aux technologies, qui englobent le cyberrisque, s’entendent des risques découlant de l’insuffisance, de la perturbation, de la défaillance, de la perte ou de l’utilisation malveillante des systèmes, de l’infrastructure, des personnes ou des processus de technologie de l’information qui comblent et appuient les besoins opérationnels. L’absence de contrôles visant à atténuer ces risques ou leur inefficacité peut miner la confidentialité, l’intégrité et la disponibilité des données et des systèmes qui soutiennent les services commerciaux.

En août 2021, nous avons mis à jour notre outil d’autoévaluation en matière de cybersécurité et révisé notre préavis intitulé Signalement des incidents liés à la technologie et à la cybersécurité, afin de soutenir une approche intégrée à l’égard des incidents liés à la technologie et à la cybersécurité touchant les activités des IFF. Nous sommes aujourd’hui mieux placés pour obtenir davantage de renseignements sur les incidents liés à la technologie et à la cybersécurité ayant une incidence sur nos institutions. En plus d’utiliser ces informations pour orienter nos efforts de surveillance et de gestion des risques, nous avons l’intention de les transmettre aux IFF et à nos interlocuteurs.

Nous avons également publié en novembre 2021 la version à l’étude de la ligne directrice B-13 Gestion du risque lié à la technologie et du cyberrisque soumise à consultation pour une période de trois mois. Après avoir reçu les commentaires de l’industrie, nous avons publié la version définitive de la ligne directrice au début de l’été 2022.

Accroître les attentes en matière de surveillance pour l’utilisation de techniques analytiques avancées

Les outils d’analytique avancée tels que l’intelligence artificielle et l’apprentissage automatique (IA/AA) gagnent en importance dans le secteur financier. Ils sont utilisés pour améliorer des produits et services existants ou en créer de nouveaux et faire progresser les cadres de gestion du risque de modélisation. Outre les avantages et les possibilités qu’elles offrent, ces techniques avancées viennent avec leur lot de défis. Elles peuvent notamment exacerber les risques en raison de leur complexité, des grandes quantités de données utilisées et de la vitesse à laquelle ces modèles peuvent évoluer.

Par conséquent, nous avons continué en 2021-2022 à évaluer comment les institutions utilisent et gèrent l’IA et l’AA. Nous sommes également en train d’élaborer d’autres principes pour faire face aux risques et défis émergents résultant de l’utilisation de cette technologie par les institutions financières. Ces travaux sont en cours et serviront d’assise à la rédaction d’une lettre au secteur sur l’analytique avancée et le risque de modélisation ainsi qu’à la révision de la ligne directrice sur ce risque, qui seront publiés en 2022-2023.

S’attaquer au risque lié à la culture

La culture d’une organisation peut influer sur sa gestion des risques, et elle peut éventuellement mener à la prise de risques excessifs et miner sa situation financière et sa réputation. Nous reconnaissons que la culture de chaque IFF est unique et définie par l’institution. Pour un organisme de réglementation prudentiel, il est important de comprendre l’incidence de la culture, car celle-ci peut révéler des signes avant-coureurs et aider à prévenir ou à minimiser les événements qui risquent d’affaiblir la résilience opérationnelle d’une institution.

La pandémie et l’environnement géopolitique ont mis en évidence l’importance d’une culture de la résilience et le rôle de la direction pour la soutenir. En tant que membre de la Table ronde des surveillants (Supervisors Roundtable) sur l’efficacité de la gouvernance, nous avons participé en avril 2021 à un atelier sectoriel portant sur les dirigeants du secteur financier de demain. L’atelier explorait les thèmes du changement de culture, de la résilience, de l’agilité et de l’amélioration continue.

Tout au long de 2021-2022, nous avons continué à mieux évaluer le risque lié à la culture. Nous avons façonné une vision plus complète de l’adéquation et de l’efficacité de la gestion du risque lié à la culture des IFF en intégrant le risque en question à nos examens de surveillance et en expérimentant de nouvelles approches.

En mars 2021, nous avons publié une lettre sur le risque lié à la culture, dans laquelle nous avons décrit les résultats souhaités découlant d’une gestion efficace dudit risque, notamment en ce qui concerne les dimensions de la dynamique de groupe et de la prise de décision, du leadership, de la rémunération, de la gestion des personnes et des primes, de la responsabilisation et de la responsabilité, des mentalités et des comportements face au risque, et de la résilience. Nous nous appuierons sur le contenu de cette lettre pour élaborer une ligne directrice sur la gestion du risque lié à la culture qui sera fondée sur des principes et axée sur les résultats et qui fera l’objet d’une consultation à la fin de 2022.

Mettre en œuvre les attentes en matière de réglementation et de surveillance à l’égard du risque opérationnel et de la résilience

Par résilience opérationnelle, on entend la capacité d’une institution à exercer les activités essentielles en période de perturbation. Depuis quelques années, il s’agit d’une priorité pour les institutions financières et les organismes de réglementation.

En juillet 2021, nous avons publié une lettre sur le risque opérationnel et la résilience, dans laquelle nous expliquions en quoi la résilience opérationnelle est l’un des résultats directs de l’adoption de saines pratiques de gestion du risque opérationnel. En voici des exemples :

- La délimitation de la propension à prendre des risques et de la tolérance au risque;

- L’identification des activités, des interconnexions et des interdépendances essentielles;

- L’utilisation de scénarios et de tests pour évaluer la résilience;

- L’adoption de mesures permettant de prévenir, de répondre, de s’adapter, de reprendre et d’apprendre en cas de perturbations opérationnelles.

Préciser les attentes en matière de réglementation et de surveillance du risque lié aux tiers

Les institutions financières canadiennes dépendent de plus en plus de tiers pour la prestation de services essentiels. Cette dépendance s’intensifie et plusieurs tendances se dessinent, notamment :

- Une augmentation de la complexité et de l’interdépendance de la chaîne d’approvisionnement du tiers, y compris le recours à des tiers de quatrième niveau et d’autres parties;

- Une augmentation de la fréquence et de la gravité des cyberincidents et autres perturbations chez les tiers ou leurs sous-traitants;

- Une hausse du recours à des fournisseurs à l’étranger, ce qui accroît les risques géopolitiques;

- L’émergence d’un petit nombre de fournisseurs de services essentiels, ce qui augmente le risque qu’un incident important chez un fournisseur dominant entraîne une perturbation dans tout le secteur des services financiers.

Ces tendances amplifient le risque lié aux tiers et soulignent l’importance des cadres de gestion de ce type de risque, comme les plans de continuité des activités et de reprise après sinistre du fournisseur et de l’institution ainsi que les solides plans d’urgence des tiers. Nous avons révisé la ligne directrice B-10, qui a été publiée en avril 2022.

Objectif 3 - Améliorer l’agilité et l’efficacité opérationnelle du BSIF

Cette partie explique comment nous avons pu nous assurer d’avoir accès aux effectifs, aux habiletés et à l’infrastructure nécessaires pour répondre aux besoins de l’organisation et d’être en mesure d’en tirer profit efficacement et rapidement.

Peaufiner la Stratégie du capital humain pluriannuelle du BSIF

La direction croit en l’investissement dans son capital humain. La Stratégie du capital humain quinquennale du BSIF, lancée en 2017, nous donnait un cadre sur la gestion et le perfectionnement de notre personnel. Cette stratégie s’articulait autour de cinq axes prioritaires : le perfectionnement en leadership, la gestion des talents, l’apprentissage et le perfectionnement, la culture et le sentiment d’appartenance, ainsi que la gestion du changement d’entreprise. Ces axes ont contribué à l’instauration d’une culture de haut rendement qui incarne nos valeurs de respect, de curiosité et d’intendance, et qui encourage la diversité des points de vue. Le tableau suivant donne un aperçu des principales réalisations de 2021-2022, soit la dernière année de mise en œuvre de notre Stratégie du capital humain :

- Nous avons lancé la Stratégie de bien-être et le Carrefour du bien-être du BSIF, visant à créer et à favoriser un environnement qui fait la promotion d’un mode de vie sain, de la santé mentale et de la réduction de la stigmatisation, s’efforce de prévenir la maladie et soutient les employés au moyen de services, de ressources et d’outils.

- Nous avons instauré un plan d’action à la suite de l’examen 2020-2021 de nos processus et de nos pratiques d’embauche et de promotion, qui était axé sur la formation des gestionnaires d’embauche, l’amélioration du processus de dotation, l’augmentation de la transparence, et l’amélioration de l’accès et de la représentation.

- Nous avons établi, en mai 2021, le Groupe de la diversité, l’équité et l’inclusion (DEI), qui est chargé de faire en sorte que nous soyons davantage déterminés à devenir une organisation plus représentative et plus inclusive qu’auparavant. La Stratégie sur la diversité, l’équité et l’inclusion du BSIF 2022-2025, lancée en mars 2022, comprend un plan d’action complet et des indicateurs de référence pour mesurer la réussite de la stratégie afin de soutenir sa mise en œuvre. En outre, nous avons lancé une campagne d’auto‑identification et notre tout premier prix d’inclusion. Ce prix récompense l’apport à un environnement sain, inclusif et respectueux soutenant la diversité des idées et favorisant un lieu de travail sécuritaire sur le plan psychologique.

- Nous avons continué de soutenir le perfectionnement en leadership : Nous avons lancé deux nouveaux programmes, un programme de perfectionnement en leadership pour les directeurs potentiels et les nouveaux directeurs et le programme des leaders du BSIF destiné aux cadres dirigeants. Nous avons également organisé, pour les cadres dirigeants, un atelier virtuel axé sur la création d’un lieu de travail sécuritaire sur le plan psychologique. Soulignons que plus de 60 cadres dirigeants y ont participé.

- Nous avons mis à jour le Modèle de compétences en leadership (MCL) du BSIF, qui est la pierre angulaire de la transformation de notre culture. Les révisions reflètent les compétences et les comportements émergents qui sont considérés comme les plus importants pour l’efficacité des dirigeants du BSIF. Nous utilisons le MCL afin de pouvoir efficacement repérer, évaluer et maintenir en poste des employés de tous les niveaux de l’organisation et en assurer le perfectionnement et l’avancement.

- Nous avons élargi l’accessibilité à la formation linguistique et élaboré une nouvelle Directive sur les langues officielles pour les communications en milieu de travail.

Être fin prêts à faire face aux crises des IFF

En 2021-2022, nous avons continué à nous appuyer sur les processus, les outils et les stratégies de gestion de crise élaborés l’année précédente. Nous avons pu ainsi renforcer notre capacité à gérer les crises de manière efficace et agile et à soutenir la préparation opérationnelle.

Faisant fond sur l’expérience récente et les leçons tirées des exercices de simulation entre les organismes et de la pandémie de COVID-19, voici nos principales réalisations de 2021-2022 :

- Nous avons élaboré un cadre et une stratégie à jour quant à la préparation aux crises, comme une stratégie affinée de communication en situation de crise et des manuels opérationnels actualisés.

- Nous avons préparé et offert un programme de formation destiné au personnel pour qu’une intervention à guichet unique soit prête à être déployée sur le plan opérationnel en cas de crise touchant les IFF.

- Nous avons mis la dernière main à des processus permanents de contrats d’urgence afin d’être prêts à rendre les contrats opérationnels, de manière efficace et efficiente, en temps de crise.

Mise en œuvre de notre stratégie de gestion des données

Nous avons mis en œuvre notre stratégie pluriannuelle de gestion des données, renforçant ainsi la gestion et la gouvernance des données ainsi que les capacités d’analyse avancées. La stratégie de gestion des données a permis de moderniser les méthodes de gestion, tout en favorisant une collaboration stratégique interne et externe. Les projets prévus dans le cadre de la stratégie sont mis en œuvre en étroite collaboration avec les principaux partenaires technologiques et organisationnels à l’interne afin d’en favoriser l’adoption et d’accroître la littératie des données dans l’ensemble du BSIF.

L’importance de disposer rapidement de données exactes a été mise en lumière par la pandémie et demeurera une priorité. En 2021-2022, la stratégie de gestion des données a transformé la façon dont nos surveillants travaillent avec les données que nous collectons et en tirent de la valeur. Voici l’essentiel de ce qui a été accompli :

- Nous avons continué de renforcer les ressources de gestion des données et d’analyse afin d’élargir les capacités internes dans quatre domaines clés (la collecte des données; la gestion et la transformation des données; l’ingénierie et l’analyse des données; l’analytique avancée et la gouvernance des données);

- Nous avons acquis de nouveaux outils d’entreprise pour moderniser la production des rapports d’informatique décisionnelle, l’automatisation des flux de données et les environnements de bac à sable aux fins de l’analytique avancée et de l’évaluation de la qualité des données;

- Nous avons rehaussé l’agilité des processus de gouvernance des données;

- Nous avons approfondi la formation et les connaissances pour développer davantage les compétences en matière de littératie des données dans l’ensemble du BSIF.

Faire progresser notre Stratégie d’infonuagique et notre Stratégie de GI‑TI axée sur le numérique

Nous avons continué de faire évoluer et d’exécuter notre Stratégie d’infonuagique et notre Stratégie de GI‑TI axée sur le numérique. La réussite de la migration vers le nuage est restée une priorité. Les applications Office dans Microsoft 365 ont été déployées à l’ensemble du personnel, et des outils de collaboration ont été adoptés, ce qui a facilité la transition vers le télétravail des employés du BSIF pendant la pandémie. Voici les principales réalisations de 2021-2022 :

- Nous avons préparé cinq microstratégies pour répondre aux nouveaux besoins en matière d’outils de collaboration, de technologie de gestion des cas, de cybersécurité et découlant de la Stratégie de gestion des données du BSIF;

- Nous avons lancé plusieurs nouveaux services technologiques et cas d’utilisation de l’espace d’exploration technologique (EET) du BSIF, permettant la recherche et l’expérimentation en sciences des données avec de nouvelles capacités basées sur le nuage, y compris l’apprentissage automatique et l’intelligence artificielle;

- Nous avons déployé des applications de productivité en nuage (Word, Excel, PowerPoint) et amélioration des outils de mobilité des utilisateurs. Ces mesures étaient accompagnées des capacités de signature électronique, de l’automatisation de l’accès sécurisé au réseau interne pour les travailleurs à distance et de l’introduction de l’authentification biométrique pour améliorer les capacités de signature unique des entreprises;

- Nous avons mis en place une stratégie et un programme de gestion du changement organisationnel afin de mieux soutenir les employés dans l’adoption et l’utilisation de la technologie infonuagique nouvellement déployée;

- Nous avons soutenu PIVOT, notre modèle de travail hybride et notre programme de modernisation des bureaux, par le biais du déploiement des nouvelles technologies de collaboration et de réunion au bureau telles que l’équipement de vidéoconférence;

- Nous avons mis au point une stratégie de gouvernance de l’information en nuage en soutien à la migration des systèmes de gestion des documents vers le nuage;

- Nous avons réorganisé les ressources de développement d’applications autour d’un modèle agile de développement de logiciel et des opérations de la TI (DevOps), en équipes de programmes dédiées, axées sur le soutien d’unités commerciales données, permettant ainsi la mise en place d’une organisation de prestation moderne, et réactive;

- Nous avons instauré une formation obligatoire sur la cybersécurité afin de normaliser et d’améliorer notre posture de sécurité par rapport aux nouveaux modèles de travail hybrides et basés sur le nuage;

- Nous avons conçu des tableaux de bord des risques liés à la GI-TI et des indicateurs afin de présenter de manière cohérente les risques liés à la GI-TI et de permettre de prendre des décisions en matière de gouvernance plus avisées.

Améliorer notre agilité et notre résilience

En 2021-2022, nous avons continué à démontrer notre capacité à demeurer flexibles, à nous adapter à un milieu de travail moderne et à de nouvelles méthodes de travail, et à prospérer dans un contexte nouveau. Nous avons également célébré le fait que le BSIF figure pour la deuxième fois consécutive parmi les meilleurs employeurs de la région de la capitale nationale.

Des employés à la maison et au bureau

Nous avons continué de soutenir nos employés - dont la grande majorité travaille actuellement à distance - en leur offrant des modalités de travail flexibles qui tiennent compte du bien-être mental et physique sans compromettre nos activités opérationnelles. En 2021-2022, nous avons continué d’offrir virtuellement nos services en ressources humaines, notamment le recrutement et l’accueil de nouveaux employés, l’apprentissage et le perfectionnement, le développement du leadership, les récompenses et la reconnaissance, et la gestion du rendement.

Malgré toutes les vagues de COVID-19 qui ont déferlé en 2021-2022, nous avons pu soutenir tous les employés qui travaillaient à domicile et avons veillé à ce que ceux qui exerçaient des fonctions essentielles sur place soient équipés pour faire leur travail en toute sécurité.

Politique de vaccination pangouvernementale

En août 2021, le gouvernement du Canada a annoncé son intention d’obliger l’ensemble de la fonction publique fédérale à se faire vacciner contre la COVID-19. À la suite de cette nouvelle, nous avons dirigé l’élaboration et la mise en œuvre réussie d’une politique de vaccination contre la COVID-19 au sein du BSIF, de deux cadres d’accompagnement et d’une solution de TI permettant aux employés d’attester de leur statut vaccinal.

Milieu de travail hybride : PIVOT

Notre approche intégrée à l’égard de notre modèle de travail hybride et de la modernisation des bureaux, soit le programme PIVOT du BSIF, a continué de prendre de l’ampleur grâce à l’engagement des employés sur le terrain et à l’élaboration d’une vision plus précise du milieu de travail de l’avenir au BSIF. Nos principales réalisations en 2021-2022 à cet égard sont les suivantes :

- Nous avons organisé des groupes de discussion avec les dirigeants et mobilisé les syndicats pour soutenir l’établissement des principes relatifs à un milieu de travail hybride;

- Nous avons ouvert nos bureaux et nos espaces de travail aux personnes qui souhaitaient travailler sur place sur une base volontaire; nous avons fourni aux employés un guide du travail au bureau afin de faciliter cette transition;

- Nous avons commencé à dresser les plans d’étage de notre futur espace de travail. L’équipe a piloté les concepts de cotravail et de travail axé sur les activités du gouvernement du Canada et elle a organisé les bureaux de manière provisoire jusqu’à la date de mise en œuvre des plans en 2024;

- Nous avons transféré notre bureau de Vancouver dans des locaux provisoires et conçu le nouvel espace conformément à notre projet pilote PIVOT;

- Nous avons commencé à élaborer un guide sur un modèle de travail hybride flexible, dans lequel nous énoncerons les principes directeurs, le modèle opérationnel, les paramètres organisationnels, ainsi que l’état d’esprit et les comportements souhaités pour notre nouvel environnement de travail hybride.

Objectif 4 - Conserver l’appui des Canadiens et la coopération du secteur financier

Cette section décrit les mesures prises en 2021-2022 pour renforcer la confiance des Canadiens dans la sûreté et la solidité des institutions financières et des régimes de retraite.

Sensibiliser davantage les interlocuteurs

Nous avons élargi nos activités de rayonnement auprès des interlocuteurs externes pour leur permettre de mieux comprendre les principaux enjeux liés au risque et les enjeux auxquels font face les entités réglementées, leur faire connaître notre rôle et notre point de vue et leur offrir de la formation.

Travail avec des interlocuteurs nationaux

Nous collaborons avec nos interlocuteurs canadiens pour transmettre de l’information sur les questions relatives à la surveillance des IFF et encadrer efficacement le système financier canadien. Nous participons également aux comités d’autres organismes financiers et de surveillance afin d’apprendre de leur travail et d’y contribuer.

Supervision du système financier au Canada

Nous rendons compte au Parlement par l’entremise du ministre des Finances, et travaillons en étroite collaboration avec nos partenaires fédéraux, c’est-à-dire le ministère des Finances, la Banque du Canada, la Société d’assurance-dépôts du Canada (SADC) et l’Agence de la consommation en matière financière du Canada. Nous collaborons également avec le Centre d’analyse des opérations et déclarations financières du Canada (CANAFE) et consultons nos homologues des provinces ainsi que les instances compétentes du secteur. En 2021-2022, nous avons continué de rencontrer régulièrement nos vis‑à‑vis et les interlocuteurs du secteur. Nous avons également participé à des réunions de gestion de crise avec la SADC pour évaluer l’état de préparation des institutions.

Association canadienne des organismes de contrôle des régimes de retraite

Le BSIF est membre de l’Association canadienne des organismes de contrôle des régimes de retraite (ACOR), une association nationale d’organismes de réglementation des régimes de retraite dont la mission est de faciliter la création d’un système efficient et efficace de réglementation des régimes de retraite au Canada. Grâce à une collaboration entre le BSIF et l’Autorité ontarienne de réglementation des services financiers (ARSF), et avec l’aide d’un comité consultatif technique, nous avons élaboré un guide en langage clair et axé sur les participants pour les régimes de retraite à cotisations déterminées (CD). Ce guide, intitulé Régimes de retraite à cotisations déterminées - Ce qu’il faut savoir (en anglais seulement) a été approuvé par l’ACOR et publié sur son site Web en octobre 2021. On y trouve des notions de base en matière de retraite, des renseignements importants sur les régimes à cotisations déterminées et des explications sur la façon d’épargner davantage en participant à un régime à cotisations déterminées.

Autres comités et rayonnement

Nous participons activement aux travaux de plusieurs instances nationales de normalisation et de surveillance portant sur les normes canadiennes d’audit et de comptabilité. En 2021, nous nous sommes joints au Comité d’examen indépendant de la normalisation au Canada en tant qu’observateur. Nous avons contribué à l’examen de la gouvernance et de la structure pour l’établissement des normes canadiennes de comptabilité, d’audit et d’assurance, ainsi que des normes de durabilité pour l’avenir.

Avec le Conseil canadien sur la reddition de comptes (CCRC) et les Autorités canadiennes en valeurs mobilières (ACVM), nous avons organisé conjointement une réunion virtuelle sur la qualité des audits en octobre 2021. Cette réunion nous a permis de discuter des moyens d’accroître la confiance du public à l’égard de la qualité de l’audit externe au Canada.

Travaux avec des interlocuteurs étrangers

Partout dans le monde, le BSIF s’est taillé une réputation enviable en raison de sa participation active à des organismes internationaux, ce qui lui permet de communiquer la perspective canadienne et de façonner l’élaboration de consignes en matière de réglementation et de surveillance et de normes comptables et actuarielles adaptées au système financier canadien.

Conseil de stabilité financière

Le Canada est représenté au Conseil de stabilité financière (CSF) par le ministère des Finances, la Banque du Canada et le BSIF. En 2021-2022, nous avons notamment participé aux séances plénières du CSF et aux travaux du Comité directeur et du Comité permanent de coopération en matière de surveillance et de réglementation. Nous avons aussi :

- Aidé à coordonner la réponse mondiale à la pandémie de COVID-19, y compris le retrait progressif des mesures temporaires;

- Codirigé le Groupe de travail sur le risque climatique, ce qui a conduit à la publication d’un rapport provisoire du CSF sur les approches de surveillance et de réglementation du risque climatique;

- Travaillé sur un bilan de l’expérience des autorités financières en matière de prise en compte du risque climatique dans leur surveillance de la stabilité financière;

- Publié un rapport sur l’évaluation des risques que présentent les cryptoactifs pour la stabilité financière;

- Publié un rapport provisoire sur la réglementation, le contrôle et la surveillance des dispositifs de « cryptomonnaie stable à l’échelle mondiale »;

- Collaboré avec d’autres autorités pour faire avancer la réforme des principaux indices de référence des taux d’intérêt et l’abandon du London Inter-Bank Offered Rate (LIBOR);

- Publié un rapport bisannuel sur les pratiques de rémunération, y compris l’utilisation de mesures non financières, et participé à un atelier dirigé par le Compensation Monitoring Contact Group;

- Collaboré avec les instances de normalisation pour parachever et opérationnaliser la mise en œuvre des réformes du G20 visant le secteur financier après la crise dans le secteur des assurances et des cadres de redressement;

- Présidé la table ronde du CSF sur l’audit externe.

Comité de Bâle sur le contrôle bancaire

Nous sommes un membre actif du Comité de Bâle sur le contrôle bancaire (CBCB), une tribune internationale pour l’établissement de règles et la coopération en matière de surveillance du secteur bancaire. Nous avons travaillé en étroite collaboration avec le CBCB sur plusieurs projets importants liés aux trois principaux domaines d’intervention de son programme de travail 2021-2022 : i) résilience face à la COVID-19 et reprise des activités; ii) analyse prospective, analyse des tendances structurelles et atténuation des risques; et iii) renforcement de la coordination et des pratiques de surveillance.

Plus précisément, en 2020-2021, nous avons :

- participé activement aux discussions et aux exercices de collecte d’informations du CBCB afin de mieux comprendre l’incidence de la pandémie de COVID-19 sur le système bancaire mondial;

- continué de coprésider le Groupe de coopération en matière de surveillance, qui vise à rehausser la surveillance des banques dans le monde entier et à promouvoir une coopération solide et efficace en matière de surveillance sur les questions bancaires transfrontalières;

- continué de coprésider le Groupe de travail sur le risque de crédit et les grands risques (RCGR), un groupe de travail technique qui fournit des analyses et des recommandations stratégiques concernant les cadres internationaux relatifs au risque de crédit et aux grands risques;

- continué de participer au suivi, par le Groupe d’experts en comptabilité et en audit (GECA) du CBCB, des questions de comptabilité et d’audit liées à la COVID-19, notamment en coprésidant le groupe de travail sur les pertes de crédit attendues (PCA) pour évaluer les questions relatives aux PCA touchant les banques actives à l’échelle internationale.

En mai 2021, Jeremy Rudin, alors surintendant du BSIF, a présidé la Table ronde du CSF sur l’audit externe. Cet événement a attiré des représentants de haut niveau des autorités membres du CSF, du CBCB, de l’Organisation internationale des commissions de valeurs, de l’International Forum of Independent Audit Regulators, ainsi que d’organismes régionaux et nationaux de surveillance de l’audit. La table ronde visait à faciliter le dialogue entre la communauté du secteur pour soutenir et coordonner les projets liés à l’audit et promouvoir la stabilité financière en renforçant la confiance du public dans la qualité des audits externes.

Collèges de surveillance et groupes de gestion de crise

En 2021-2022, nous avons été l’hôte de quatre séances des collèges de surveillance qui se destinaient aux grandes banques et sociétés d’assurance ainsi qu’aux organismes de réglementation internationaux. Nous avons également organisé des conférences téléphoniques trimestrielles avec nos homologues internationaux afin de cerner les problèmes potentiels dans leur administration avant qu’ils ne se manifestent et assisté à des collèges de sociétés qui exercent d’importantes activités au Canada.

En outre, nous avons participé à plusieurs réunions des groupes de gestion de crises (GGC) pour deux banques d’importance systémique mondiale (BISm) et assisté aux GGC des BISm étrangères ayant des activités importantes au Canada. En décembre 2021, l’accord de coopération pour la planification des mesures de redressement et de résolution entre les autorités d’origine et les autorités d’accueil concernées a été signé pour la première BISm du Canada.

Événements et présentations actuariels

Le BAC a accueilli des intervenants canadiens et étrangers et leur a présenté ses travaux. En 2021‑2022, un colloque virtuel sur les perspectives démographiques, économiques et d’investissement pour le Canada a été organisé. L’objectif était de consulter des experts dans les domaines de la démographie, de l’économie et des investissements avant d’établir les hypothèses pour le rapport actuariel du Régime de pensions du Canada (RPC). L’actuaire en chef et le personnel du BAC ont également fait un exposé lors de la 20e Conférence internationale des actuaires, statisticiens et spécialistes en investissement de la sécurité sociale de l’Association internationale de la sécurité sociale.

Évaluer les répercussions de l’innovation numérique en travaillant avec des partenaires

Nous collaborons avec des partenaires pour évaluer les répercussions qu’ont les innovations en matière de monnaie électronique, comme les cryptomonnaies, sur nos cadres réglementaires. En 2021-2022, nous avons travaillé avec le ministère des Finances et d’autres interlocuteurs fédéraux à l’élaboration d’un cadre de mobilité des données approuvé par le gouvernement du Canada pour faire face au développement du système bancaire ouvert et d’autres mécanismes de finances axées sur les clients. Par ailleurs, nous envisageons des moyens de faciliter l’entrée des fournisseurs de services non traditionnels dans le système financier fédéral réglementé.

Nous avons également déterminé dans quelle mesure les activités envisagées par les IFF dans le domaine des cryptomonnaies stables sont autorisées en vertu de la législation fédérale en vigueur, afin d’assurer une surveillance prudentielle adaptée. Par ailleurs, nous travaillons en étroite collaboration avec nos partenaires fédéraux et provinciaux pour garantir que la mesure qu’adoptera le Canada à l’égard des dispositifs de cryptomonnaies stables soit adéquate et concertée.

Accroître notre transparence2

En 2021-2022, nous avons continué de promouvoir la transparence et de mieux faire comprendre ce que nous faisons par divers moyens, notamment en augmentant le nombre d’allocutions prononcées par les membres de la direction du BSIF, en publiant des changements tels que la RSI et le TAM (au titre de la ligne directrice B-20), en rendant publics notre plan directeur, notre nouveau plan stratégique et notre Regard annuel sur le risque, et en augmentant notre présence sur les médias sociaux comme Twitter, LinkedIn et YouTube. Nous avons également apporté des améliorations à notre programme prospectif sur les priorités stratégiques.

Regard annuel sur le risque

En 2021-2022, le BSIF a préparé le premier numéro de sa publication Regard annuel sur le risque, lequel fournit des détails sur les risques qui planent sur le système financier canadien, notamment les cyberattaques, l’innovation numérique, les risques associés au marché de l’habitation et les changements climatiques. Le Regard annuel sur le risque de 2022-2023 a été publié en avril 2022 et fait état des plans du BSIF pour faire face aux risques au cours de l’année à venir.

Programme prospectif sur les priorités stratégiques

Les activités prévues dans notre plan prospectif actualisé s’inscrivent dans le sillon de notre mandat et s’appliquent aux institutions que nous surveillons. De plus, elles tiennent compte des risques que présente un contexte d’incertitude et sont réalistes, tant du point de vue des échéances que du contenu, pour veiller à ce que le cadre réglementaire demeure adapté aux circonstances.

Après avoir suspendu ses initiatives stratégiques le 13 mars 2020, le BSIF a adopté une approche prudente et axée sur le risque pour redémarrer ses travaux d’élaboration de politiques. En septembre 2020, il a annoncé qu’il était temps de reprendre ces travaux en les adaptant à la nouvelle normalité. C’est à ce moment que le BSIF a publié son premier plan à court terme dans le but d’informer les professionnels du secteur et ses différents interlocuteurs sur l’orientation de ses activités stratégiques jusqu’en juin 2021. À la fin du mois de juin 2021, nous avions réalisé 80 % de ce plan.

En mai 2021, nous avons publié nos priorités en matière de politiques prudentielles pour l’année à venir. Ce plan s’est appuyé sur les apprentissages et les travaux réalisés tout au long de la pandémie de COVID-19, en établissant des priorités et des échéances claires ayant trait à l’élaboration des politiques et des consignes qui favorisent la résilience durable des IFF et des RRF.

Contribuer à un système financièrement sain et durable grâce à nos travaux actuariels

En 2021-2022, le BAC a déposé plusieurs rapports actuariels, afin de contribuer à un système financièrement sain et durable. Voici les points forts de certains rapports.

17e rapport actuariel sur le programme de la Sécurité de la vieillesse

Le 17e rapport actuariel visant à complémenter le rapport actuariel sur le programme de la Sécurité de la vieillesse établi au 31 décembre 2018 a été déposé au Parlement en février 2022. Il contient des renseignements sur les dépenses futures du programme de la SV jusqu’en 2060. Ces renseignements permettent de mieux comprendre le programme et les facteurs qui en influencent les coûts. Le 17e rapport actuariel a été préparé pour démontrer l’effet de l’augmentation de 10 % de la pension de la SV payable aux personnes de 75 ans et plus au 1er juillet 2022 sur la situation financière à long terme du programme de la SV. Le nombre projeté de bénéficiaires de la SV qui profiteront de l’augmentation est de 3,2 millions en 2022 et devrait atteindre 3,8 millions d’ici 2026.

Régimes de retraite et d’avantages sociaux du secteur public

En 2021-2022, le BAC a déposé au Parlement trois rapports actuariels sur les régimes d’assurance et de retraite du secteur public :

- le Rapport actuariel sur le Régime de retraite de la fonction publique du Canada au 31 mars 2020

- le Rapport actuariel sur le compte de prestations de décès de la fonction publique au 31 mars 2020

- le Rapport actuariel sur le régime de prestations financé par la Caisse de pension de la Gendarmerie royale du Canada (Personnes à charge) au 31 mars 2019

Ces rapports fournissent des renseignements actuariels aux décideurs, aux parlementaires et au public, ce qui accroît la transparence et la confiance dans le système de revenu de retraite du Canada. Qui plus est, le Rapport actuariel sur le Régime de retraite de la fonction publique du Canada fournit des conseils au gouvernement du Canada pour l’établissement des taux de cotisation des employés au régime de retraite des fonctionnaires fédéraux et des membres des Forces armées canadiennes (Force régulière) et de la Gendarmerie royale du Canada. Ces rapports reflètent également les répercussions anticipées de la pandémie de COVID-19 sur les hypothèses économiques.

Rapport actuariel sur le taux de cotisation d’assurance-emploi

En décembre 2021, le BAC a déposé au Parlement le Rapport actuariel de 2022 sur le taux de cotisation d’assurance-emploi de la Commission de l’assurance-emploi du Canada. Le rapport présente le taux d’équilibre prévu pour la prochaine année et une analyse détaillée.

L'avenir

L’exercice 2021-2022 a marqué la dernière année de notre Plan stratégique de 2019-2022. Dans le cadre de ce plan, de nouveaux risques dynamiques, comme la numérisation de la monnaie et les changements climatiques, combinés aux défis posés par une pandémie mondiale inattendue, ont démontré que le Canada devait se doter d’une réglementation financière solide.

En juin 2021, Peter Routledge a assumé le rôle de surintendant, succédant à Jeremy Rudin. Avec un nouveau surintendant à la barre et une compréhension renouvelée de notre environnement de risque, nous avons participé à des exercices stratégiques pour nous adapter aux années à venir.

En décembre 2021, nous avons publié notre ambitieux Plan directeur de la transformation du BSIF de 2022-2025, qui guidera notre orientation globale. Il jette les bases de la façon dont nous entendons nous préparer aux changements fondamentaux dans notre environnement de risque et s’articule autour de trois éléments fondamentaux et de six grands axes de transformation. Les éléments fondamentaux sont les suivants :

- exécuter notre mandat différemment en mettant davantage l’accent sur l’objectif d’accroître la confiance du public envers le système financier;

- augmenter notre propension à prendre des risques et élargir nos pratiques en matière de risque;

- mieux ancrer nos valeurs organisationnelles dans notre culture pour que tous les employés puissent s’épanouir.

Les initiatives de transformation sont les suivantes :

- culture

- risque, stratégie et gouvernance,

- rapprochement des principaux acteurs,

- innovation en matière de politiques,

- cadre de surveillance,

- gestion et analytique des données

Les travaux amorcés par l’entremise du plan directeur se sont poursuivis jusqu’à la fin de 2021-2022, pour aboutir à la publication du Plan stratégique de 2022-2025 du BSIF en avril 2022. Ce nouveau plan stratégique, élaboré par un groupe de cadres dirigeants du BSIF, énonce les mesures concrètes que nous prendrons pour mettre en œuvre le plan directeur.

Avec le plan directeur et le plan stratégique qui l’accompagne en main, nous avons annoncé en mars 2022 des changements à notre structure organisationnelle afin de mieux nous arrimer à la nouvelle stratégie. Cette nouvelle structure, qui a nécessité une planification importante et de nombreuses mesures de dotation, permettra au BSIF de remplir son mandat, ce qui contribuera à accroître la confiance envers le système financier du Canada.

« Jusqu’ici, le BSIF a su contribuer de façon remarquable à la résilience du système financier canadien. Nous savons qu’à l’avenir, nous devrons être prêts et bien positionnés pour non seulement réagir, mais aussi nous adapter rapidement à [une intensification] des risques. »

- Peter Routledge, Surintendant

Communication d’informations

En vertu de la Loi sur le BSIF, de la Loi sur les banques, de la Loi sur les sociétés de fiducie et de prêt et de la Loi sur les sociétés d’assurances, le surintendant est tenu de rendre compte chaque année au Parlement de la communication d’informations de la part des institutions financières, et des progrès accomplis pour améliorer cette activité dans le secteur des services financiers.

Nous favorisons la divulgation efficace en publiant de l’information financière sur notre site Web externe, en fournissant aux institutions financières fédérales (IFF) des consignes sur les informations à fournir au public et en participant aux travaux d’organismes internationaux de surveillance qui poursuivent des objectifs semblables.

Informations publiques associées au maintien de la stabilité financière

La communication publique d’informations sur les pratiques de gestion du risque et l’exposition aux risques des IFF est essentielle au maintien de la stabilité financière et de la confiance des marchés. Au cours des dernières années, les publications d’organisations internationales telles que le CSF et le Comité de Bâle sur le contrôle bancaire (CBCB) ont souligné la nécessité de fournir des informations claires, complètes et significatives sur les risques. Nous pensons que des communications solides et une discipline de marché sont des éléments clés d’une gouvernance organisationnelle efficace et de saines pratiques de gestion du risque au sein d’une institution.

En janvier 2022, nous avons publié les lignes directrices définitives sur les exigences de communication financière au titre du troisième pilier pour les BISi canadiennes et les exigences en matière de communication financière au titre du troisième pilier pour les PMB.

En 2021-2022, nous avons participé en tant que membre du Groupe de travail sur l’information financière relative aux changements climatiques du CSF, qui faisait rapport aux ministres des Finances et aux gouverneurs des banques centrales du G20 sur la promotion de normes de grande qualité et comparables à l’échelle mondiale en matière d’information financière liée aux changements climatiques.

Nous avons déployé des efforts de mobilisation des interlocuteurs au sujet des progrès réalisés à l’égard de la communication des risques financiers liés au climat par les IFF afin d’éclairer nos futures consignes dans ce domaine.

Nous sommes bien déterminés à améliorer encore davantage la communication d’informations afin de favoriser la sûreté et la solidité des activités des institutions et de contribuer ainsi à maintenir la confiance du public dans le système financier canadien. Nous continuerons de soutenir les projets en ce sens par notre participation aux associations internationales et par l’examen des obligations et des pratiques d’information au Canada.

Revue Financière et Faits Saillants

Nous finançons nos activités principalement par les cotisations que nous versent les institutions financières et les régimes de retraite privés que nous surveillons et réglementons, et aux termes d’un programme d’utilisateur-payeur au titre des agréments législatifs et de certains autres services.

Le montant que nous percevons de chaque institution est établi dans des règlements et sert à défrayer nos principales activités, à savoir :

- l’évaluation du risque et l’intervention (surveillance);

- le traitement des demandes d’agrément et l’établissement de précédents;

- l’élaboration de règlements et de consignes.

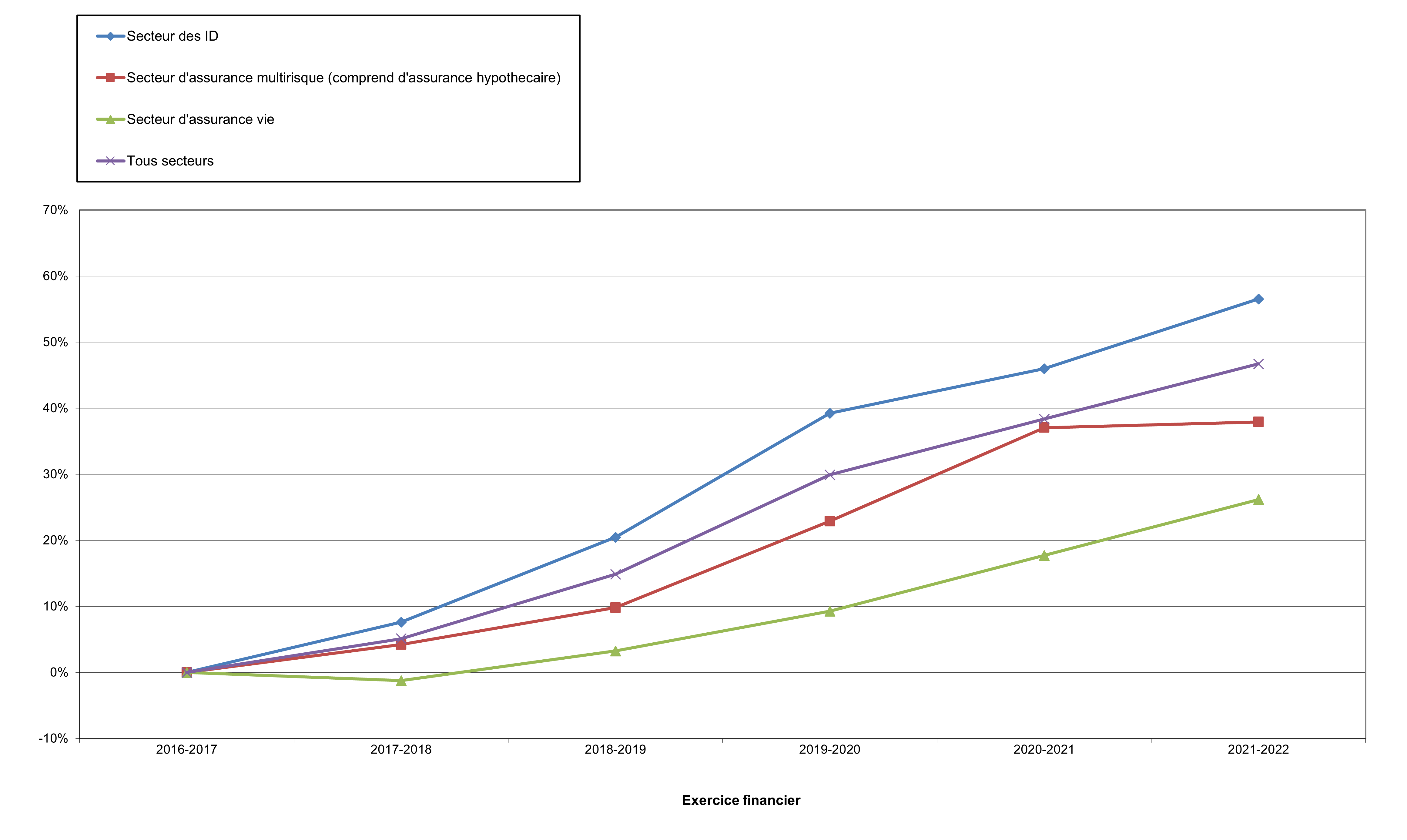

De façon générale, le système est conçu pour répartir les coûts entre les secteurs selon le temps approximatif consacré à leur surveillance et à leur réglementation. Ces coûts sont ensuite imputés aux institutions d’un secteur donné suivant la formule applicable et la taille de l’institution. Les institutions cotées à un stade d’intervention doivent aussi verser une cotisation supplémentaire à la mesure des ressources de surveillance additionnelles que leur situation exige.

En plus de présenter des états financiers une fois l’an dans le présent rapport, nous publions des rapports financiers trimestriels.

Nous tirons également des revenus de la prestation de services à frais recouvrés. Cela comprend les sommes que nous versent certaines sociétés d’État comme la Société canadienne d’hypothèques et de logement (SCHL), que nous encadrons en vertu de la Loi nationale sur l’habitation, et les provinces dont nous surveillons les institutions financières aux termes de marchés de services, et les revenus provenant d’autres organismes fédéraux auxquels nous fournissons un soutien administratif.