Instructions concernant l’autoévaluation des filiales d’institutions de dépôts étrangères selon l’approche NI

Informations

Table des matières

Liste des tableaux et figures

- Tableau 1 - Liste des annexes

- Tableau 2 - Mise en correspondance des approches d’autoévaluation d’après les catégories d’actifs selon l’approche NI

- Tableau 3 - Aperçu général

- Tableau 4 - Critères et segmentation : Clientèle autre que de détail

- Tableau 5 - Critères et segmentation : Clientèle de détail

- Tableau 6 - Méthodologie (emprunteur/facilité) : Clientèle autre que de détail et clientèle de détail

- Tableau 7 - Responsabilité

- Tableau 8 - Rendement du SNR

- Tableau 9 - Utilisation du SNR

- Tableau 10 - Dépassements du SNR

- Tableau 11 - Mise en correspondance de la conformité par rapport aux étapes de mise en oeuvre de

- l’approche NI

- Tableau 12 - Fiche d’autoévaluation

- Tableau 13 - Sommaire du SNR

- Tableau 14 - Calendrier de mise à jour

- Figure 1 - Trousse d’autoévaluation

- Figure 2 - Structure de la fiche du SNR d’une FIDE

- Figure 3 - Modèle d’inventaire des modèles externes

Abréviations

- APR - Actifs pondérés en fonction des risques

- ECD - Exposition en cas de défaut

- ERE - Expositions renouvelables éligibles

- FIDE - Filiale d’institution de dépôts étrangère

- FIRB - Approche NI fondation

- ID - Institution de dépôts

- NI - Notations internes

- PCD - Perte en cas de défaut

- PD - Probabilité de défaut

- PME - Petites et moyennes entreprises

- SNR - Système de notation des risques

1. Introduction

1.1 Définition

Le présent document appuie le cadre d’approbation destiné aux filiales canadiennesNote de bas de page 1 d’institutions de dépôts étrangères (filiales d’institution de dépôts étrangère ou FIDE) décrit dans la note de mise en oeuvre intitulée Approbation des approches NI pour les institutions en 2007-2008, qui énonce les principes clés, les exigences et les étapes du processus d’approbation des systèmes de notation interne des risques aux fins des approches fondées sur les notations internes (NI) et le calcul des exigences minimales de fonds propres réglementaires décrites au chapitre 5 de la ligne directrice A-1, Normes de fonds propres (NFP), du BSIF. L’approbation des FIDE sera conforme aux principes transfrontaliers du Comité de Bâle pour la mise en oeuvre du Dispositif révisé d’adéquation des fonds propresNote de bas de page 2.

Comme il est indiqué dans la note de mise en oeuvre susmentionnée, le BSIF a préparé au départ un(des) modèle(s) d’autoévaluation parallèlement aux instructions de l’étape 2Note de bas de page 3 du processus d’approbation pour les institutions nationales qui appliquaient l’approche NI avancée. Ces documents ont été modifiés et simplifiés à l’intention des FIDE afin de tenir compte de facteurs liés à l’instance d’origine/d’accueil.

Les présentes instructions décrivent le processus d’autoévaluation et précisent le contenu de la fiche du système de notation des risques (SNR) (annexes 1 à 4) et le Sommaire du SNR des FIDE (annexe 7). Les annexes 5 et 6 des modèles d’autoévaluation des institutions nationales selon l’approche NI AVANCÉE ne peuvent être appliquées aux FIDE et ne sont donc pas prises en compte dans le présent document. La plupart des dates clés précisées dans les Instructions s’appliquent aux institutions dont l’exercice se termine le 31 décembre. Les dates clés des institutions dont l’exercice se termine le 31 octobre devancent généralement de deux mois les dates applicables aux fins d’exercice au 31 décembre.

Les expressions « institution », « filiale d’institution de dépôts étrangère » et « FIDE » sont utilisées de façon interchangeable.

Il faut prévoir un processus détaillé d’autoévaluation pour réussir à mettre en oeuvre l’approche NI. S’il est exécuté de façon exacte et appropriée, le processus d’autoévaluation permet d’utiliser le court délai qui précède la mise en oeuvre de l’approche NI pour produire une évaluation et une analyse structurées et uniformes pour toutes les institutions requérantes.

Nous prévoyons qu’une institution recourant à l’approche NI appliquera un processus d’autoévaluation clairement défini et robuste reposant sur une gamme de documents. Elle pourra faire la preuve des travaux d’autoévaluation effectués en fournissant au BSIF une trousse d’autoévaluation remplieNote de bas de page 4 et d’autres documents d’appui (pour plus de précisions, voir la section 2 du présent document).

La trousse d’autoévaluation résume les tâches d’autoévaluation effectuées par l’institution et fournit un plan de tous les documents d’autoévaluation mis au point et utilisés par cette dernière aux fins d’approbation de l’approche NI. L’institution doit fournir sur demande au BSIF tous les documents auxquels elle renvoie dans sa trousse d’autoévaluation.

1.2 Portée

Le processus d’autoévaluation doit déterminer si la FIDE :

- comprend bien les exigences minimales de l’approche NI;

- a prévu des mesures et des critères appropriés pour évaluer le respect de chaque exigence minimale de l’approche NI;

- a prévu des correctifs appropriés pour chaque écart décelé;

- a prévu un mécanisme bien défini d’évaluation du respect des exigences minimales de l’approche NI;

- a clairement cerné et documenté le rôle et la portée des travaux des responsables de la gestion des risques et(ou) des activités (selon le cas), et de la vérification interne pour la mise en oeuvre de l’approche NI;

- a clairement défini et documenté la répartition des responsabilités entre elle et l’institution mère.

1.3 Processus d’autoévaluation

Conformément à la ligne directrice A-1 sur les NFP, le processus d’autoévaluation exige que les responsables de la gestion des risques et(ou) des activités (selon le cas) et de la vérification interne fournissent les garanties nécessaires à l’effet que l’institution se conforme aux exigences minimales de l’approche NI au plus tard à l’entrée en vigueur du Dispositif révisé d’adéquation des fonds propres (c.-à-d. le 1er janvier 2008 dans le cas des institutions dont l’exercice se termine le 31 décembre). Le BSIF reconnaît que certaines exigences relatives à la portée des travaux de ces intervenants sont nouvelles et que leur intégration prendra du temps pendant la mise en oeuvre du Dispositif révisé. Il reconnaît également la nécessité d’éviter les travaux redondants et non coordonnés d’approbation et de validation pour réduire le fardeau de mise en oeuvre imposé aux institutions et économiser les ressources consacrées à la surveillance. Pour satisfaire à ces besoins, le BSIF a élaboré un processus d’autoévaluation en cinq étapes à l’intention des FIDE.

Étape 1 : Échange d’information avec les autorités de contrôle du pays d’origine

Le BSIF collaborera avec l’autorité de contrôle compétente du pays d’origine pour discuter des rôles et responsabilités respectifs de chaque autorité de contrôle prenant part au processus d’approbation selon l’approche NI, et pour coordonner le processus de collecte de renseignements selon les exigences de la fiche du SRN et du Résumé du SRN appliqués aux FIDE, de la structure de contrôle des FIDE et des exigences de l’autorité de contrôle du pays d’origine.

Étape 2 : Examen des renseignements reçus de l’autorité de contrôle du pays d’origine

Le BSIF examinera les directives reçues de l’autorité de contrôle du pays d’origine à l’égard de son processus d’approbation local et il confirmera les étapes suivantes pour les FIDE.

Étape 3 : Première autoévaluation

Le BSIF s’attend qu’une FIDE procède à une première autoévaluation à l’aide de la fiche du SNR des FIDE, d’après le résultat des deux premières étapes. L’envergure et la portée de l’exercice dépendront du résultat de la démarche effectuée auprès des pays d’origine et d’accueil. Une FIDE peut être tenue de procéder à une autoévaluation plus détaillée si sa contribution à l’élaboration du système de notation des risques est importante et(ou) si l’intégration est peu pratiquée au sein du groupe bancaire de l’institution mère. Cependant, ces facteurs et bien d’autres seront examinés de concert avec l’autorité de contrôle du pays d’origine.

Étape 4 : Suivi auprès de l’institution

Après avoir étudié la présentation de la FIDE, le BSIF fournira de la rétroaction et effectuera des examens, le cas échéant, de concert avec l’autorité de contrôle du pays d’origine, dans le cadre du processus d’approbation local selon l’approche NI.

Étape 5 : Dernière autoévaluation

Avant la date de mise en oeuvre du Dispositif révisé d’adéquation des fonds propres, l’institution devra effectuer une dernière autoévaluation pour mettre à jour et achever les autoévaluations antérieures à l’aide de la fiche du SNR des FIDE.

2. Trousse d’autoévaluation

Une FIDE doit présenter son autoévaluation (« la trousse d’autoévaluation »), dans le cadre du processus d’approbation du BSIF selon l’approche NI. L’institution présentera une trousse d’autoévaluation initiale d’ici le 1er avril 2006Note de bas de page 5 (si l’évaluation a lieu le 31 décembre 2005), et une trousse d’autoévaluation finale d’ici le 31 décembre 2007 (si l’évaluation a lieu le 30 septembre 2007)Note de bas de page 6. La figure 1 renferme un schéma de la trousse d’autoévaluation.

Les documents d’appui de la trousse d’autoévaluation doivent démontrer la portée, la profondeur et la qualité des travaux d’autoévaluation effectués par la FIDE. Ces travaux d’autoévaluation doivent prouver que toutes les questions importantes et pertinentes ont été recensées et que l’institution a pris ou prend les mesures nécessaires pour y donner suite en temps opportun.

Le BSIF reconnaît que la mise en oeuvre est un processus continu et que l’autoévaluation évoluera tout au long de la mise en oeuvre et de l’instauration de l’approche NI. Il s’attend donc à ce que les institutions mettent périodiquement à jour certains éléments de la trousse d’autoévaluation pour faciliter le contrôle de la mise en oeuvre de l’approche NI. On trouvera à la section 5 des précisions sur le calendrier de mise à jour.

Des annexes ont été fournies pour améliorer la structure des modèles d’autoévaluation. Ces annexes ciblent des sections particulières des modèles, y compris celles de la fiche du SNR des FIDE et le sommaire du SNR. Le tableau 1 dresse la liste complète des annexes.

Tableau 1. Liste des annexes

| Numéro de l’annexe | Titre du modèle ou de l’annexe |

|---|---|

| Fiches SNR des filiales d’institutions de dépôts étrangères | |

| Annexe 1 | Structure du modèle de fiche du SNR |

| Annexe 2 | Aperçu du portefeuille – SNR |

| Annexe 3 | Sommaire de l’autoévaluation |

| Annexe 4 – Section 1 | Conformité globale |

| Annexe 4 – Section 2 | Conception du SNR |

| Annexe 4 – Section 3 | Fonctionnement du SNR |

| Annexe 4 – Section 4 | Gouvernance d’entreprise, UCRC et vérification interne |

| Annexe 4 – Section 5 | Utilisation du SNR |

| Annexe 4 – Section 6 | Quantification du risque |

| Annexe 4 – Section 7 | Validation |

| Annexe 4 – Section 8 | Estimations de la PCD et de l’ECD de l’autorité de contrôle (FIRB) |

| Modèle de sommaire du SNR des filiales d’institutions de dépôts étrangères | |

| Annexe 7 | Sommaire du SNR |

2.1 Lettre du chef de la gestion des risques et autres documents

Comme l’indique la Note de mise en oeuvre intitulée Approbation des approches NI pour les institutions en 2007-2008, l’étape 2 du processus d’approbation porte sur la demande officielle et la préparation de la déclaration parallèle « significative ». Pour amorcer cette étape, l’institution présente une lettre d’accompagnement du chef de la gestion des risques adressée au BSIF d’ici le 1er avril 2006 dans le cadre de la trousse d’autoévaluation initiale. Cette lettre doit :

- expliquer l’état d’avancement des efforts de mise en oeuvre déployés par l’institution et la mesure dans laquelle cette dernière satisfait aux exigences minimales de l’approche NI, y compris les volets de la mise en oeuvre qui ne sont pas achevés, à la date de la demande officielle, soit le 1er avril 2006 pour les institutions dont l’exercice se termine le 31 décembre et qui entendent appliquer l’approche NI d’ici la fin de l’exercice 2007;

- fournir des renseignements sur la nature de toutes les observations transmises aux comités de vérification et de gestion des risques du conseil d’administration à l’égard de la mise en oeuvre et de l’approbation de l’approche NI;

- indiquer l’approche en matière de risque de crédit que l’institution mère doit adopter sur une base consolidée pour effectuer sa déclaration en vertu du nouveau cadre de BâleNote de bas de page 7;

- décrire les différences entre l’institution mère et la FIDE au chapitre de l’approche de risque de crédit dans le cadre du pilier 1 (le cas échéant);

- expliquer la répartition générale des responsabilités entre la société mère et la FIDE sous l’angle de la mise en oeuvre du Dispositif révisé et du processus d’autoévaluation.

En plus de cette lettre, l’institution doit fournir d’autres documents d’autoévaluation, dont le contenu est décrit en détail aux sections 2.3 à 2.6.

Le BSIF reconnaît que ce travail d’autoévaluation sera de longue haleine et qu’il tiendra compte de facteurs liés aux pays d’origine et d’accueil. Il s’attend donc à recevoir une description générale de toutes les tâches accomplies jusqu’ici par les responsables de la gestion des risques et(ou) des activités (le cas échéant) pour veiller à ce que la FIDE respecte les exigences minimales de l’approche NI. Lorsque ces tâches sont exécutées et que le BSIF doit effectuer des travaux d’approbation à l’échelle locale de concert avec les autorités de contrôle du pays d’origine, les résultats de l’évaluation doivent aussi être fournis sous forme de notations d’évaluation à l’intérieur de la trousse d’autoévaluation.

L’institution doit remettre au BSIF une nouvelle lettre du chef de la gestion des risques d’ici le 31 décembre 2007 pour faire le point sur l’avancement des mesures prises pour se conformer aux exigences minimales de l’approche NI, de même que sur les observations transmises aux comités de vérification et de gestion des risques du conseil d’administration relativement à la mise en oeuvre et à l’approbation de l’approche NI.

2.2 Lettre du chef de la vérification interne et autres documents

Dans le cadre de sa trousse d’autoévaluation initiale, l’institution doit fournir au BSIF une lettre du chef de la vérification interne d’ici le 30 mai 2006; cette lettre doit renfermer une évaluation, sous forme de garanties négatives, d’après ce qui suit :

- les travaux effectués à cette date, les observations et autres méthodes de vérification visant les progrès de l’institution en vue de respecter les exigences minimales de l’approche NI;

- l’examen de l’autoévaluation de la direction effectuée dans le cadre de la demande formelle, y compris le processus d’autoévaluation élaboré et mis en oeuvre par les responsables de la gestion des risques et(ou) des activités (le cas échéant).

En plus de cette lettre, l’institution fournit :

- les détails des plans de vérification interne de la FIDE pendant la période de déclaration parallèle relativement à la mise en oeuvre de l’approche NI;

- une description des travaux effectués à ce jour par la fonction de vérification interne à l’égard de la conformité de l’institution mère et de la FIDE aux exigences minimales de l’approche NI. Si des travaux de vérification interne sont effectués, il convient également de joindre l’opinion du vérificateur interne à la trousse d’autoévaluation;

- la répartition des responsabilités entre l’institution mère et la FIDE en ce qui touche les travaux de vérification interne.

L’institution présentera au BSIF une nouvelle lettre du chef de la vérification interne d’ici le 31 décembre 2007 pour faire le point sur les travaux de vérification interne se rapportant à tous les éléments susmentionnés. Cette lettre renfermera également une évaluation à jour sous forme d’une opinion du vérificateur interne reposant sur :

- l’efficacité des mécanismes de contrôle interne;

- la question de savoir si les mécanismes de contrôle sont bien conçus pour garantir le respect de toutes les exigences minimales applicables de l’approche NI.

2.3 Description du processus d’autoévaluation

L’institution fournira un rapport décrivant son processus d’autoévaluation interne d’ici le 1er avril 2006. À moins que ce processus ne soit modifié de façon importante, il ne sera pas nécessaire de déposer à nouveau ce rapport (voir la section 1.3). Bien que ce rapport ne comporte pas de présentation officielle, il doit renfermer les renseignements sommaires suivants :

- un aperçu de la démarche d’autoévaluation de l’institution;

- la liste de toutes les principales étapes du processus d’autoévaluation;

- une explication de la façon dont l’institution a évalué globalement sa conformité aux exigences de l’approche NI.

2.4 Description de l’importance relative, des extensions, des exemptions et des dispenses

L’institution doit transmettre une description de toutes les exemptionsNote de bas de page 8, extensionsNote de bas de page 9 et dispensesNote de bas de page 10 d’ici le 1er avril 2006, y compris une description du mécanisme de suivi utilisé pour les surveiller tout au long de l’instauration de l’approche NI. À moins d’un changement important, elle n’est pas tenue de présenter à nouveau cette information. Toutefois, en cas de changement important à une étape quelconque, l’institution doit aviser sans tarder le BSIF au sujet des modifications.

Le processus d’approbation de l’approche NI tient compte du poids de l’importance relative et prévoit divers mécanismes pour faciliter l’instauration progressive de l’approche NI. Pour appuyer cette démarche, l’institution doit fournir un document suffisamment détaillé sur les hypothèses qui sous-tendent le processus d’autoévaluation, y compris les hypothèses concernant l’importance relative. Dans ce document, l’institution doit faire état de son évaluation de l’importance relative de toutes les catégories d’actifs selon l’approche NI figurant au tableau 2.

2.5 Fiche du SNR de la filiale de l’institution de dépôts étrangère

La fiche du SNR de la FIDE constitue une version simplifiée de la fiche de l’approche NI AVANCÉE du BSIF. Elle a été conçue pour faciliter le processus d’autoévaluation aux fins de l’approbation selon l’approche NI lorsque le BSIF agit comme autorité de contrôle du pays d’accueil. La structure de la fiche repose sur celle de la ligne directrice sur les NFP, mais elle cherche aussi à intégrer d’autres éléments, comme les efforts déployés en marge de la mise en oeuvre et du processus d’autoévaluation. Les diverses annexes de cette fiche doivent être mises à jour à différents moments. On trouvera le calendrier de mise à jour à la section 5.

Le BSIF utilise la trousse d’autoévaluation pour surveiller les progrès de l’institution tout au long du processus de mise en oeuvre et d’instauration de l’approche NI, de concert avec l’autorité de contrôle du pays d’origine. Le BSIF reconnaît que les institutions poursuivront leurs efforts de mise en oeuvre pendant la période de déclaration parallèle significative et que, à terme, cela se répercutera sur l’autoévaluation. La fiche doit être mise à jour périodiquement pour tenir compte de la nature dynamique du processus, dans la mesure où les changements importants sont bien déterminés et que le BSIF doit s’acquitter de son rôle d’autorité de contrôle du pays d’accueil. La fréquence des mises à jour est indiquée au tableau 14.

Les exigences minimales de l’approche NI se rapportent à plusieurs niveaux d’analyse, notamment le groupe bancaire consolidé, la catégorie d’actifs selon l’approche NI et le système interne de notation des risques. Par conséquent, différents types d’autoévaluations seront nécessaires à chaque niveau.

Selon la catégorie d’actifs, l’institution pourrait devoir suivre deux approches dans le cadre du processus d’autoévaluation. La première repose sur une évaluation à l’échelle du SNR et l’autre, sur une évaluation à l’échelle de la catégorie d’actifs de l’approche NINote de bas de page 11. Le tableau 2 illustre ces deux approches.

Tableau 2. Mise en correspondance des approches d’autoévaluation d’après les catégories d’actifs selon l’approche NI

| Type d’approche d’autoévaluation | Catégorie d’actifs selon l’approche NI |

|---|---|

| 1. Fiche d’autoévaluation par SNR (modèles fournis) |

|

| 2. Autoévaluation par catégorie d’actifs (aucun modèle n’est fourni) |

|

Le tableau 2 indique que l’institution doit remplir une fiche du SNR pour les expositions sur entreprises (y compris les PME assimilées à des entreprises), sur les emprunteurs souverains, sur les banques, sur les hypothèques résidentielles, sur les ERE de la clientèle de détail et sur d’autres catégories d’actifs de détail.

Toutefois, la conception des systèmes de notations internes peut différer entre les institutions. Par conséquent, certaines institutions auront un SNR par catégorie d’actifs alors que d’autres en auront un seul pour plusieurs catégories d’actifs. Lorsqu’un même SNR couvre plusieurs catégories d’actifs, le BSIF autorise l’institution à remplir une fiche pour toutes les catégories d’actifs appropriées, à l’exception des expositions sur la clientèle de détail, auquel cas une fiche doit être remplie pour chaque catégorie d’actifs selon l’approche NI.

Les institutions doivent clairement indiquer tout écart entre les catégories d’actifs qui s’appliquent aux exigences énoncées dans la fiche du SNR, y compris la composition du portefeuille sous-jacent (annexe 2).

Dans le cas des expositions sur la clientèle de détail, le BSIF s’attend à ce que les institutions remplissent une fiche pour chaque catégorie d’actifs assujettie à l’approche NI. Par exemple, si l’institution a un seul SNR pour toutes les expositions sur la clientèle de détail, elle doit remplir trois fiches : l’une pour les prêts hypothécaires de la clientèle de détail, une deuxième pour les expositions renouvelables éligibles et une troisième pour les autres expositions sur la clientèle de détail. On trouvera à la section 3 une description plus détaillée de la fiche du SNR et, à la figure 2, la structure de cette fiche.

Le cahier de travail de la fiche du SNR de la FIDE comprend quatre annexes :

- Annexe 1 – Structure du modèle de fiche de la FIDE

- Annexe 2 – SNR de la FIDE - Aperçu du portefeuille

- Annexe 3 – Sommaire d’autoévaluation de la FIDE

- Annexe 4 – Documents d’appui de la FIDE

Le BSIF reconnaît que l’approche NI (et l’autoévaluation) sera approuvée sur une base sous-consolidée. Toutefois, en cas de différences importantes et pertinentes dans l’application et le fonctionnement d’un SNR en plusieurs instances, l’institution doit les signaler dans l’autoévaluation et expliquer comment elles ont été intégrées dans l’autoévaluation du SNR sous-consolidée aux fins du respect des exigences de l’approche NI.

Il n’y a pas de fiche distincte expressément conçue pour le financement spécialiséNote de bas de page 12, les créances achetées, les actions selon l’approche NI et la titrisation des actifs d’après l’approche NI. Les institutions sont encouragées à effectuer une autoévaluation en regard des paragraphes pertinents de la ligne directrice A-1 sur les NFP pour s’assurer qu’elles respectent les exigences du Dispositif révisé d’adéquation des fonds propres; cette autoévaluation doit être mise à la disposition du BSIF sur demande.

2.6 Sommaire du SNR

Le modèle de sommaire du SNR figure à l’annexe 7. Cette dernière est conçue pour donner un aperçu de tous les SNR utilisés par l’institution et de l’ensemble des exemptions, des extensions et des dispenses.

En outre, dans l’annexe 7, l’institution doit aussi indiquer le montant et le pourcentage des actifs de crédit bruts et des actifs pondérés en fonction du risques de crédit selon l’approche NI couverts par chaque SNR.

3. Fiche du SNR des FIDE

3.1 Aperçu général

La fiche du SNR des FIDE vise à encadrer l’autoévaluation et l’examen de surveillance pendant le processus d’approbation de l’approche NI, qui reflète également les facteurs des pays d’origine et d’accueil. Toutes les réponses et les évaluations fournies dans la fiche se rapportent au SNR indiqué par l’institution.

Certaines parties de la fiche du SNR des FIDE sont de couleurs différentes pour en faciliter l’utilisation. Les responsables de la gestion des risques et(ou) des activités (le cas échéant) doivent remplir tous les champs en bleu. Les préposés à la vérification interne doivent remplir les champs en orange. Les champs en gris ne doivent pas être remplis.

Le BSIF s’attend à ce que les responsables de la gestion des risques et(ou) des activités (le cas échéant) soient tenus au premier chef de remplir la fiche. Dans le cadre de l’autoévaluation, ces responsables signaleront les écarts et les relieront aux projets lancés par l’institution; ils fourniront également une évaluation de la conformité aux exigences minimales de l’approche NI à la date d’évaluation prévue.

Les responsables de la gestion des risques et(ou) des activités doivent disposer de mesures claires de succès pour chaque évaluation, que l’institution respecte l’exigence ou doive combler un écart important. Ils doivent aussi, au besoin, évaluer l’état des projets lancés pour combler les écarts.

Le BSIF s’attend à ce que les responsables de la vérification interne remplissent les colonnes 12 et 13 des documents d’appui de l’annexe 4 et évaluent la conformité de l’institution aux exigences minimales de l’approche NI, en accord avec le paragraphe 443 de la ligne directrice A-1 sur les NFP.

3.2 Page couverture

Sur cette page, l’institution fournit des renseignements sommaires sur le système de notation des risques : le nom de l’institution de dépôts, l’unité opérationnelle qui utilise le SNR, le nom du SNR, le nom du portefeuilleNote de bas de page 13, la catégorie d’actifs couverte par le SNR, de même que la date de l’autoévaluation. Si elle le désire, l’institution peut également indiquer les dates où les différentes annexes ou notations ont été mises à jour

3.3 Annexe 1 - Structure du modèle de la fiche du SNR des FIDE

L’annexe 1 indique l’organisation rattachée au cahier de travail de la fiche et des annexes qui lui sont associées. Elle mentionne les trois sections distinctes de la fiche : 1) Introduction et aperçu; 2) Résumé de l’autoévaluation; et 3) Documents d’appui. La figure 2 présente le schéma de cette structure.

La première section comporte trois documents : 1) Page couverture; 2) Annexe 1 - Structure du modèle de fiche du SNR des FIDE; et 3) Annexe 2 - Aperçu du portefeuille du SNR.

La deuxième section renferme l’annexe 3, Sommaire de l’autoévaluation de la FIDE, laquelle est remplie de façon automatique à partir des documents d’appui.

La troisième section contient l’annexe 4, qui comporte sept documents d’appui. Une feuille de travail accompagne chaque sous-section choisie des exigences minimales selon l’approche NI de la ligne directrice A-1 sur les NFP : 1) Conformité globale; 2) Conception du SNR; 3) Fonctionnement du SNR; 4) Gouvernance d’entreprise, UCRC et vérification interne; 5) Utilisation du SNR; 6) Quantification du risque; 7) Validation; et 8) Estimation de la PCD et de l’ECD aux fins de surveillance (FIRB).

Les FIDE doivent remplir l’annexe 2; les autres annexes doivent être remplies, le cas échéant, selon les résultats du processus pays d’origine/pays d’accueil énoncé à la section 1.3.

3.4 Annexe 2 - Aperçu du portefeuille du système de notation des risques des FIDE

L’annexe 2 donne un aperçu du SNR et des renseignements sur le portefeuille auquel le SNR s’applique. L’institution doit fournir des renseignements en effectuant une répartition entre les expositions sur la clientèle de détail et sur la clientèle autre que de détail, le groupe bancaire de l’institution mère (ou sur une base consolidée) et la FIDE (ou sur une base sous-consolidée). L’annexe 2 renferme dix tableaux, énoncés ci-après :

- Tableau 1.1. Définition du SNR

- Tableau 1.2. Aperçu général

- Tableau 1.3. Critères et segmentation : emprunteur/facilité

- Tableau 1.4. Méthodologie (emprunteur/facilité)

- Tableau 1.5. Responsabilité

- Tableau 1.6. Rendement du SNR

- Tableau 1.7. Utilisation du SNR

- Tableau 1.8. Dépassements du SNR

- Tableau 1.9. Mise en oeuvre

- Tableau 1.10 Vérification interne

3.4.1 Définition du SNR

Au tableau 1.1 (Définition du SNR), l’institution indique le nom du SNR et l’abréviation interne le désignant, en plus de définir le SNR qui doit faire l’objet d’une autoévaluation. Le tableau 1.1 comporte un champ en bleu dans lequel l’institution peut inscrire sa définition.

3.4.2 Aperçu général

Au tableau 1.2 (Aperçu général), l’institution fournit des renseignements généraux sur le SNR. Si elle utilise une fiche du SNR pour plusieurs catégories d’actifs, elle doit expliquer clairement tout écart entre les catégories d’actifs, comme l’exige le tableau 1.2. En outre, elle doit fournir les totaux et la ventilation par catégorie d’actifs. On trouvera au tableau 3 ci-après une brève description des renseignements à indiquer dans chaque champ.

Tableau 3. Aperçu général

| Renseignements demandés | Définition |

|---|---|

| Catégorie d’actifs en vertu du Dispositif révisé d’adéquation des fonds propres | Indiquer la catégorie d’actifs (selon l’approche NI) couverte par le SNR. |

| Couverture des actifs bruts de crédit liés au Dispositif révisé d’adéquation des fonds propres | Indiquer la taille du portefeuille que couvre le SNR, en milliards de dollars et en pourcentage du montant brut consolidé des actifs de crédit. |

| Couverture des actifs pondérés en fonction des risques dans le cadre du Dispositif révisé d’adéquation des fonds propres | Indiquer la taille du portefeuille couvert par le SNR en milliards de dollars et en pourcentage des actifs bruts pondérés en fonction des risques, sur une base consolidée. |

| Unité/division opérationnelle | Indiquer le nom de l’unité ou de la division opérationnelle qui utilisera le SNR. |

| Produits et clients couverts par le SNR | Décrire brièvement les produits ou les clients couverts par le SNR. |

| Pays, % | Énumérer les pays auxquels le SNR s’applique, de même que la taille des expositions en pourcentage du montant brut des actifs de crédit. |

| Années/mois d’utilisation | Indiquer le nombre de mois ou d’années d’utilisation du système. |

| Nombre de catégories/de tranches | Indiquer le nombre de catégories et de tranches utilisées par le SNR pour chaque critère du système de notation. |

| Nombre d’emprunteurs/de facilités | Indiquer le nombre d’emprunteurs et de facilités visés par le SNR à la date d’évaluation de la taille du portefeuille. |

| Niveau de sanction | Indiquer le niveau de sanction utilisé. |

| Définition du défaut | Indiquer la définition de « défaut » utilisée dans le SNR. |

| Nombre réel de défauts (total/12 derniers mois) | Fournir le nombre total réel de défauts grevant le SNR depuis sa mise en oeuvre et celui des défauts survenus au cours des 12 derniers mois. |

| Philosophie de notation | Indiquer si la philosophie de notation du SNR est (« ponctuelle », « cyclique » ou « hybride »). Dans ce dernier cas, il faut définir clairement le terme « hybride ». |

| Liste des titres des lignes directrices et des documents de notation | Dresser la liste de tous les documents de notation pertinents (politiques, procédures, etc.). |

3.4.3 Critères et segmentation : Emprunteurs/facilités

Au tableau 1.3 (Critères et segmentation emprunteur/facilité), l’institution doit fournir des renseignements sur les critères et la segmentation selon le paramètre de notation de l’emprunteur et de la facilité (et d’après le groupe bancaire de l’institution mère et la FIDE). Le tableau est divisé en deux sections, l’une pour la clientèle autre que de détail et l’autre pour la clientèle de détail. Dans chaque cas, l’institution doit remplir les champs en bleu. On trouvera au tableau 4 une brève description des renseignements à indiquer dans chaque champ (selon le paramètre de notation) pour les catégories d’actifs de la clientèle autre que de détail.

Tableau 4. Critères et segmentation : Clientèle autre que de détail

| Renseignements demandés | Définition |

|---|---|

|

Mise en correspondance du SNR et des industries (le cas échéant)

|

Le cas échéant, indiquer si le SNR est mis en correspondance avec les industries. Dans l’affirmative, donner la liste des industries couvertes par le SNR selon la classification des industries utilisées à l’interne par l’institution. Fournir la liste de tous les documents à l’appui de cette mise en correspondance. |

|

Mise en correspondance du SNR avec l’échelle de référence (le cas échéant)

|

Le cas échéant, indiquer si le SNR est mis en correspondance avec l’échelle de référence. Dans l’affirmative, fournir la liste de tous les documents à l’appui de cette mise en correspondance. |

|

Mise en correspondance du SNR avec les agences de notation externes

|

Le SNR est-il mis en correspondance avec les agences de notation externes? Dans l’affirmative, fournir la liste de tous les documents à l’appui de cette mise en correspondance. |

|

Critères du SNR (principales données)

|

Indiquer les critères clés utilisés pour chaque tranche ou catégorie de notations, de même que les critères servant à déterminer le nombre de catégories ou de tranches de notations pour un paramètre de notation donné, de même que la granularité du paramètre de notation. Fournir la liste des titres de tous les documents à l’appui des critères du SNR et de la granularité du paramètre de notation. |

On trouvera au tableau 5 ci-après une brève description des renseignements à indiquer dans chaque champ du tableau des catégories d’actifs de la clientèle de détail. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 5. Critères et segmentation : Clientèle de détail

| Renseignements demandés | Définition |

|---|---|

| Critères de segmentation | Définir les critères de segmentation utilisés dans la conception du SNR. |

| Liste des titres des documents d’appui | Fournir la liste des titres de tous les documents d’appui pertinents. |

|

Mise en correspondance du SNR avec la note de crédit

|

Indiquer si l’institution met le SNR en correspondance avec les notes de crédit. Dans l’affirmative, fournir la liste des titres de tous les documents d’appui pertinents. |

3.4.4 Méthodologie (emprunteur/facilité)

Au tableau 1.4 (Méthodologie (emprunteur/facilité)), l’institution doit fournir des renseignements sur sa méthodologie d’attribution des notations. Ce tableau comporte deux sections, l’une pour la clientèle autre que de détail et l’autre pour la clientèle de détail. On trouvera au tableau 6 une brève description des renseignements à fournir dans chaque champ du tableau des catégories d’actifs pour la clientèle autre que de détail et pour la clientèle de détail. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 6. Méthodologie (emprunteur/facilité) : Clientèle autre que de détail et clientèle de détail

| Renseignements demandés | Définition |

|---|---|

| Type de modèle | Indiquer si l’on a recours à un modèle, au jugement d’un expert ou à une approche hybride. Dans ce dernier cas, fournir une brève explication de ce que l’on entend par « hybride " pour chaque modèle. |

| Description brève | Décrire la méthode de notation (modèle, jugement d’un expert ou hybride). |

|

Modèle :

|

Indiquer le nom attribué au modèle à l’interne. Dans le cas d’un modèle, indiquer s’il est interne ou externe. Indiquer le nom du fournisseur externe et de son propre fournisseur, le cas échéant. |

| Liste des documents d’appui | Fournir la liste des titres des documents d’appui pertinents. |

3.4.5 Responsabilité

Au tableau 1.5 (Responsabilité), l’institution doit indiquer le nom du service responsable des éléments énumérés au tableau 7, de même que les coordonnées des personnes-ressources. En outre, l’institution précisera les responsabilités respectives du groupe bancaire dont fait partie l’institution et la FIDE. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 7. Responsabilité

| Renseignements demandés | Définition |

|---|---|

| Conception du SNR | Indiquer le nom du groupe ou de la division responsable de la conception du SNR. |

| Validation du SNR | Indiquer le nom du groupe ou de la division responsable de la validation du SNR. |

|

Fonctionnement du SNR

|

|

| Organigrammes pour chaque catégorie | Fournir des organigrammes qui regroupent toutes les activités susmentionnées, en soulignant tout écart appliqué aux notations des emprunteurs plutôt que de la facilité. |

3.4.6 Rendement du SNR

Au tableau 1.6 (Rendement du SNR), l’institution commente le rendement du SNR. On trouvera au tableau 8 une brève description des renseignements à fournir dans chaque champ. En outre, l’institution précisera les responsabilités respectives du groupe bancaire dont fait partie l’institution et la FIDE. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 8. Rendement du SNR

| Renseignements demandés | Définition |

|---|---|

|

Liste et fréquence des tests de mesure du rendement du SNR |

Fournir la liste des tests effectués pour mesurer le rendement du SNR et la fréquence d’application de chacun. |

|

Liste des rapports de gestion sur le rendement du SNR |

Fournir la liste des titres des rapports de gestion sur le rendement du SNR. |

3.4.7 Utilisation du SNR

Au tableau 1.7 (Utilisation du SNR), l’institution doit commenter l’utilisation du SNR. En outre, elle doit préciser les responsabilités relatives entre le groupe bancaire de l’institution mère et la FIDE. On trouvera au tableau 9 une brève description des renseignements à fournir dans chaque champ. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 9. Utilisation du SNR

| Renseignements demandés | Définition |

|---|---|

|

Approbation des prêts et du crédit? (O/N) |

Indiquer si le SNR est utilisé pour approuver les prêts, et expliquer brièvement. |

|

Rapports à la haute direction et au conseil d’administration? (O/N) |

Indiquer si le SNR est utilisé dans la préparation des rapports à la haute direction et au conseil d’administration, et décrire brièvement. |

|

Provisionnement des pertes sur prêts? (O/N) |

Indiquer si le SNR est utilisé pour le provisionnement des pertes sur prêts, et décrire brièvement. |

|

Affectation des fonds propres réglementaires? (O/N) |

Indiquer si le SNR est utilisé pour l’affectation des fonds propres réglementaires, et décrire brièvement. |

|

Attribution du capital économique? (O/N) |

Indiquer si le SNR est utilisé pour l’attribution du capital économique, et décrire brièvement. |

|

Analyses de rentabilité et décisions de tarification? (O/N) |

Indiquer si le SNR est utilisé dans le cadre des analyses de rentabilité et des décisions de tarification, et décrire brièvement. |

|

Gestion des risques et(ou) des activités et surveillance des prêts? (O/N) |

Indiquer si le SNR est utilisé pour la gestion des risques et(ou) des activités, et décrire brièvement. |

|

Autres (veuillez préciser) |

Fournir des renseignements sur toute autre utilisation pertinente du SNR. |

3.4.8 Dépassements du SNR

Au tableau 1.8 (Dépassements du SNR), l’institution doit commenter la fréquence et la portée des dépassements du SNR. En outre, elle doit préciser les responsabilités relatives entre le groupe bancaire de l’institution mère et la FIDE. On trouvera au tableau 10 une brève description des renseignements à fournir dans chaque champ. Dans chaque cas, l’institution doit remplir les champs en bleu.

Tableau 10. Dépassements du SNR

| Renseignements demandés | Définition |

|---|---|

|

Fréquence des dépassements |

Indiquer la fréquence des dépassements du SNR en pourcentage du nombre total de notations internes. |

|

Portée des dépassements |

Indiquer la portée des dépassements du SNR et l’encadrement de leur utilisation. |

3.4.9 Mise en oeuvre

Au tableau 1.9 (Mise en oeuvre), l’institution doit résumer la répartition des responsabilités entre le groupe bancaire de l’institution et la FIDE pour chaque approbation importante au sein des exigences minimales selon l’approche NI. Il s'agit d’un facteur important de suivi et de discussion entre le BSIF et l’autorité de contrôle du pays d’origine. De façon générale, l’emplacement de la responsabilité détermine le niveau d’autoévaluation nécessaire (p. ex. les systèmes de notation conçus, mis en application et validés à l’échelle locale sont habituellement assujettis à des autoévaluations plus détaillées que les systèmes de notation conçus, mis en application et validés à l’échelle mondiale).

3.4.10 Vérification interne

Au tableau 1.10 (Vérification interne), l’institution doit résumer la répartition des responsabilités entre le groupe bancaire de l’institution et la FIDE au plan des travaux de vérification interne.

3.5 Annexe 3 – Sommaire d’autoévaluation des FIDE

L’annexe 3 (Sommaire de l’autoévaluation des FIDE) englobe deux tableaux sommaires qui sont remplis automatiquement à même les données des documents d’appui de l’annexe 4. Ces tableaux visent à donner un aperçu de l’autoévaluation globale en regard des exigences minimales de l’approche NI.

3.6 Annexe 4 – Documents d’appui

L’annexe 4 (Documents d’appui) englobe huit sections (une par document) :

- Conformité globale;

- Conception du SNR;

- Fonctionnement du SNR;

- Gouvernance d’entreprise, UCRC et vérification interne;

- Utilisation du SNR;

- Quantification du risque;

- Validation;

- Estimation de la PCD et de l’ECD aux fins de surveillance (FIRB).

La section 3.6.3 renferme une description détaillée.

3.6.1 Aperçu

Le chapitre 5 de la ligne directrice A-1 sur les NFP présente les exigences minimales selon l’approche NI, en fonction des éléments d’approbation comme la conception et le fonctionnement du SNR. Pour chacun de ces éléments, les paragraphes pertinents de la ligne directrice sont indiqués à des fins de renvoi, et l’on a fourni une brève description de chaque paragraphe. L’institution est priée d’évaluer sa situation en regard de ces paragraphes.

3.6.2 Notations et état de la vérification

Deux notations doivent être utilisées dans les documents d’appuis : la « notation 2 » et la « notation 3 » (la « notation 1 » ne s’applique pas aux FIDE). Ces notations doivent être établies par les responsables de la gestion des risques et(ou) des activités. Les responsables de la vérification interne doivent indiquer l’état de la vérification, à la colonne 12. On trouvera ci-après un résumé des types de notations.

3.6.2.1 Notation 2 – État d’avancement des projets

La notation 2 (colonne 10) indique le niveau d’avancement des projets et des activités visant à combler toute lacune de conformité en regard des exigences minimales de l’approche NI. Cette notation doit être établie par les responsables de la gestion des risques et(ou) des activités (le cas échéant). Elle doit être mise à jour trois fois par année, et la date de la plus récente évaluation de la notation doit être indiquée au tableau 2.2 du même document.

Les responsables de la gestion des risques et(ou) des activités doivent être prêts à fournir les documents d’appui sur demande pour justifier leur évaluation dans le cadre du processus d’examen de surveillance. Ces documents d’appui peuvent inclure les tableaux de bord de l’état d’avancement des projets et d’autres rapports internes de gestion des projets. L’institution indique la notation à partir du menu déroulant de l’une des options suivantes :

- Terminé -- Vert

- Dans les délais -- Vert

- Un peu en retard (réversibleNote de bas de page 14) – Jaune

- Nettement en retard (irréversible) -- Rouge

- Aucune tâche effectuée -- Bleu.

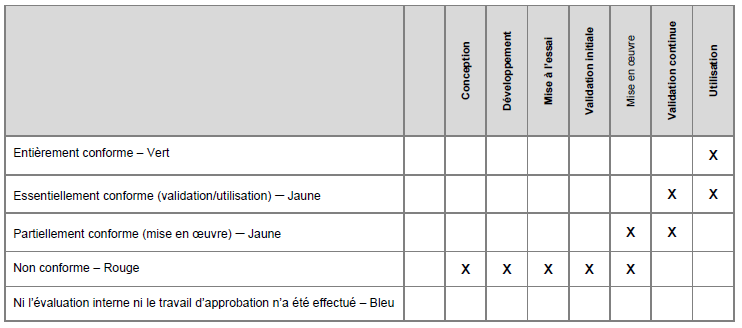

3.6.2.2 Notation 3 -- Niveau de conformité

La notation 3 (colonne 11) donne l’évaluation, par l’institution, de sa situation et de ses progrès en vue de la mise en oeuvre intégrale. Cette notation doit être établie par les responsables de la gestion des risques et(ou) des activités (le cas échéant). Elle doit être mise à jour chaque fois que des changements importants sont apportés ou au moins une fois l’an, et la date de la plus récente évaluation doit figurer au tableau 2.2 du même document.

La notation pourrait également servir de point de référence pour les responsables de la vérification interne lorsque ces derniers doivent évaluer la conformité aux exigences minimales de l’approche NI. L’institution indique la notation à partir du menu déroulant de l’une des options suivantes :

- Entièrement conforme -- Vert

- Essentiellement conforme (validation/utilisation) -- Jaune

- Partiellement conforme (mise en oeuvre) -- Jaune

- Non conforme -- Rouge

- Ni l’évaluation interne ni le travail d’approbation n’a été effectué -- Bleu.

Le tableau 11 (ci-après) donne une idée générale de la mise en correspondance de la notation 3 (Conformité) par rapport aux étapes possibles de mise en oeuvre de l’approche NI.

Tableau 11. Mise en correspondance du niveau de conformité et des étapes de mise en oeuvre de l’approche NI

Tableau 11 : Mise en correspondance du niveau de conformité et des étapes de mise en oeuvre de l’approche NI

| Conception | Développement | Essai | Validation initiale | Mise en oeuvre | Validation continue | Utilisation | |

|---|---|---|---|---|---|---|---|

| Entièrement conforme – Vert | X | ||||||

| Essentiellement conforme (validation/utilisation) – Jaune | X | X | |||||

| Partiellement conforme (mise en oeuvre) – Jaune | X | X | |||||

| Non conforme – Rouge | X | X | X | X | X | ||

| Ni l’évaluation interne ni le travail d’approbation n’a été effectué – Bleu |

3.6.2.3 État de la vérification

La colonne 12 (État de la vérification) doit être remplie par les responsables de la vérification interne sur la base des travaux effectués en date de l’autoévaluation. Cette donnée doit être mise à jour chaque fois que survient un changement important ou au moins une fois l’an, et la date de la plus récente mise à jour doit être indiquée au tableau 2.1 du même document. L’institution indique l’état de la vérification à partir du menu déroulant de l’une des options suivante :

- Travaux de vérification terminés

- Travaux de vérification en cours

- Travaux de vérification prévus

- Pas de travaux de vérification prévus.

L’institution doit indiquer, à la colonne 13, la date à laquelle l’évaluation a été effectuée ou doit l’être. Si l’institution a effectué ou prévoit d’effectuer plusieurs vérifications dans le même domaine, les dates de tous les travaux de vérification doivent être indiquées.

3.6.3 Structure des documents d’appui

Comme on l’a vu, l’annexe 4 (Documents d’appui) se compose de huit documents, un pour chaque sous-section des principales exigences minimales de l’approche NI selon la ligne directrice A-1 sur les NFP :

- Conformité globale

- Conception du SNR

- Fonctionnement du SNR

- Gouvernance d’entreprise, UCRC et vérification interne

- Utilisation du SNR

- Quantification du risque

- Validation

- Estimation de la PCD et de l’ECD aux fins de surveillance (FIRB).

Chaque document d’appui est structuré de la même façon. Chacun renferme les trois tableaux suivants : 1) Fiche d’autoévaluation; 2) Description des travaux d’évaluation effectués (deux volets); et 3) Titres de tous les documents d’appui.

3.6.3.1 Fiche d’autoévaluation

Le tableau 1 (Fiche d’autoévaluation) comporte 13 colonnes. Il renferme des sections qui doivent être remplies par les responsables de la gestion des risques et(ou) des activités (le cas échéant) et d’autres qui doivent être remplies par les responsables de la vérification interne. Le tableau 12 décrit les renseignements à fournir dans chaque colonne.

Tableau 12. Fiche d’autoévaluation

| Colonne # | Renseignements demandés | Définition |

|---|---|---|

| Colonne 1 | Numéro de référence | Cette colonne est déjà remplie. Elle sert à des fins de référence. |

| Colonne 2 | Description | Cette colonne est déjà remplie. Elle renferme une brève description des paragraphes pertinents de la ligne directrice A-1 sur les NFP. |

| Colonne 3 | Source/numéro du paragraphe | Cette colonne est déjà remplie. Elle indique le numéro du paragraphe de la ligne directrice A-1 sur les NFP qui se rapporte aux normes énumérées à la colonne 2. |

| Colonne 4 | Catégorie d’actifs | Cette colonne est déjà remplie. Elle indique toutes les catégories d’actifs pertinentes pour les catégories d’actifs selon l’approche NI visées par le paragraphe en question. |

| Colonne 5 | Évaluation des écarts (notation 1) |

Cette colonne ne s’applique pas aux filiales d’institutions de dépôts étrangères. |

| Colonne 6 | Date cible de conformité | indiquer une date cible de conformité. |

| Colonne 7 | Mesures de succès | Définir les mesures de succès utilisées pour évaluer la conformité avec les exigences minimales de l’approche NI. |

| Colonne 8 | Activités/Initiatives/Projets | Énumérer les activités, les initiatives et les projets devant servir à combler les écarts relevés. |

| Colonne 9 | Responsable du projet (Division/Personne) |

Indiquer le nom et le poste ou la division ou l’unité opérationnelle responsable du projet, selon le cas. |

| Colonne 10 | État d’avancement des projets (notation 2) |

Indiquer le niveau d’avancement des projets en utilisant la notation 2. Cette colonne doit être remplie par les responsables de la gestion des risques et(ou) des activités (le cas échéant). |

| Colonne 11 | Conformité (notation 3) | Indiquer si la conformité a été réalisée à l’aide de la notation 3. Cette colonne doit être remplie par les responsables de la gestion des risques et(ou) des activités (le cas échéant). |

| Colonne 12 | Vérification interne (État de la vérification) | Indiquer l’état d’avancement des travaux de vérification. Cette colonne doit être remplie par les responsables de la vérification interne. |

| Colonne 13 | Date de la vérification | Indiquer la date à laquelle les travaux de vérification ont été effectués ou le seront. S’il y a plusieurs vérifications, indiquer toutes les dates pertinentes. |

| Colonne 14 | Commentaires | Fournir au besoin tout autre commentaire utile. |

3.6.3.2 Description des travaux d’évaluation effectués

Au tableau 2.1 (Vérification interne), l’institution doit décrire brièvement tous les travaux effectués par le groupe de la vérification interne à la date de l’autoévaluation. Cette description doit inclure l’ensemble des examens ou des activités.

Au tableau 2.2 (Autres), l’institution doit décrire les travaux effectués et les raisons justifiant l’état d’avancement attribué aux projets en cours (colonne 10) de même que la notation au chapitre de la conformité avec les exigences minimales de l’approche NI (colonne 11). L’institution doit aussi indiquer quand l’évaluation a été effectuée pour chaque type de notation. On trouvera à la section 5 (Calendrier de mise à jour) des précisions sur la fréquence de mise à jour des diverses colonnes.

Au tableau 2.2 (Autres), l’institution doit aussi indiquer les changements importants apportés aux colonnes 6, 7, 8 et 9. Ce tableau peut essentiellement servir à consigner les changements.

3.6.3.3 Titres des documents d’appui

Au tableau 3 (Titres des documents d’appui), l’institution doit énumérer tous les documents d’appui pertinents, notamment les lignes directrices, les politiques, les plans de projet, les examens de vérification interne, les rapports de vérification et tout autre document applicable. Elle doit préciser les titres, les sections et les paragraphes pertinents, entre autres, des documents d’appui pour en accélérer la consultation.

4. Annexe 7 – Sommaire du SNR des FIDE

Nota : Les annexes 5 et 6 ne s’appliquent pas aux FIDE; par conséquent, elles ne sont pas prises en compte dans la trousse.

L’annexe 7 (Sommaire du SNR des FIDE) donne un aperçu de tous les SNR utilisés par l’institution (au niveau sous-consolidé), ainsi que de l’ensemble des exemptions, des extensions et des dispenses. On y résume l’information provenant de toutes les fiches de l’approche NI pour schématiser la distribution des actifs de crédit selon le SNR. L’institution doit indiquer sur la page couverture certains renseignements comme le nom de l’institution et la date à laquelle l’autoévaluation a été effectuée.

Le modèle prévoit l’espace nécessaire pour trois SNR. Si l’institution en utilise davantage, elle doit copier et coller dans le tableau les lignes supplémentaires requises, le cas échéant. Le modèle prévoit des lignes supplémentaires pour les dispenses, les exemptions et les extensions. On trouvera à la section 2.4 les définitions qui s’appliquent.

L’institution doit indiquer le montant total des actifs de crédit bruts et des actifs pondérés en fonction du risque de crédit selon l’approche NI à l’égard de tous les SNR aux colonnes 9, 10, 11 et 12 (au niveau sous-consolidé). Si l’institution ajoute des lignes, elle doit veiller que le total englobe tous les actifs des divers SNR, dispenses, extensions et exemptions.

Le tableau du sommaire du SNR compte 12 colonnes. Les champs à remplir sont décrits au tableau 13 ci-après.

Tableau 13. Sommaire du SNR

| Renseignements demandés | Définition |

|---|---|

| Numéro de référence | Chaque ligne a un numéro de référence distinct qui sert à des fins de référence. |

| Système de notation des risques | Tous les SNR mentionnés au tableau 1.1 de l’annexe 2 doivent être énumérés ici. |

| Nombre de catégories/tranches | Les renseignements fournis ici doivent correspondre à ceux du tableau 1.2 de l’annexe 2. |

| Nombre d’emprunteurs/facilités | Les renseignements fournis ici doivent correspondre à ceux du tableau 1.2 de l’annexe 2. |

| Pays | Cette colonne ne s’applique pas aux filiales d’institutions de dépôts étrangères. |

| Unité/division opérationnelle | Les renseignements fournis ici doivent correspondre à ceux du tableau 1.2 de l’annexe 2. |

| Date cible de conformité | Les renseignements fournis ici doivent correspondre à ceux du tableau 1 de la section 2 de l’annexe 4. |

| Catégorie d’actifs de l’approche NI | Les renseignements fournis ici doivent correspondre à ceux du tableau 1.2 de l’annexe 2. |

| Actifs de crédit bruts de la filiale selon l’approche NI | Indiquer la taille du portefeuille que couvre le SNR en milliards de dollars et en pourcentage du montant brut consolidé des actifs de crédit. |

| APR de crédit de la filiale selon l’approche NI | Déclarer les APR de crédit selon l’approche NI en milliards de dollars et en % des APR de crédit consolidés selon l’approche NI. |

5. Calendrier de mise à jour

Le BSIF reconnaît que le processus d’approbation est dynamique et que de nombreuses activités seront menées après la date de demande formelle, c’est-à-dire le 1er avril 2006. Par conséquent, la trousse d’autoévaluation de l’institution devra être également dynamique pour tenir davantage compte de l’état actuel des efforts de mise en oeuvre déployés par l’institution.

Afin de rationaliser le processus et de cerner des éléments essentiels aux fins de surveillance et de mise à jour, l’institution devra présenter à nouveau son autoévaluation au 31 décembre 2007 (si l’évaluation doit être déposée le 30 septembre 2007). Entre temps, seule la notation 2 doit être mise à jour de façon périodique. Tous les autres changements importants doivent être déclarés au BSIF à titre d’exceptions, dans le cadre de son processus de suivi périodique. On trouvera des précisions au tableau 14.

Tableau 14. Calendrier de mise à jour

| Liste des documents/ no d’annexe/ no de section | No de section des instructions | Fréquence de mise à jour | Champ/ colonne mis(e) à jour | Commentaires |

|---|---|---|---|---|

| Lettre du chef de la gestion des risques | 2.1 | 1er avril 2006 (31 décembre 2005) et 31 décembre 2007 (30 septembre 2007) | Si des changements importants ont été apportés, l’institution doit en informer le BSIF en temps opportun. | |

| Lettre du chef de la vérification interne | 2.2 | 30 mai 2006 et 31 décembre 2007 | ||

| Description du processus d’autoévaluation | 2.3 | 1er avril 2006 (31 décembre 2005) | ||

| Description de l’importance relative, des extensions, des exemptions et des dispenses | 2.4 | 1er avril 2006 (31 décembre 2005) | ||

| Fiches du SNR des FIDE | 2.5 & 2.6 | |||

|

3.3 | |||

|

3.4 | 1er avril 2006 (31 décembre 2005) et 31 décembre 2007 (30 septembre 2007) | ||

|

3.5 | Rempli automatiquement | ||

|

3.6 | 1er avril 2006 (31 décembre 2005) et 31 décembre 2007 (30 septembre 2007) |

Seule la colonne 10 (notation 2) doit être mise à jour trois fois par année. | Si des changements importants ont été apportés, l’institution doit en informer le BSIF en temps opportun. |

|

4 | 1er avril 2006 (31 décembre 2005) et 31 décembre 2007 (30 septembre 2007) |

Appendice I : Les cinq étapes du processus d’approbation

| Étapes | Description | Échéances pour les institutions dont l’exercice prend fin le 31 octobre | Échéances pour les institutions dont l’exercice prend fin le 31 décembre |

|---|---|---|---|

| Étape 1 | Surveillance des efforts de mise en oeuvre des institutions | Du 1er novembre 2004 au 31 janvier 2006 | S.o. |

| Étape 2 | Demande formelle et préparation de la déclaration parallèle « significative » | Du 1er février au 31 juillet 2006 | Du 1er avril au 30 septembre 2006 |

| Étape 3 | Déclaration parallèle « significative » et exécution de l’examen par le BSIF aux fins d’approbation | Du 1er août 2006 au 31 juillet 2007 | Du 1er octobre 2006 au 30 septembre 2007 |

| Étape 4 | Approbation aux fins des fonds propres pour risque de crédit du premier pilier | Du 1er août au 31 décembre 2007 | Du 1er octobre 2007 au 29 février 2008 |

| Étape 5 | Surveillance de la conformité soutenue | À compter du 1er novembre 2007 | À compter du 1er janvier 2008 |

Appendice II : Principaux stades du processus d’approbation

| Étapes | Repère | Description | Institutions dont l’exercice prend fin le 31 octobre : dates clés pour l’approbation selon l’approche NI | Institutions dont l’exercice prend fin le 31 décembre : dates clés pour l’approbation selon l’approche NI |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Étape 1 | Date de début (date de demande informelle) | L’institution amorce le processus d’approbation selon l’approche NI. Cette date doit être antérieure d’au moins trois ans à la date de mise en oeuvre. | 1er novembre 2004 | S.o. |

| Date d’instauration du plan | L’institution soumet son plan d’instauration selon l’approche NI. | 1er novembre 2004 | S.o. | |

| Étape 2 | Date de demande formelle et préparation en vue de la déclaration parallèle significative | L’institution soumet au BSIF sa demande formelle à l’égard de l’approche NI. | 1er février 2006 | 1er avril 2006 |

| Étape 3 | Date de début de la déclaration parallèle significative | Date de début de la déclaration parallèle significative. | 1er août 2006 | 1er octobre 2006 |

| Étape 4 | Date d’approbation conditionnelle | L’institution reçoit l’approbation conditionnelle aux fins de l’approche NI sous réserve de l’achèvement avec succès de la période de déclaration parallèle. | 1er août 2007 | 1er octobre 2007 |

| Date de mise en oeuvre | Date de mise en oeuvre du Dispositif révisé d’adéquation des fonds propres. | 1er novembre 2007 | 1er janvier 2008 | |

| Date d’approbation formelle | L’institution reçoit l’approbation formelle aux fins de l’approche NI en vertu du premier pilier du Dispositif révisé d’adéquation des fonds propres. Cette date doit se situer dans les deux mois suivant la date de mise en oeuvre. | 31 décembre 2007 | 29 février 2008 | |

| Étape 5 | Période de transition | Dates de début et de fin de la période de transition. | 1er novembre 2007 - 31 octobre 2010 | 1er janvier 2008 - 31 décembre 2010 |

Notes de bas de page

- Note de bas de page 1

-

Les banques et les sociétés de portefeuille bancaire auxquelles la Loi sur les banques s’applique et les sociétés de fiducie ou de prêt fédérales auxquelles la Loi sur les sociétés de fiducie et de prêt s’applique sont collectivement désignées par le terme « institutions ».

- Note de bas de page 2

-

Principes directeurs pour la mise en oeuvre transfrontalière du Nouvel accord, Comité de Bâle sur le contrôle bancaire, août 2003.

- Note de bas de page 3

-

Comme l’indique la note de mise en oeuvre, les diverses étapes d’approbation sont les suivantes :

- Étape 1 : Surveillance des efforts de mise en oeuvre des institutions

- Étape 2 : Demande formelle et préparation en vue de la déclaration parallèle significative

- Étape 3 : Déclaration parallèle significative et achèvement de l’examen par le BSIF aux fins d’approbation

- Étape 4 : Approbation aux fins des fonds propres pour risque de crédit du premier pilier

- Étape 5 : Surveillance de la conformité soutenue (on trouvera des précisions à l’appendice I)

- Note de bas de page 4

-

En présentant une demande signée, l’institution accepte que les renseignements fournis puissent être transmis à d’autres organismes de réglementation aux fins du processus d’approbation.

- Note de bas de page 5

-

Tous les documents de la trousse doivent être présentés simultanément, à l’exception de la lettre du chef de la vérification, qui doit être transmise au BSIF le 30 mai 2006.

- Note de bas de page 6

-

Certains documents, notamment la description du processus d’autoévaluation, et la description des dispenses, des extensions et des exemptions, doivent être déposés à nouveau le 31 décembre 2007 en cas de changement important depuis la date du dernier dépôt.

- Note de bas de page 7

-

Convergence internationale de la mesure et des normes de fonds propres – Dispositif révisé, document diffusé par la Banque des règlements internationaux, juin 2004.

- Note de bas de page 8

-

Les exemptions ne s’appliquent qu’aux catégories d’actifs, unités administratives et(ou) entités juridiques réputées peu significatives, qui rendront ainsi compte selon une autre approche du pilier 1 pour risque de crédit.

- Note de bas de page 9

-

Les extensions s’appliquent aux portefeuilles importants à l’extérieur du Canada et des États-Unis qui font l’objet d’une période de transition de trois ans en marge de l’instauration de l’approche NI.

- Note de bas de page 10

-

Les dispenses ne s’appliquent qu’aux portefeuilles importants censés être conformes à l’approche NI d’ici la date de mise en oeuvre du Dispositif révisé.

- Note de bas de page 11

-

Les institutions doivent s’appuyer sur les définitions suivantes des catégories d’exposition, d’après la section B1, Classification des expositions, de la ligne directrice A-1 sur les NFP. Voir les paragraphes suivants pour la définition de chaque catégorie d’exposition : expositions sur les entreprises, paragraphe 218; expositions sur les emprunteurs souverains, paragraphe 229; expositions sur les banques, paragraphe 230; expositions sur la clientèle de détail, paragraphe 231; expositions renouvelables éligibles sur la clientèle de détail, paragraphe 234; expositions sur actions, paragraphe 235; et créances achetées éligibles, paragraphes 239 à 241.

- Note de bas de page 12

-

Si le SNR de la clientèle de gros couvre plusieurs catégories d’actifs, y compris le financement spécialisé (FS), et si l’institution remplit une même fiche du SNR pour plusieurs catégories d’actifs, le FS doit être évalué à l’aide des modèles.

- Note de bas de page 13

-

La définition du portefeuille s’appuie sur la couverture des catégories d’actifs par le SNR. Si un SNR couvre une catégorie d’actifs selon l’approche NI, le portefeuille et la catégorie d’actifs doivent être identiques aux fins d’autoévaluation. Dans le cas des expositions autres que sur la clientèle de détail, si un SNR couvre plusieurs catégories d’actifs de l’approche NI, la définition du portefeuille doit indiquer clairement quelles catégories d’actifs sont couvertes par la fiche du SNR des FIDE.

- Note de bas de page 14

-

Réversible par rapport au plan d’application selon l’approche NI présenté au BSIF.