Présentation au Conseil d’administration d’Investissements PSP - Évaluations actuarielles

Ordre du jour (diapositive 2)

Cadre législatif des régimes de retraites traditionnels à prestations déterminées

- Secteur privé vs secteur public fédéral

- Financement vs comptabilité

Mise à jour sur la dernière évaluation actuarielle statutaire déposée

- Rapport actuariel sur les Régimes de retraite des Forces Canadiennes Force Régulière et Force de Réserve au 31 mars 2019

Régimes de retraite traditionnels à prestations déterminées Cadre législatif (diapositive 3)

Régimes de retraite du secteur privéNote de bas de page 1

- Les lois provinciales et la loi fédérale sur les pensions établissent des normes minimales en termes de prestations et d'exigences de financement.

- Évaluations de capitalisation et de solvabilité

- La Loi de l’impôt sur le revenue (LIR) fixe les normes maximales en termes de prestations et d'exigences de financement autorisé.

- Prestations maximales payables

- Contributions maximales

- Excédents non-autorisés afin de limiter le report d’impôt

Régime de retraite du secteur public fédéral

- Les régimes de retraite du secteur public sont assujetis à leur Loi respective

- Les Lois

- Définissent les prestations payables

- Réflètent les limites de la LIR

- Établissent les exigences de financement

- Le calendrier des évaluations actuarielles est défini dans la Loi sur les rapports relatifs aux pensions publiques

Objectif des évaluations actuarielles de capitalisation et de solvabilité est de déterminer les exigences de financement (diapositive 4)

Capitalisation

- Généralement effectuées tous les trois ans

- Détermine les cotisations

- Paiements spéciaux de l’employeur si déficit

- Congé de cotisation si un excédent non autorisé existe

- Détermination des cotisations de coût de service courant

Solvabilité

- Généralement effectuées tous les trois ans

- Détermine les cotisations

- Paiements spéciaux de l’employeur (financement accéléré) requis si les actifs seraient insuffisants dans l’éventualité de la terminaison du régime

- Il n’y a pas d’exigence de solvabilité pour les Régimes de retraite du secteur public fédéral

Comptabilité

- Effectuées à chaque année

- Utilisées pour les rapports financiers

- Dépense dans le compte de résultats

- Dette dans le bilan

Évaluation actuarielle de capitalisation suppose que le régime existera toujours (diapositive 5)

- Les hypothèses sont déterminées par l’actuaire

- Peuvent inclure des marges

- Implicites (incluses dans les hypothèses)

- Explicites (provision pour écarts défavorables)

- Le taux d’actualisation est normalement le rendement attendu des actifs du régime

- Lissage de l’actif permis

- Conformément aux normes de pratique de l'Institut canadien des actuaires (ICA), l'actuaire doit certifier que les hypothèses utilisées sont appropriées aux fins de l'évaluation

Évaluation actuarielle de solvabilité suppose une terminaison immédiate du régime et la liquidation des actifs (diapositive 6)

- Les hypothèses et la méthodologie sont prescrites par le législateur

- Taux d’escompte

- Mortalité

- Font normalement référence aux Normes de l’ICA

- La méthode de détermination des taux d’escompte est basée sur la « valeur au marché »

- Tables de mortalité sont développées par l’ICA

Normes comptables fournissent des directives pour les évaluations de comptabilité (diapositive 7)

- Suppose que le régime existera toujours

- Les hypothèses sont les plus probables, sans marge, déterminées par la direction

- La méthode de détermination du taux d’escompte est prescrite par les normes comptables

- Les normes comptables du secteur public (PS 3250) sont différentes des normes du secteur privé à la valeur du marché (IFRS)

Différences entre les évaluations de capitalisation et de comptabilité pour les Régimes de retraite du secteur public fédéral (diapositive 8)

Capitalisation

- En accord avec la politique de financement, les hypothèses sont les plus probables, sans marge, déterminées par l’Actuaire en chef

- Taux d’actualisation:

- Pré avril 2000 : Basé sur les rendements attendus des obligations à long terme du gouvernement du Canada

- Post mars 2000 : Rendement attendu des actifs du régime

- Les hypothèses actuarielles sont revues à chaque évaluation actuarielle

- En accord aves les Normes de pratique de l’ICA, l’Actuaire en chef doit certifié que les hypothèses sont appropriés pour l’objectif de l’évaluation

Comptabilité

- Les hypothèses sont les plus probables, sans marge, déterminées par le gouvernement

- Taux d’actualisation :

- Pré avril 2000 : Basé sur les rendements des obligations à coupon zéro du gouvernement du Canada à la date d’évaluation

- Post mars 2000 : Rendement attendu des actifs du régime

Rapport actuariel - Régimes de retraite des Forces Canadiennes Force Régulière et Force de Réserve au 31 mars 2019

Hypothèses économiques basées sur la meilleure estimation (diapositive 10)

Toutes les hypotheses sont sélectes et ultimesNote de bas de page 2

| 31 mars 2019 | 31 mars 2016 | ||

|---|---|---|---|

| Taux d’inflation prévu | 2,00 % | 2,00 % | |

| Augmentation réelle des gains ouvrant droit à pension | 0,70 % | 0,80 % | |

| Augmentation réelle du MGAA et du MGANote de bas de tableau 1 - * | 1,00 % | 1,10 % | |

| Rendement réel de la Caisse de retraite | 4,00 % | 4,00 % | |

| Rendement réel des Compte de pension de retraite et RCRC | 2,50 % | 2,70 % | |

Notes de bas de tableau 1

|

|||

Positions financières des Régimes de retraite des Forces Canadiennes (diapositive 11)

| Force Régulière | Force de Réserve | |||

|---|---|---|---|---|

| au 31 mars 2019 | au 31 mars 2016 | au 31 mars 2019 | au 31 mars 2016 | |

| Compte de pension de retraite | ||||

| - Solde enregistréNote de bas de tableau 2 - * | 45,6 | 45,7 | ||

| - Passif actuariel | 48,1 | 47,4 | ||

| - Exécdent / (InsuffisanceNote de bas de tableau 2 - **) actuariel(le) | (2,5) | (1,7) | ||

| Caisse de retraite | ||||

| - Valeur actuarielle de l’actif | 31,6 | 22,5 | 0,5 | 0,5 |

| - Passif actuariel | 31,0 | 24,1 | 0,7 | 0,6 |

| - Surplus / (DéficitNote de bas de tableau 2 - ***) actuariel | 06 | (1,6) | (0,2) | (0,1) |

| Ratio de financement | 102 % | 94 % | 76 % | 91 % |

| Coût de service courant (Pourcentage de la rémunération admissible) |

27,70 % | 25,86 % | 18,71 % | 17,48 % |

Notes de bas de tableau 2

|

||||

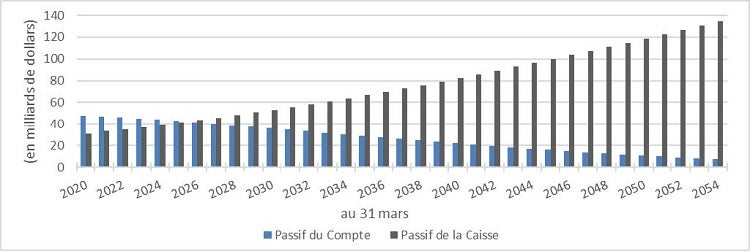

Évolution des passifs du Compte et de la Caisse au fil du temps – Force Régulière (diapositive 12)

Description du graphique

Graphique à barres qui présente l'évolution des passifs du Compte de pension de retraite et de la Caisse de retraite au fil du temps. L'axe des Y représente le passif prévu du Compte et de la Caisse de retraite en milliard de dollars. L'axe des X représente les années, débutant le 31 mars 2020 et se terminant le 31 mars 2054.

Au 31 mars 2020, le passif du Compte était d'environ 48 milliards de dollars et le passif de la Caisse était d'environ 31 milliards de dollars. Il est prévu que le passif du Compte diminuera graduellement et que le passif de la Caisse augmentera graduellement au fil du temps. Il est ainsi prévu qu'en 2026 le passif de la Caisse, estimé à 44 milliards de dollars, excédera le passif du Compte estimé à 42 milliards de dollars.

De 2026 à 2054, le passif du Compte continuera de diminuer graduellement en moyenne de 1,2 milliards de dollars par année pour atteindre 7 milliards de dollars en 2054. Le passif de la Caisse continuera d'augmenter graduellement en moyenne de 3,2 milliard de dollars par année pour atteindre 135 milliards de dollars en 2054.

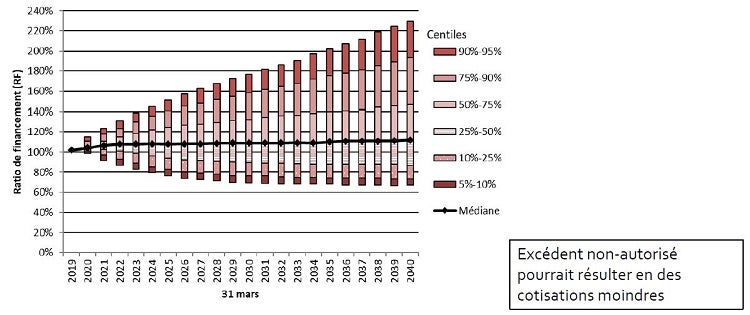

Évantail des ratios de financement – Force régulière service post 2000 Description de la figure sur la page suivante (diapositive 13)

- La figure illustre l’éventail des ratios de financement valeur actuarielle des actifs sur le passif

- Les passifs sont basés sur les hypothèses les plus probables

- Les rendements sur les actifs sont modélisés en utilisant des distributions de rendement

- Une évaluation actuarielle est faite à tout les 3 ans

- Les déficits sont financés par des cotisations additionnelles du gouvernement

- Les excédents non autorisés résultent en des congés de cotisation partiels ou totaux de la part du gouvernement

- Résultera en des cotisations moindres

- Pourcentiles des ratios de financement

- La médiane espérée des ratios de financement demeure relativement stable (102 % 109 %) pour la période de projection

- Les pourcentiles montrent la distribution des ratios de financement pour une année de projection donnée

- À mesure que la période de projection augmente, la dispersion des ratios de financement augmente aussi

Évantail des ratios de financement – Force régulière service post 2000 (diapositive 14)

Description du graphique

Graphique à barres présentant l'éventail des ratios de financement du portefeuille de meilleure estimation au fil du temps. L'axe gauche des Y représente le ratio de financement. L'axe des X représente les années, débutant le 31 mars 2019 et terminant le 31 mars 2040.

La Caisse de retraite était pleinement financée (ratio de financement de 102 %) au 31 mars 2019. La médiane du ratio de financement prévu est relativement stable (entre 102 % et 112 %) durant la période de projection. Il est prévu que le ratio de financement variera entre 99 % (5e centile) et 115 % (95e centile) avec une médiane de 104 % au 31 mars 2020, entre 69 % (5e centile) et 177 % (95e centile) avec une médiane de 109 % au 31 mars 2030 et entre 67 % (5e centile) et 229 % (95e centile) avec une médiane de 112 % au 31 mars 2040.

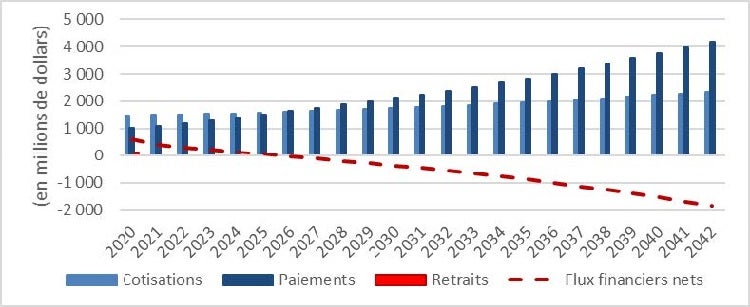

Évolution des flux de trésorerie de la Caisse au fil du temps (diapositive 15)

Description du graphique

Graphique à barres qui présente l'évolution des flux financiers de la Caisse de retraite au fil du temps. L'axe des Y représente, en millions de dollars, les cotisations, les paiements et les flux financiers nets prévus qui en résultent. L'axe des X représente les années de régime débutant en 2020 et se terminant en 2042.

Durant l'année du régime 2020, les cotisations à la Caisse de retraite devraient atteindre 1 497 millions de dollars, tandis que les paiements et paiements spéciaux devraient atteindre 1 048 et 145 millions de dollars respectivement, pour ainsi avoir des flux financiers nets prévus de 600 millions de dollars. Il est prévu que les cotisations et les paiements augmenteront au fil du temps, cependant les paiements devraient augmenter plus rapidement que les cotisations. Il est prévu que les cotisations seront plus élevées que les paiements jusqu'à l'année du régime 2025. En 2026, les paiements prévus de 1 649 millions de dollars excéderont les cotisations prévues de 1 608 millions de dollars pour ainsi avoir des flux financiers nets négatifs de 41 millions de dollars. À partir de 2026, il est prévu que la Caisse de retraite aura des flux financiers nets négatifs. Pour l'année du régime 2042, les cotisations à la Caisse de retraite devraient atteindre environ 2 343 millions de dollars, tandis que les paiements devraient atteindre 4 174 millions de dollars pour ainsi avoir des flux financiers nets négatifs de 1 831 millions de dollars.

Conclusion (diapositive 16)

La difference majeure entre les régimes de retraite des secteurs privé et public federal est que les évaluations de solvabilité ne sont pas requises

Les évaluations actuarielles statutaires et comptables sont utilisées à des fins différentes et réalisées sur des bases différentes

- Exigences de financement vs présentation de l’information financière

Il y a actuellement un surplus dans le Régime des Forces Canadiennes Force Régulière

Le régime devient de plus en plus mature

MERCI! (diapositive 17)

ANNEXES (diapositive 18)

Évaluations de solvabilité (diapositive 19)

- Hypothèses prescrites par le législateur

- La méthode de détermination du taux d’escompte est prescrite par les normes de pratiques de l’Institut canadien des actuaires

- Les législateurs remplacent les exigences de financement de solvabilité par une base de capitalisation améliorée

- Québec – 2016

- Ontario – 2018 (seuil de 85 %)

- Colombie-Britannique – 2019 (seuil de 85

- Manitoba – 2020 (seuil de 85

- Les municipalités et autres employeurs du secteur public ne sont pas sujets aux mêmes risques que le secteur privé

- Plus bas risque d’insolvabilité

- Plusieurs employeurs du secteur privé ont été exemptés des exigences de solvabilité depuis plusieurs années

- Les Régimes de retraite du secteur public fédéral ne sont pas tenus d’effectuer des évaluations de solvabilité

Financement – Régimes de retraite du secteur public fédéral (diapositive 20)

- Régie par la Loi sur les rapports relatifs aux pensions publiques et la Politique de financement pour les régimes de retraite du secteur public

- Cotisations de service courant

- Les cotisations des membres ne doit pas excéder 50% du coût de service courant total

- Les taux de cotisation des membres du Régime de retraite de la function publique sont établis par le Conseil du Trésor sur recommendation du Président du Conseil du Trésor

- Pour le Régime de retraite des Forces Canadiennes – Force Régulière et le Régime de la Gendarmerie Royale du Canada, les taux de cotisation sont établis par le Conseil du Trésor sur la recommendation conjointe du Président du Conseil du Trésor et les ministères de la Défense nationale et de la Sécurité publique et de la Protection civile, respectivement

- Les taux de cotisation sont basés sur les conseils actuariels fournis par l’Actuaire en chef

Financement – Régimes de retraite du secteur public fédéral (diapositive 21)

- Paiements de déficit

- Le calendrier et le montant des paiements spéciaux effectués par le gouvernement sont déterminés par le président du Conseil du TrésorNote de bas de page 3

- La pratique normale consiste à amortir un déficit en paiements spéciaux annuels égaux sur 15 ans

- Excédent non-autorisé est atteint lorsque les actifs égalent 125 % du passifNote de bas de page 4

- Les cotisations de l’employeur doivent cesser et les cotisations des employé peuvent être réduites

Notes de bas de page

- Note de bas de page 1

-

Inclut aussi les régimes de retraite des sociétés de la couronne fédérale et du secteur public des provinces

- Note de bas de page 2

-

Les hypothèses initiales dans la période sélecte reflète les conditions actuelles du marché et transitionnent aux hypothèese à long terme ultimes

- Note de bas de page 3

-

Un deficit du Régime de retraite de la Force de réserve des Forces canadiennes est amorti en effectuant des paiements spéciaux égaux annuels sur une période de 15 ans, conformément au Règlement sur le régime de pension de la force de réserve

- Note de bas de page 4

-

À l’exception du Régime de retraite de la Force de réserve des Forces canadiennes pour lequel l’excédent non-autorisé est égal à 110 % du passif