Rapport actuariel sur le Programme canadien d’aide financière aux étudiants au 31 juillet 2022

Bureau de l’actuaire en chef

Bureau du surintendant des institutions financières Canada

12e étage, Immeuble Carré Kent

255, rue Albert

Ottawa (Ontario)

K1A 0H2

Courriel : oca-bac@osfi-bsif.gc.ca

Site Web : www.osfi-bsif.gc.ca

© Sa Majesté le Roi du Chef du Canada, 2023

No de cat. IN3-16/27F-PDF

ISSN 2564-1034

23 juin 2023

Jonathan Wallace

Directeur Général, Programme canadien d'aide financière aux étudiants

Emploi et Développement Social Canada

200 rue Montcalm

Immeuble Montcalm, Tour 2 - 1er étage

Gatineau, QC

K1A 0J9

Jonathan Wallace,

Conformément au plan des activités de 2023-2024 à 2025-2026, j’ai le plaisir de vous soumettre le rapport actuariel sur le Programme canadien d’aide financière aux étudiants au 31 juillet 2022. Ce rapport est préparé pour appuyer les exigences comptables et les besoins de vos partenaires entre les rapports prévus par la loi.

Veuillez agréer l’assurance de ma considération distinguée,

Laurence Frappier, FICA, FSA

Directrice générale

Bureau de l'actuaire en chef

Table des matières

Liste des tableaux

- Tableau 1 Hypothèses démographiques

- Tableau 2 Hypothèses économiques

- Tableau 3 Hypothèses de paiements anticipés et de taux de défaut net

- Tableau 4 Taux de provision

- Tableau 5 Nouvelles bourses émises

- Tableau 6 Nouveaux prêts émis

- Tableau 7 Population et étudiants au niveau postsecondaire

- Tableau 8 Bénéficiaires d'un prêt et/ou d'une bourse

- Tableau 9 Besoins moyens des étudiants (en dollars)

- Tableau 10 Montant moyen des prêts

- Tableau 11 Portefeuille de prêts directs (en millions de dollars)

- Tableau 12 Prêts en défaut (en millions de dollars)

- Tableau 13 Intérêt sur les prêts en défaut (en millions de dollars)

- Tableau 14 Portefeuille de prêts garantis et à risques partagés (en millions de dollars)

- Tableau 15 Maximum estimée du montant total des prêts en cours (en millions de dollars)

- Tableau 16 Provision pour le Programme d'aide au remboursement – principal (en millions de dollars)

- Tableau 17 Provision pour mauvaises créances – principal (en millions de dollars)

- Tableau 18 Provision pour mauvaises créances – intérêt (en millions de dollars)

- Tableau 19 Résumé des dépenses (en millions de dollars)

- Tableau 20 Dépenses liées aux étudiants (en millions de dollars)

- Tableau 21 Dettes pour passif du gouvernement (en millions de dollars)

- Tableau 22 Revenus totaux (en millions de dollars)

- Tableau 23 Coût annuel net du Programme (en millions de dollars)

- Tableau 24 Prêts directs émis (en millions de dollars) et nombre d'étudiants

- Tableau 25 Prêts directs consolidés (en millions de dollars)

- Tableau 26 Portefeuille de défauts, prêts directs - principal (en millions de dollars)

- Tableau 27 Programme d'aide au remboursement - paiements de principal (en millions de dollars)

- Tableau 28 Programme d'aide au remboursement - paiements d'intérêts (en millions de dollars)

- Tableau 29 Hypothèses démographiques

- Tableau 30 Hypothèses relatives à la population active (en pourcentage)

- Tableau 31 Taux d'inscription aux études postsecondaires à temps plein par statut d'activité (en pourcentage)

- Tableau 32 Hypothèse sur l'inflation (en pourcentage)

- Tableau 33 Hypothèse d'augmentation des salaires réels (en pourcentage)

- Tableau 34 Coûts d'emprunt (en pourcentage)

- Tableau 35 Augmentation à court terme des frais de scolarité (en pourcentage)

- Tableau 36 Hypothèse d'augmentation des frais de scolarité (en pourcentage)

- Tableau 37 Ajustements des paiements normaux

- Tableau 38 Dépenses administrative (en millions de dollars)

- Tableau 39 Taux d'utilisation du PAR (volet 1)

- Tableau 40 Taux d'utilisation du PAR (volet 2)

- Tableau 41 Taux d'utilisation du PAR (I)

- Tableau 42 Autres hypothèses du PAR

- Tableau 43 Ajustements à court terme des hypothèses de défaut

- Tableau 44 Taux de provision pour mauvaises créances – intérêt(1)

- Tableau 45 Nombre d'étudiants recevant une bourse par type d'institution (en milliers)

- Tableau 46 Bourses déboursées par type d'institution (en millions de dollars)

- Tableau 47 Nombre d'étudiants recevant un prêt par type d'institution (en milliers)

- Tableau 48 Prêts émis par type d'institution (en millions de dollars)

Listes des graphiques

- Graphique 1 Formule pour les bourses émis

- Graphique 2 Formule pour les prêts émis

- Graphique 3 Évolution des prêts émis dans le cadre du PCAFE

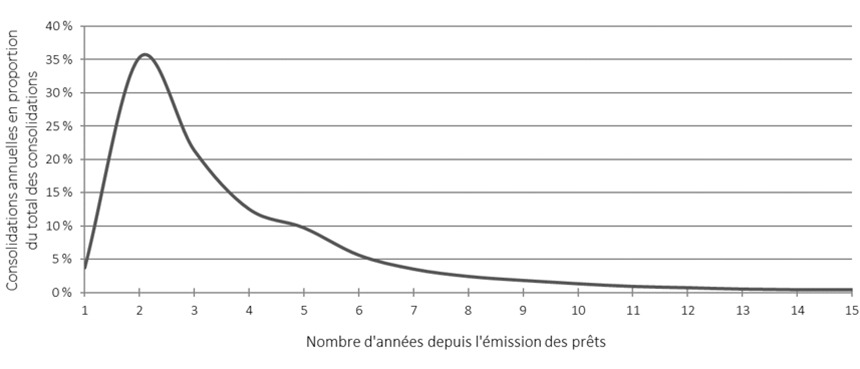

- Graphique 4 Répartition des consolidations sur 15 ans

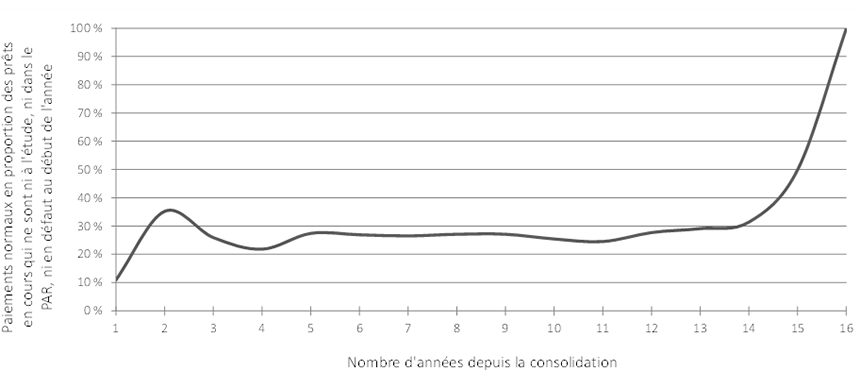

- Graphique 5 Paiements normaux sur 16 ans

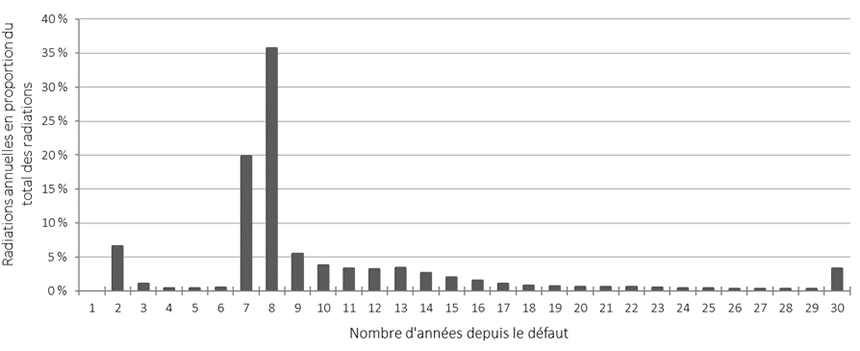

- Graphique 6 Répartition des prêts irrécouvrables sur 30 ans

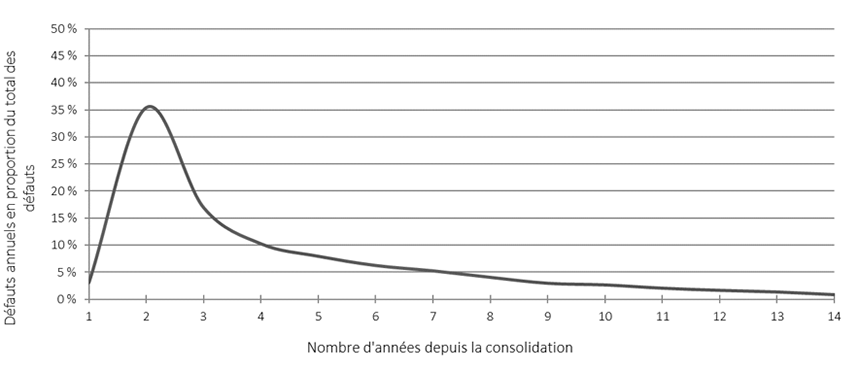

- Graphique 7 Répartition des défauts de paiement sur 14 ans

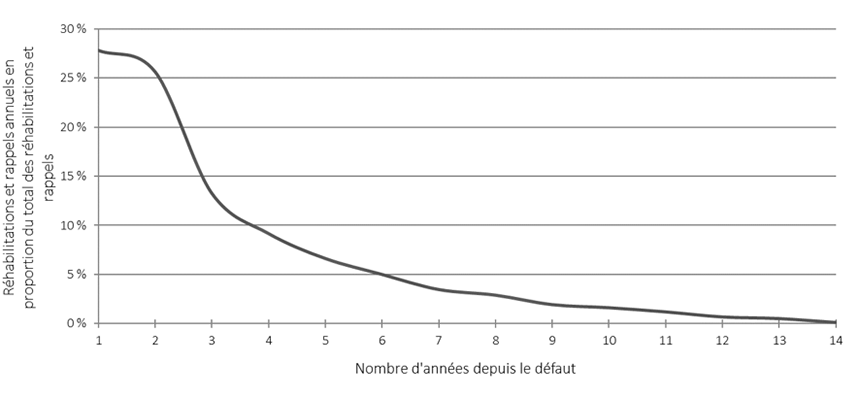

- Graphique 8 Répartition des réhabilitations et rappels sur 14 ans

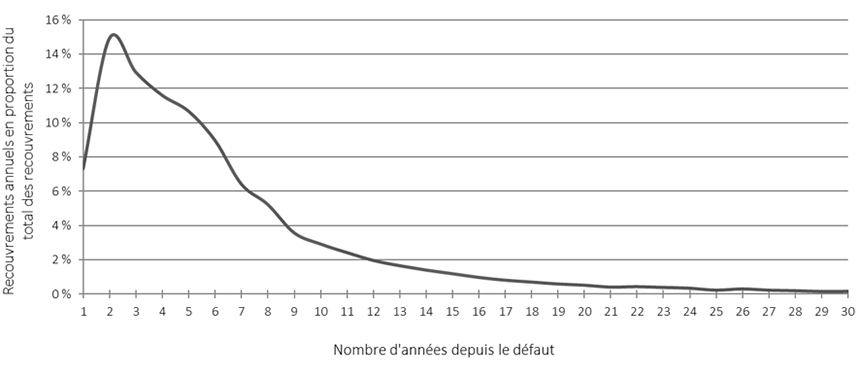

- Graphique 9 Répartition des recouvrements sur 30 ans

1 Faits saillants du rapport

| Faits saillants | Observations principales | Rapport actuel | Rapport précédent |

|---|---|---|---|

| Bourses émises | Déboursement en 2022-2023 | 3 408 M$ | 3 386 M$ |

| Fin de la période de projection Note de bas de tableau A -1 | 1 793 M$ | 1 972 M$ | |

| Prêts émis | Déboursement en 2022-2023 | 3 015 M$ | 2 872 M$ |

| Fin de la période de projection | 5 478 M$ | 5 600 M$ | |

| Portefeuille de prêts directs | Solde au 31 juillet 2023 | 23,2 G$ | 22,5 G$ |

| Solde à la fin de la période de projection | 37,1 G$ | 39,0 G$ | |

| Année de prêt au cours de laquelle la limite de 34 G$ devrait être atteinte | 2034-2035 | 2035-2036 | |

| Programme d’aide au remboursement | Provision – principal au 31 juillet 2023 | 2 075 M$ | 2 334 M$ |

| Défauts (mauvaises créances) |

Taux de défaut net à long terme | 6,9 % | 8,1 % |

| Provision – principal au 31 juillet 2023 | 2 659 M$ | 3 074 M$ | |

| Provision – intérêt au 31 juillet 2023 | 129 M$ | 171 M$ | |

| Coût net | En 2022-2023 | 4,8 G$ | 5,6 G$ |

| Fin de la période de projection | 5,1 G$ | 4,8 G$ | |

| Proportion des bourses en 2022-2023 | 70 % | 60 % | |

| Provision pour les Comptes publics | néant | 31 mars 2023 | 31 mars 2022 |

| PAR – principal | 2 007 M$ | 1 768 M$ | |

| Défauts – principal | 2 652 M$ | 3 037 M$ | |

| Défauts – intérêt | 139 M$ | 209 M$ | |

|

Notes de bas de tableau A

|

|||

Glossaire

- Provision

- Le montant qui est mis de côté en prévision d'un coût qui sera encouru à une date future. Dans ce rapport, il y a une provision pour couvrir le coût futur des étudiants bénéficiant du PAR, et deux provisions (principal et intérêt) pour couvrir le risque de défauts futurs. Chaque provision est déterminée au 31 juillet.

- Provision pour les Comptes publics

- Provision basée sur les dispositions du programme au 31 mars.

- Taux de provision

- Provision divisée par le solde du portefeuille correspondant.

2 Introduction

Depuis le 1er août 2000, le Programme canadien d’aide financière aux étudiants (PCAFE) est directement financé par le gouvernement et le Bureau de l’actuaire en chef a le mandat de procéder à une analyse actuarielle du programme.

2.1 But

L’article 19.1 de la Loi fédérale sur l'aide financière aux étudiants précise le mandat confié à l’actuaire en chef, soit de préparer un rapport portant sur l’aide financière octroyée en vertu de cette loi au moins à tous les trois ans. Un tel rapport actuariel a été préparé au 31 juillet 2020 et a été déposé devant le Parlement le 7 décembre 2021. Le prochain rapport triennal sera préparé au 31 juillet 2023 et devrait être déposé au Parlement en 2024.

Le présent rapport actuariel, préparé au 31 juillet 2022, appuie les obligations comptables et les analyses de politique d'Emploi et Développement social Canada (EDSC). Il offre également un support aux partenaires d’EDSC, le Bureau du vérificateur général du Canada, le Secrétariat du Conseil du Trésor et le ministère des Finances.

2.2 Portée du rapport

Le rapport inclut une projection des coûts et des revenus du programme PCAFE pour une période de 25 ans (jusqu’à l’année de prêt 2046‑2047) et fournit les estimations suivantes :

- le nombre d’étudiants qui reçoivent une bourse ou un prêt du PCAFE;

- le montant des nouvelles bourses ou nouveaux prêts émis;

- le portefeuille de prêts en cours d’études, en cours de remboursement et en défaut;

- les provisions pour le régime de prêts directs en vigueur depuis août 2000; et

- les revenus et dépenses ainsi que le coût net qui en découle.

Le présent rapport d’évaluation repose sur les dispositions du programme décrites à l’annexe A.

Les annexes B et C présentent des renseignements concernant les données, les hypothèses et les méthodologies. L’annexe D présente les nouveaux prêts et bourses accordés par type d'établissement et l'annexe E fournit des informations sur les prêts assortis de conditions avantageuses.

2.3 Modifications récentes du programme

Cette section résume les modifications récentes qui ont été mises en œuvre au cours de l'année de prêt prenant fin le 31 juillet 2022 ou qui le seront dans les années à venir. Sauf indication contraire, les mesures sont considérées dans les projections de ce rapport.

| Date de mise en œuvre | Description | Source |

|---|---|---|

| 1er août 2021 | Permettre l’utilisation du revenu de l’année courante plutôt que celui de l’année précédente pour déterminer l’admissibilité aux bourses (dans le cadre d'un projet pilote de trois ans mis en place en 2018-2019 et devenu permanent). | Budget de 2021 / Approuvé |

| 1er août 2022 | Étendre le soutien aux personnes handicapées pour les emprunteurs dont l'incapacité est persistante ou prolongée, mais pas nécessairement permanente. | Budget de 2021 / Approuvé |

| 1er novembre 2022 | Améliorer l’admissibilité au PAR en augmentant les seuils de revenu et en réduisant le plafond des paiements mensuels abordables. | Budget de 2021 / Approuvé |

| 1er avril 2023 | Éliminer en permanence les intérêts sur les prêts d'études canadiens. | Énoncé économique de l'automne de 2022 / Approuvé |

| 2023-2024 (prévu) | Augmenter de 50 % le montant maximal des prêts pouvant être dispensés pour les médecins et les infirmiers qualifiés travaillant dans des collectivités rurales ou éloignées mal desservies. | Budget de 2022 / Sous réserve d’approbation réglementaire |

| 2024-2025 (prévu) | Étendre à un plus grand nombre de communautés rurales la portée de la dispense de remboursement du prêt d'études canadien pour les médecins et les infirmiers qualifiés. | Budget de 2023 / Sous réserve d’approbation réglementaire |

| À déterminer | Élargir la liste des professionnels pouvant bénéficier d’une remise de prêt lorsqu’ils travaillent dans des collectivités rurales ou éloignées mal desservies. | Budget de 2022 / Pas considéré dans ce rapport, les détails n’étant pas finalisés |

| Date de début/fin | Description | Source |

|---|---|---|

| 1er avril 2021 au 31 mars 2022 | Dispense d’intérêts sur les prêts d’études. | Bill C-14 / Approuvé |

| 1er août 2021 au 31 juillet 2023 |

Doubler le montant des bourses canadiennes suivantes :

|

Budget de 2021 / Approuvé |

| Prolonger le complément de 200 $ par mois des bourses d’études canadiennes à temps plein pour les apprenants adultes qui ont quitté l’école secondaire depuis plus de 10 ans (prolongation du projet pilote de trois ans mis en place en 2018-2019). | Budget de 2021 / Approuvé | |

| 1er avril 2022 au 31 mars 2023 | Prolonger la dispense d’intérêts sur les prêts d’études. | Budget de 2021 / Approuvé |

| 1er août 2023 au 31 juillet 2024 (prévu) |

Augmentation de 40 % (par rapport à l’année de prêt 2019-2020) du montant des bourses canadiennes suivantes :

|

Budget de 2023 / Sous réserve d’approbation réglementaire |

| Augmenter la limite hebdomadaire de prêt de 210 $ à 300 $. | Budget de 2023 / Sous réserve d’approbation réglementaire | |

| Renoncer à l’obligation pour les étudiants adultes, âgés de 22 ans ou plus, de subir un examen de crédit afin d’être admissibles pour la première fois à des bourses ou des prêts d'études fédéraux. | Budget de 2023 / Sous réserve d’approbation réglementaire |

3 Hypothèses principales

Plusieurs hypothèses sont nécessaires pour projeter les coûts à long terme du PCAFE. Toutes les hypothèses utilisées dans ce rapport sont dites « basées sur la meilleure estimation » et n’incluent aucune marge pour écarts défavorables. Les hypothèses utilisées dans le rapport précédent ont été révisées pour tenir compte de l’expérience récente.

Les Tableau 1, Tableau 2 et Tableau 3 présentent un résumé des principales hypothèses utilisées dans ce rapport pour l'année de prêt suivant la date d'évaluation du rapport et la dernière année de prêt de la période de projection, par rapport à celles utilisées dans le rapport précédent. Une description complète des hypothèses est fournie à l'annexe C.

| Hypothèses | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| 2022-2023 | 2046-2047 | 2021-2022 | 2045-2046 | |

| Population de référence | 31e RPC | 31e RPC | 30e RPC | 30e RPC |

| Taux d'inscription (15 à 64 ans) | 6,6 % | 6,9 % | 6,8 % | 6,9 % |

| Taux de participation pour un prêt | 43,7 % | 50,0 % | 42,3 % | 52,2 % |

| Hypothèses | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| 2022-2023 | 2046-2047 | 2021-2022 | 2045-2046 | |

| Inflation | 5,6 % | 2,0 % | 4,6 % | 2,0 % |

| Augmentation réelle des salaires | -1,1 % | 0,9 % | 0,7 % | 1,0 % |

| Coût d'emprunt (gouvernement) | 3,0 % | 3,7 % | 2,1 % | 3,7 % |

| Coût d'emprunt (étudiants) | 0,0 % | 0,0 % | 0,0 % | 4,3 % |

| Augmentation des frais de scolarité | 3,5 % | 3,8 % | 1,9 % | 3,8 % |

| Hypothèses | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| 2022-2023 | 2046-2047 | 2021-2022 | 2045-2046 | |

| Paiements anticipés | 12,5 % | 15,0 % | 15,0 % | 17,5 % |

| Taux de défaut netNote de bas de tableau 3 - 1 | 6,7 % | 6,9 % | 7,9 % | 8,1 % |

|

Notes de bas de tableau 3

|

||||

Le Tableau 4 présente un résumé des taux de provision au 31 juillet de l’année suivant la date d’évaluation du rapport et les taux de provision ultimes utilisés dans ce rapport par rapport à ceux utilisés dans le rapport précédent. Une description complète des taux de provision est fournie à l'annexe C. En outre, les taux de provision au 31 juillet 2023 sont utilisés pour déterminer la provision pour les Comptes publics, comme indiqué à la section 4.3.

| Portefeuilles | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| Au 31 juillet 2023 | Ultime | Au 31 juillet 2022 | Ultime | |

| En cours d'études | 6,9 % | 6,7 % | 7,2 % | 7,2 % |

| En cours de remboursement (net des prêts du PAR) | 1,9 % | 2,3 % | 1,8 % | 2,0 % |

| PAR (tous volets confondus) | 36,2 % | 29,5 % | 45,3 % Note de bas de tableau 4 - 1 | 32,5 % |

| Portefeuilles | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| Au 31 juillet 2023 | Ultime | Au 31 juillet 2022 | Ultime | |

| En cours d'études | 5,9 % | 5,9 % | 6,7 % | 6,7 % |

| En cours de remboursement | 3,5 % | 4,2 % | 4,8 % | 4,7 % |

| En défaut | 69,5 % | 68,4 % | 77,0 % | 78,1 % |

| Portefeuilles | Rapport actuel | Rapport précédent | ||

|---|---|---|---|---|

| Au 31 juillet 2023 | Ultime | Au 31 juillet 2022 | Ultime | |

| En défaut | 60,3 % | s.o. | 72,3 % | 70,1 % |

Notes de bas de tableau 4

- Note de bas de tableau 4 - 1

-

Le taux de provision plus élevé était principalement dû au nombre plus faible d'utilisateurs du PAR au cours de l'année de prêt et devait être temporaire.

4 Projections

Cette section présente les projections des différentes composantes du PCAFE nécessaires pour déterminer les projections du coût net total. Tout d'abord, le montant total des nouveaux prêts et bourses émis est projeté. Ensuite, les portefeuilles pour les trois types de régimes (régimes de prêts garantis, de prêts à risques partagés et de prêts directs) sont projetés et les sous-portefeuilles pour le régime de prêts directs sont utilisés pour déterminer la projection des provisions sous le même régime. Enfin, les dépenses totales et les revenus totaux sont projetées séparément pour déterminer les coûts nets totaux qui en résultent. Toutes les étapes de ces projections sont présentées dans cette section.

4.1 Total des nouvelles bourses et nouveaux prêts

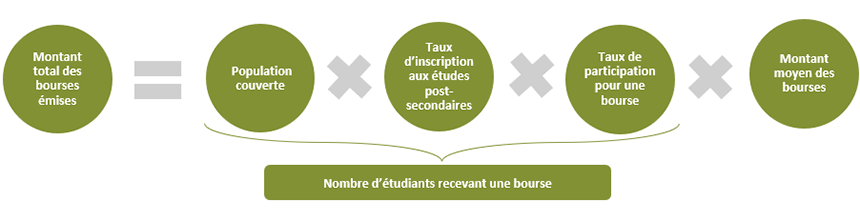

La projection du montant total des nouvelles bourses émises dans le cadre PCAFE dépend de nombreux facteurs, comme l'illustre la formule suivante :

Graphique 1 Formule pour les bourses émises

Graphique 1 - Version texte

Montant total des bourses émises = Nombre d’étudiants recevant une bourse × Montant moyen des bourses

Nombre d’étudiants recevant une bourse = Population couverte × Taux d'inscription aux études post-secondaires × Taux de participation pour une bourse

Le Tableau 5 présente la projection des nouvelles bourses émises. Cette projection du montant des nouvelles bourses émises, ainsi que la projection des étudiants qui y est associée, est ventilée par type d'établissement à l'annexe D.

| Année de prêt | Population couverte (15 à 64 ans) (en milliers) (1) |

Taux d’inscription (%) (2) |

Taux de participation pour une bourse (%) (3) |

Étudiants au PCAFE recevant une bourse (en milliers) (4) = (1) * (2) * (3) |

Bourse moyenne |

Nouvelles bourses émises (millions de dollars) (4) * (5) |

|---|---|---|---|---|---|---|

| 2021-2022 | 18 621 | 6,8 | 42,7 | 544 | 5 985 | 3 256 |

| 2022-2023 | 18 796 | 6,6 | 44,4 | 549 | 6 202 | 3 408 |

| 2023-2024 | 18 981 | 6,7 | 44,6 | 567 | 4 194 | 2 377 |

| 2024-2025 | 19 141 | 6,8 | 45,0 | 587 | 2 995 | 1 758 |

| 2025-2026 | 19 274 | 6,9 | 45,0 | 601 | 3 002 | 1 805 |

| 2026-2027 | 19 379 | 6,9 | 44,6 | 601 | 3 006 | 1 806 |

| 2027-2028 | 19 480 | 7,0 | 44,2 | 601 | 3 010 | 1 809 |

| 2028-2029 | 19 565 | 7,0 | 43,8 | 600 | 3 019 | 1 810 |

| 2029-2030 | 19 644 | 7,0 | 43,4 | 597 | 3 025 | 1 807 |

| 2030-2031 | 19 731 | 7,0 | 43,0 | 595 | 3 033 | 1 803 |

| 2031-2032 | 19 834 | 7,0 | 42,6 | 591 | 3 044 | 1 798 |

| 2032-2033 | 19 957 | 7,0 | 42,1 | 586 | 3 058 | 1 791 |

| 2033-2034 | 20 079 | 6,9 | 41,6 | 578 | 3 079 | 1 781 |

| 2034-2035 | 20 195 | 6,9 | 41,1 | 571 | 3 101 | 1 769 |

| 2035-2036 | 20 303 | 6,8 | 40,5 | 562 | 3 125 | 1 756 |

| 2036-2037 | 20 405 | 6,8 | 39,9 | 554 | 3 153 | 1 747 |

| 2037-2038 | 20 545 | 6,8 | 39,4 | 550 | 3 174 | 1 744 |

| 2038-2039 | 20 700 | 6,8 | 39,0 | 547 | 3 186 | 1 743 |

| 2039-2040 | 20 863 | 6,8 | 38,6 | 545 | 3 197 | 1 742 |

| 2040-2041 | 21 027 | 6,8 | 38,2 | 543 | 3 210 | 1 741 |

| 2041-2042 | 21 195 | 6,7 | 37,8 | 540 | 3 223 | 1 741 |

| 2042-2043 | 21 369 | 6,7 | 37,4 | 539 | 3 239 | 1 746 |

| 2043-2044 | 21 545 | 6,8 | 37,0 | 540 | 3 251 | 1 755 |

| 2044-2045 | 21 715 | 6,8 | 36,6 | 541 | 3 262 | 1 766 |

| 2045-2046 | 21 876 | 6,8 | 36,3 | 543 | 3 272 | 1 778 |

| 2046-2047 | 22 026 | 6,9 | 35,9 | 546 | 3 282 | 1 793 |

Le montant moyen des bourses est plus élevé au cours des trois premières années de prêt en raison de l'augmentation temporaire du montant maximum des bourses. Le nombre d'emprunteurs recevant une bourse devrait diminuer légèrement au cours de la période de projection, car moins d'étudiants deviennent éligibles, comme décrit à l'annexe C.

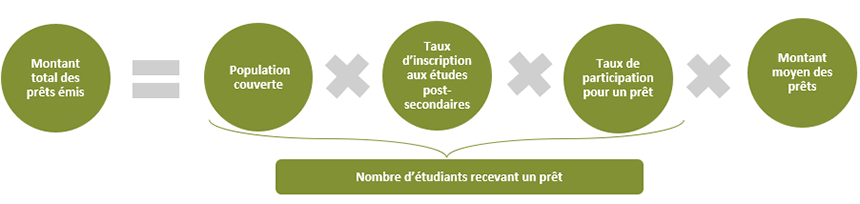

La formule suivante est utilisée pour la projection du montant total des nouveaux prêts émis dans le cadre du PCAFE :

Graphique 2 Formule pour les prêts émis

Graphique 2 - Version texte

Montant total des prêts émis = Nombre d’étudiants recevant un prêt × Montant moyen des prêts

Nombre d’étudiants recevant un prêt = Population couverte × Taux d'inscription aux études post-secondaires × Taux de participation pour un prêt

Le Tableau 6 présente la projection des nouveaux prêts émis. Cette projection du montant des nouveaux prêts émis, ainsi que la projection des étudiants qui y est associée, est ventilée par type d'établissement à l'annexe D.

| Année de prêt | Population couverte (15 à 64 ans) (en milliers) (1) |

Taux d’inscription (%) (2) |

Taux de participation pour un prêt (%) (3) |

Étudiants au PCAFE recevant un prêt (en milliers) (4) = (1) * (2) * (3) |

Prêt moyen ($) (5) |

Nouveaux prêts émis (millions de dollars) (4) * (5) |

|---|---|---|---|---|---|---|

| 2021-2022 | 18 621 | 6,8 | 43,8 | 558 | 5 266 | 2 940 |

| 2022-2023 | 18 796 | 6,6 | 43,7 | 541 | 5 576 | 3 015 |

| 2023-2024 | 18 981 | 6,7 | 46,8 | 595 | 7 289 | 4 334 |

| 2024-2025 | 19 141 | 6,8 | 50,0 | 652 | 6 312 | 4 119 |

| 2025-2026 | 19 274 | 6,9 | 50,3 | 671 | 6 419 | 4 308 |

| 2026-2027 | 19 379 | 6,9 | 50,2 | 675 | 6 517 | 4 403 |

| 2027-2028 | 19 480 | 7,0 | 50,1 | 681 | 6 610 | 4 501 |

| 2028-2029 | 19 565 | 7,0 | 50,0 | 686 | 6 679 | 4 579 |

| 2029-2030 | 19 644 | 7,0 | 50,0 | 689 | 6 741 | 4 643 |

| 2030-2031 | 19 731 | 7,0 | 50,0 | 691 | 6 798 | 4 700 |

| 2031-2032 | 19 834 | 7,0 | 50,0 | 694 | 6 850 | 4 751 |

| 2032-2033 | 19 957 | 7,0 | 50,0 | 695 | 6 894 | 4 794 |

| 2033-2034 | 20 079 | 6,9 | 50,0 | 696 | 6 933 | 4 824 |

| 2034-2035 | 20 195 | 6,9 | 50,1 | 695 | 6 969 | 4 847 |

| 2035-2036 | 20 303 | 6,8 | 50,1 | 695 | 7 002 | 4 864 |

| 2036-2037 | 20 405 | 6,8 | 50,1 | 696 | 7 032 | 4 891 |

| 2037-2038 | 20 545 | 6,8 | 50,1 | 699 | 7 059 | 4 932 |

| 2038-2039 | 20 700 | 6,8 | 50,1 | 702 | 7 083 | 4 976 |

| 2039-2040 | 20 863 | 6,8 | 50,1 | 707 | 7 105 | 5 020 |

| 2040-2041 | 21 027 | 6,8 | 50,1 | 711 | 7 124 | 5 065 |

| 2041-2042 | 21 195 | 6,7 | 50,1 | 715 | 7 142 | 5 110 |

| 2042-2043 | 21 369 | 6,7 | 50,1 | 722 | 7 157 | 5 169 |

| 2043-2044 | 21 545 | 6,8 | 50,1 | 730 | 7 170 | 5 236 |

| 2044-2045 | 21 715 | 6,8 | 50,1 | 740 | 7 181 | 5 311 |

| 2045-2046 | 21 876 | 6,8 | 50,1 | 750 | 7 191 | 5 391 |

| 2046-2047 | 22 026 | 6,9 | 50,0 | 761 | 7 200 | 5 478 |

Le total des nouveaux prêts émis devrait augmenter de 2 940 millions de dollars en 2021‑2022 à 3 015 millions de dollars en 2022‑2023. En 2046‑2047, les nouveaux prêts émis devraient atteindre 5 478 millions de dollars, ce qui représente une augmentation moyenne de 2,5 %Note de bas de page 1 par année. Cette croissance annuelle moyenne est attribuable à deux facteurs : une progression annuelle moyenne du nombre d’étudiants au PCAFE de 1,2 % et une progression annuelle moyenne du montant moyen des prêts de 1,3 % au cours de la période de projection.

4.1.1 Population

Tout étudiant admissible inscrit dans un établissement postsecondaire désigné (à l'exception des étudiants du Québec, du Nunavut et des Territoires du Nord-Ouest) peut demander un prêt dans le cadre du PCAFE. Les étudiants âgés de 15 à 29 ans représentent le segment le plus important de la population étudiante et sont utilisés par la suite à titre illustratif. Comme le montre le Tableau 7, la population âgée de 15 à 29 ans devrait passer de 5 012 000 en 2021‑2022 à 5 934 000 en 2046‑2047, soit une augmentation de 0,7 % par année.

4.1.2 Inscriptions au niveau postsecondaire

Le Tableau 7 montre l’évolution du nombre d’étudiants admissibles (groupe des 15 à 29 ans, groupe des 30 à 64 ans et au total) inscrits à temps plein dans un établissement postsecondaire pour la population couverte.

| Année de prêt | Population couverte (15 à 29 ans) (en milliers) |

Population couverte (30 à 64 ans) (en milliers) |

Étudiants inscrits à temps plein (15 à 29 ans) (en milliers) |

Étudiants inscrits à temps plein (30 à 64 ans) (en milliers) |

Étudiants inscrits à temps plein (total) (en milliers) |

Augmentation (%) |

|---|---|---|---|---|---|---|

| 2021-2022 | 5 012 | 13 608 | 1 129 | 146 | 1 275 | s.o. |

| 2022-2023 | 5 030 | 13 766 | 1 077 | 159 | 1 237 | -3,0 |

| 2023-2024 | 5 102 | 13 879 | 1 116 | 154 | 1 270 | 2,7 |

| 2024-2025 | 5 160 | 13 981 | 1 152 | 153 | 1 305 | 2,7 |

| 2025-2026 | 5 202 | 14 072 | 1 184 | 152 | 1 336 | 2,4 |

| 2026-2027 | 5 228 | 14 151 | 1 195 | 151 | 1 347 | 0,8 |

| 2027-2028 | 5 262 | 14 218 | 1 210 | 151 | 1 360 | 1,0 |

| 2028-2029 | 5 296 | 14 268 | 1 220 | 150 | 1 370 | 0,7 |

| 2029-2030 | 5 327 | 14 317 | 1 227 | 150 | 1 377 | 0,5 |

| 2030-2031 | 5 354 | 14 376 | 1 232 | 150 | 1 382 | 0,4 |

| 2031-2032 | 5 387 | 14 448 | 1 236 | 150 | 1 387 | 0,3 |

| 2032-2033 | 5 422 | 14 535 | 1 239 | 151 | 1 390 | 0,2 |

| 2033-2034 | 5 455 | 14 624 | 1 239 | 151 | 1 390 | 0,0 |

| 2034-2035 | 5 477 | 14 718 | 1 238 | 152 | 1 389 | -0,1 |

| 2035-2036 | 5 492 | 14 811 | 1 236 | 152 | 1 388 | -0,1 |

| 2036-2037 | 5 498 | 14 907 | 1 236 | 153 | 1 389 | 0,1 |

| 2037-2038 | 5 523 | 15 022 | 1 241 | 154 | 1 396 | 0,4 |

| 2038-2039 | 5 550 | 15 150 | 1 247 | 156 | 1 403 | 0,5 |

| 2039-2040 | 5 583 | 15 280 | 1 254 | 157 | 1 411 | 0,6 |

| 2040-2041 | 5 621 | 15 406 | 1 261 | 158 | 1 419 | 0,6 |

| 2041-2042 | 5 669 | 15 526 | 1 268 | 160 | 1 428 | 0,6 |

| 2042-2043 | 5 719 | 15 650 | 1 280 | 161 | 1 442 | 0,9 |

| 2043-2044 | 5 772 | 15 773 | 1 295 | 163 | 1 458 | 1,1 |

| 2044-2045 | 5 828 | 15 888 | 1 313 | 164 | 1 477 | 1,3 |

| 2045-2046 | 5 882 | 15 994 | 1 332 | 166 | 1 498 | 1,4 |

| 2046-2047 | 5 934 | 16 092 | 1 354 | 167 | 1 521 | 1,5 |

Le nombre total d’étudiants inscrits devrait augmenter, passant de 1 275 000 actuellement à 1 521 000 à la fin de la période de projection. Les étudiants âgés de 15 à 29 ans représentent plus de 85 % du total des inscriptions aux études postsecondaires. Dans l’ensemble, le taux total d’inscription des étudiants âgés de 15 à 29 ans devrait demeurer entre 21 % et 23 % au cours des 25 prochaines années.

4.1.3 Étudiants recevant un prêt ou une bourse

Les étudiants inscrits doivent faire une demande pour bénéficier d’un prêt ou d’une bourse. Le rapport entre le nombre de bénéficiaires d'un prêt ou d'une bourse et le nombre d'étudiants inscrits est appelé le taux de participation. Le Tableau 8 présente l'augmentation du taux de participation, qui passe de 52,5 % en 2021‑2022 à 54,0 % en 2046‑2047. Ceci, combiné à l'augmentation du nombre d'étudiants inscrits à un établissement d'enseignement postsecondaire, se traduit par 151 000 étudiants de plus dans le programme au cours de la période de projection (de 670 000 étudiants en 2021‑2022 à 821 000 en 2046‑2047).

Le nombre d'étudiants au PCAFE recevant un prêt est de 558 000 pour l'année de prêt 2021-2022.

| Année de prêt | Étudiants inscrits à temps plein (en milliers) |

Taux de participation (%) |

Étudiants au PCAFE recevant un prêt et/ou une bourse (en milliers) |

Augmentation (%) |

Étudiants au PCAFE recevant un prêt (en milliers) |

Étudiants au PCAFE recevant une bourse (en milliers) |

|---|---|---|---|---|---|---|

| 2021-2022 | 1 275 | 52,5 | 670 | s.o. | 558 | 544 |

| 2022-2023 | 1 237 | 54,2 | 670 | 0,0 | 541 | 549 |

| 2023-2024 | 1 270 | 54,0 | 685 | 2,3 | 595 | 567 Note de bas de tableau 8 - 1 |

| 2024-2025 | 1 305 | 53,9 | 703 | 2,6 | 652 | 587 Note de bas de tableau 8 - 1 |

| 2025-2026 | 1 336 | 54,1 | 723 | 2,9 | 671 | 601 |

| 2026-2027 | 1 347 | 54,0 | 728 | 0,7 | 675 | 601 |

| 2027-2028 | 1 360 | 53,9 | 734 | 0,8 | 681 | 601 |

| 2028-2029 | 1 370 | 53,9 | 739 | 0,7 | 686 | 600 |

| 2029-2030 | 1 377 | 53,9 | 742 | 0,5 | 689 | 597 |

| 2030-2031 | 1 382 | 53,9 | 745 | 0,4 | 691 | 595 |

| 2031-2032 | 1 387 | 53,9 | 748 | 0,3 | 694 | 591 |

| 2032-2033 | 1 390 | 53,9 | 749 | 0,2 | 695 | 586 |

| 2033-2034 | 1 390 | 53,9 | 750 | 0,1 | 696 | 578 |

| 2034-2035 | 1 389 | 53,9 | 750 | 0,0 | 695 | 571 |

| 2035-2036 | 1 388 | 54,0 | 749 | -0,1 | 695 | 562 |

| 2036-2037 | 1 389 | 54,0 | 750 | 0,1 | 696 | 554 |

| 2037-2038 | 1 396 | 54,0 | 753 | 0,5 | 699 | 550 |

| 2038-2039 | 1 403 | 54,0 | 757 | 0,5 | 702 | 547 |

| 2039-2040 | 1 411 | 54,0 | 762 | 0,6 | 707 | 545 |

| 2040-2041 | 1 419 | 54,0 | 766 | 0,6 | 711 | 543 |

| 2041-2042 | 1 428 | 54,0 | 771 | 0,6 | 715 | 540 |

| 2042-2043 | 1 442 | 54,0 | 779 | 0,9 | 722 | 539 |

| 2043-2044 | 1 458 | 54,0 | 787 | 1,1 | 730 | 540 |

| 2044-2045 | 1 477 | 54,0 | 797 | 1,3 | 740 | 541 |

| 2045-2046 | 1 498 | 54,0 | 808 | 1,4 | 750 | 543 |

| 2046-2047 | 1 521 | 54,0 | 821 | 1,5 | 761 | 546 |

|

Notes de bas de tableau 8

|

||||||

4.1.4 Montant moyen des prêts

Le montant du prêt étudiant dépend des besoins estimés de l'étudiant. Le Tableau 9 résume les principaux éléments du calcul des besoins de l'étudiant. Tous les étudiants qui reçoivent un prêt ou une bourse sont inclus. Le besoin net de l'étudiant dans le Tableau 9 est ensuite déterminé comme un pourcentage du besoin de l'étudiant moins les bourses admissibles.

| Année de prêt | Ressources (1) |

Frais de scolarité (2) |

Autres dépenses (3) |

Total des dépenses (4) = (2) + (3) |

Besoins moyens des étudiants (5) = (4) – (1) |

Bourse moyenne pour calculer les besoins moyens nets (6) |

Besoins moyens nets du PCAFE (7) = (5) * 60 % - (6) |

|---|---|---|---|---|---|---|---|

| 2021-2022 | 3 000 | 8 900 | 13 600 | 22 600 | 19 500 | 4 900 | 6 800 |

| 2022-2023 | 3 100 | 9 300 | 14 400 | 23 700 | 20 600 | 4 800 | 7 500 |

| 2023-2024 | 3 200 | 9 500 | 14 700 | 24 200 | 21 100 | 3 300 | 9 400 |

| 2024-2025 | 3 300 | 10 000 | 15 100 | 25 100 | 21 800 | 2 300 | 10 800 |

| 2025-2026 | 3 300 | 10 500 | 15 400 | 25 900 | 22 600 | 2 300 | 11 200 |

| 2026-2027 | 3 400 | 11 000 | 15 700 | 26 700 | 23 400 | 2 300 | 11 700 |

| 2027-2028 | 3 500 | 11 600 | 16 000 | 27 600 | 24 200 | 2 300 | 12 200 |

| 2028-2029 | 3 600 | 12 000 | 16 300 | 28 400 | 24 800 | 2 200 | 12 600 |

| 2029-2030 | 3 600 | 12 500 | 16 700 | 29 100 | 25 500 | 2 200 | 13 100 |

| 2030-2031 | 3 700 | 13 000 | 17 000 | 30 100 | 26 300 | 2 200 | 13 500 |

| 2031-2032 | 3 800 | 13 500 | 17 300 | 30 900 | 26 900 | 2 200 | 14 000 |

| 2032-2033 | 3 900 | 14 000 | 17 700 | 31 700 | 27 800 | 2 200 | 14 500 |

| 2033-2034 | 4 000 | 14 500 | 18 000 | 32 600 | 28 600 | 2 200 | 15 000 |

| 2034-2035 | 4 100 | 15 100 | 18 400 | 33 600 | 29 500 | 2 100 | 15 500 |

| 2035-2036 | 4 200 | 15 700 | 18 900 | 34 400 | 30 300 | 2 100 | 16 000 |

| 2036-2037 | 4 300 | 16 200 | 19 300 | 35 500 | 31 200 | 2 100 | 16 500 |

| 2037-2038 | 4 400 | 16 900 | 19 600 | 36 500 | 32 100 | 2 100 | 17 200 |

| 2038-2039 | 4 600 | 17 600 | 20 000 | 37 700 | 33 000 | 2 100 | 17 700 |

| 2039-2040 | 4 700 | 18 200 | 20 500 | 38 700 | 34 000 | 2 100 | 18 400 |

| 2040-2041 | 4 800 | 19 000 | 20 800 | 39 800 | 35 000 | 2 000 | 18 900 |

| 2041-2042 | 5 000 | 19 700 | 21 300 | 41 000 | 36 000 | 2 000 | 19 500 |

| 2042-2043 | 5 100 | 20 500 | 21 700 | 42 200 | 37 100 | 2 000 | 20 200 |

| 2043-2044 | 5 200 | 21 200 | 22 200 | 43 400 | 38 200 | 2 000 | 20 900 |

| 2044-2045 | 5 400 | 22 000 | 22 500 | 44 700 | 39 200 | 2 000 | 21 500 |

| 2045-2046 | 5 600 | 23 000 | 23 000 | 46 000 | 40 400 | 2 000 | 22 200 |

| 2046-2047 | 5 700 | 23 800 | 23 500 | 47 400 | 41 600 | 2 000 | 23 000 |

La bourse moyenne pour calculer les besoins est strictement utilisée dans le but de calculer le besoin net. Elle est dérivée des données sur l’évaluation des besoins et inclut certains étudiants avec une bourse de 0 $. La bourse moyenne réelle (versée seulement aux bénéficiaires d’une bourse) est de 5 985 $ pour l’année de prêt 2021-2022. La bourse moyenne pour les trois premières années de prêt est plus élevée en raison de l'augmentation temporaire des bourses.

Comme le montre le Tableau 10, le montant moyen des prêts est calculé comme le rapport entre les nouveaux prêts émis et le nombre d'étudiants recevant un prêt dans le cadre du PCAFE. La progression du montant moyen des prêts est freinée par la limite hebdomadaire fixe de 210 $ pour les prêts aux étudiants, à la seule exception de l'année de prêt 2023-2024 où la limite est de 300 $.

Au fil du temps, davantage d’étudiants atteindront la limite de prêt sans que leurs besoins ne soient complètement comblés. C’est ce que montre le Tableau 10, où le pourcentage d’étudiants recevant le prêt maximal devrait passer de 57,6 % en 2024-2025 à 92,4 % en 2046-2047.

| Année de prêt | Nouveaux prêts émis (millions de dollars) (1) |

Augmentation (%) |

Étudiants au PCAFE recevant un prêt (en milliers) (2) |

Montant moyen des prêts ($) (1) / (2) |

Augmentation (%) |

% des étudiants à la limite (%) |

|---|---|---|---|---|---|---|

| 2021-2022 | 2 940 | s.o. | 558 | 5 266 | s.o. | 37,3 |

| 2022-2023 | 3 015 | 2,5 | 541 | 5 576 | 5,9 | 40,8 |

| 2023-2024 | 4 334 | 43,8 | 595 | 7 289 | 30,7 | 29,8 |

| 2024-2025 | 4 119 | -5,0 | 652 | 6 312 | -13,4 | 57,6 |

| 2025-2026 | 4 308 | 4,6 | 671 | 6 419 | 1,7 | 60,2 |

| 2026-2027 | 4 403 | 2,2 | 675 | 6 517 | 1,5 | 63,1 |

| 2027-2028 | 4 501 | 2,2 | 681 | 6 610 | 1,4 | 65,8 |

| 2028-2029 | 4 579 | 1,7 | 686 | 6 679 | 1,0 | 68,3 |

| 2029-2030 | 4 643 | 1,4 | 689 | 6 741 | 0,9 | 70,7 |

| 2030-2031 | 4 700 | 1,2 | 691 | 6 798 | 0,8 | 73,0 |

| 2031-2032 | 4 751 | 1,1 | 694 | 6 850 | 0,8 | 75,6 |

| 2032-2033 | 4 794 | 0,9 | 695 | 6 894 | 0,6 | 77,9 |

| 2033-2034 | 4 824 | 0,6 | 696 | 6 933 | 0,6 | 79,7 |

| 2034-2035 | 4 847 | 0,5 | 695 | 6 969 | 0,5 | 81,2 |

| 2035-2036 | 4 864 | 0,4 | 695 | 7 002 | 0,5 | 82,5 |

| 2036-2037 | 4 891 | 0,6 | 696 | 7 032 | 0,4 | 83,8 |

| 2037-2038 | 4 932 | 0,8 | 699 | 7 059 | 0,4 | 85,0 |

| 2038-2039 | 4 976 | 0,9 | 702 | 7 083 | 0,3 | 86,1 |

| 2039-2040 | 5 020 | 0,9 | 707 | 7 105 | 0,3 | 87,2 |

| 2040-2041 | 5 065 | 0,9 | 711 | 7 124 | 0,3 | 88,2 |

| 2041-2042 | 5 110 | 0,9 | 715 | 7 142 | 0,2 | 89,2 |

| 2042-2043 | 5 169 | 1,2 | 722 | 7 157 | 0,2 | 90,1 |

| 2043-2044 | 5 236 | 1,3 | 730 | 7 170 | 0,2 | 90,9 |

| 2044-2045 | 5 311 | 1,4 | 740 | 7 181 | 0,2 | 91,5 |

| 2045-2046 | 5 391 | 1,5 | 750 | 7 191 | 0,1 | 92,0 |

| 2046-2047 | 5 478 | 1,6 | 761 | 7 200 | 0,1 | 92,4 |

Le montant moyen des prêts est inférieur au cours des deux premières années de prêt en raison du doublement temporaire des bourses. Le prêt moyen pour l'année de prêt 2023-2024 est plus élevé que les années de prêt précédentes et suivantes, malgré l'augmentation temporaire des bourses. Ceci est dû à l'augmentation temporaire de la limite hebdomadaire pour les prêts aux étudiants (de 210 $ à 300 $). Le pourcentage des étudiants à la limite de 29,8 % pour l'année de prêt 2023-2024 est également basé sur un prêt étudiant hebdomadaire maximum de 300 $ au lieu du 210 $ habituel.

4.2 Portefeuilles

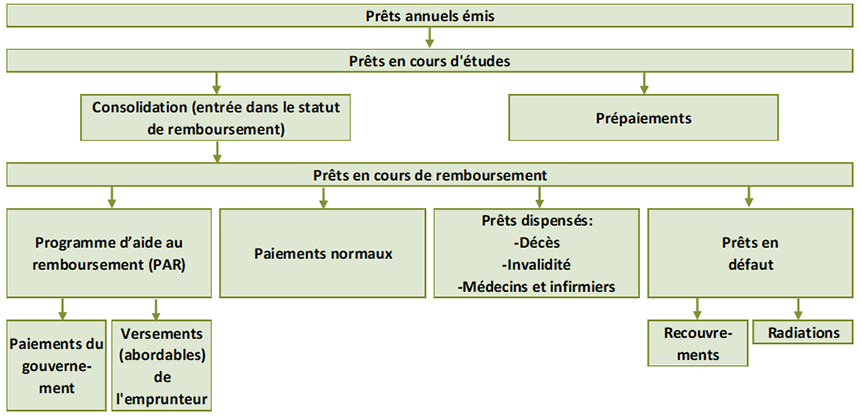

Cette section présente les projections du portefeuille pour les trois régimes décrits à l’annexe A (régimes de prêts garantis, de prêts à risques partagés et de prêts directs). Les montants des prêts en cours d’études représentent les prêts émis aux étudiants qui fréquentent encore un établissement d’enseignement postsecondaire. Les prêts en cours de remboursement correspondent à la portion impayée des prêts déjà consolidés et qui n'ont pas été retournés au gouvernement (prêts en défaut).

4.2.1 Portefeuille de prêts directs

La projection du portefeuille de prêts directs englobe le solde des prêts non remboursés (en cours d’études et en cours de remboursement séparément) et le solde des prêts en défaut. Les projections du portefeuille de prêts directs (principal seulement) figurent au Tableau 11.

| Au 31 juillet | Prêts en cours d'études | Prêts en cours de remboursement | Prêts en défaut | Total |

|---|---|---|---|---|

| 2022 | 8 121 | 12 718 | 2 434 | 23 273 |

| 2023 | 7 621 | 13 080 | 2 522 | 23 223 |

| 2024 | 9 200 | 12 545 | 2 588 | 24 333 |

| 2025 | 9 972 | 12 644 | 2 609 | 25 225 |

| 2026 | 10 658 | 12 855 | 2 638 | 26 151 |

| 2027 | 11 215 | 13 092 | 2 678 | 26 985 |

| 2028 | 11 662 | 13 457 | 2 734 | 27 853 |

| 2029 | 12 036 | 13 857 | 2 798 | 28 691 |

| 2030 | 12 349 | 14 269 | 2 862 | 29 480 |

| 2031 | 12 615 | 14 673 | 2 940 | 30 228 |

| 2032 | 12 841 | 15 063 | 3 030 | 30 934 |

| 2033 | 13 032 | 15 424 | 3 121 | 31 577 |

| 2034 | 13 189 | 15 751 | 3 210 | 32 150 |

| 2035 | 13 315 | 16 044 | 3 297 | 32 656 |

| 2036 | 13 417 | 16 299 | 3 378 | 33 094 |

| 2037 | 13 509 | 16 518 | 3 451 | 33 478 |

| 2038 | 13 605 | 16 721 | 3 518 | 33 844 |

| 2039 | 13 710 | 16 905 | 3 582 | 34 197 |

| 2040 | 13 821 | 17 073 | 3 641 | 34 535 |

| 2041 | 13 936 | 17 233 | 3 695 | 34 864 |

| 2042 | 14 055 | 17 387 | 3 748 | 35 190 |

| 2043 | 14 188 | 17 539 | 3 799 | 35 526 |

| 2044 | 14 340 | 17 695 | 3 848 | 35 883 |

| 2045 | 14 511 | 17 861 | 3 897 | 36 269 |

| 2046 | 14 700 | 18 041 | 3 943 | 36 684 |

| 2047 | 14 907 | 18 236 | 3 990 | 37 133 |

Le solde de prêts directs dans le portefeuille des prêts en cours d'études devrait diminuer pour atteindre 7,6 milliards de dollars au 31 juillet 2023, en raison de la baisse des prêts émis (qui résulte de l'augmentation temporaire des bourses). Le solde du portefeuille de prêts directs devrait passer de 23,3 milliards de dollars au 31 juillet 2022 à 27,0 milliards de dollars cinq ans plus tard. À la fin de l'année de prêt 2046‑2047, le portefeuille devrait atteindre 37,1 milliards de dollars.

| Nouveaux prêts émis | 53,3 milliards de dollars |

|---|---|

| Plus l’intérêt couru pendant les périodes de non-paiementNote de bas de tableau 3 | 1,4 milliards de dollars |

| Moins les remboursementsNote de bas de tableau 4 | 28,6 milliards de dollars |

| Moins les prêts dispensés et les réductions de dettesNote de bas de tableau 5 | 1,2 milliards de dollars |

| Moins les radiations de prêts en défaut | 1,6 milliards de dollars |

| Total | 23,3 milliards de dollars |

|

Notes de bas du portefeuille de prêts directs

|

|

4.2.2 Portefeuille de prêts en défaut – principal

Le Tableau 12 contient les détails servant à calculer le portefeuille de prêts en défaut (principal seulement) sous le régime de prêts directs.

| Année de prêt | Solde au 1er août (1) |

Prêts en défaut (2) |

Prêts recouvrés (3) |

Radiations (4) |

Solde au 31 juillet (1+2) - (3+4) |

|---|---|---|---|---|---|

| 2021-2022 | 2 283 Note de bas de tableau 12 - 1 | 390 | 105 | 134 | 2 434 |

| 2022-2023 | 2 434 | 379 | 111 | 180 | 2 522 |

| 2023-2024 | 2 522 | 381 | 134 | 181 | 2 588 |

| 2024-2025 | 2 588 | 343 | 146 | 177 | 2 609 |

| 2025-2026 | 2 609 | 353 | 152 | 171 | 2 638 |

| 2026-2027 | 2 638 | 364 | 158 | 166 | 2 678 |

| 2027-2028 | 2 678 | 376 | 161 | 159 | 2 734 |

| 2028-2029 | 2 734 | 398 | 166 | 168 | 2 798 |

| 2029-2030 | 2 798 | 418 | 170 | 184 | 2 862 |

| 2030-2031 | 2 862 | 437 | 173 | 186 | 2 940 |

| 2031-2032 | 2 940 | 451 | 178 | 183 | 3 030 |

| 2032-2033 | 3 030 | 464 | 184 | 189 | 3 121 |

| 2033-2034 | 3 121 | 475 | 188 | 197 | 3 210 |

| 2034-2035 | 3 210 | 484 | 194 | 204 | 3 297 |

| 2035-2036 | 3 297 | 492 | 198 | 214 | 3 378 |

| 2036-2037 | 3 378 | 500 | 203 | 224 | 3 451 |

| 2037-2038 | 3 451 | 507 | 208 | 233 | 3 518 |

| 2038-2039 | 3 518 | 513 | 212 | 237 | 3 582 |

| 2039-2040 | 3 582 | 518 | 215 | 244 | 3 641 |

| 2040-2041 | 3 641 | 523 | 219 | 250 | 3 695 |

| 2041-2042 | 3 695 | 527 | 222 | 253 | 3 748 |

| 2042-2043 | 3 748 | 532 | 225 | 257 | 3 799 |

| 2043-2044 | 3 799 | 537 | 228 | 259 | 3 848 |

| 2044-2045 | 3 848 | 541 | 231 | 262 | 3 897 |

| 2045-2046 | 3 897 | 547 | 233 | 268 | 3 943 |

| 2046-2047 | 3 943 | 553 | 236 | 269 | 3 990 |

|

Notes de bas de tableau 12

|

|||||

Les prêts recouvrés (recouvrements de principal) devraient augmenter à partir de 2023-2024 à la suite de l’élimination de l’accumulation d’intérêt, étant donné qu'une part plus importante des recouvrements totaux sera appliquée au principal dû plutôt qu'aux intérêts impayés.

Le solde des prêts en défaut (principal seulement) était de 2 434 millions de dollars au 31 juillet 2022. Le portefeuille de prêts en défaut est prévu atteindre 3 990 millions de dollars à la fin de la période de projection.

Comme le montre le Tableau 12, un montant de 134 millions de dollars a été radié en 2021‑2022. Le montant correspondant en 2022‑2023 s’élève à 180 millions de dollars et inclut tous les prêts irrécouvrables qui ont été identifiés et approuvés pour radiation par EDSC et l’ARC entre juillet 2021 et juin 2022. Ces radiations ont été approuvées le 30 mars 2023, par sanction royale du projet de loi C‑43 (Loi de crédits n° 5 pour 2022-2023). La décision de procéder à la radiation de certains prêts fait partie d’un processus comportant plusieurs étapes, entraînant inévitablement une certaine volatilité des montants radiés d’une année à l’autre.

4.2.3 Portefeuille de prêts en défaut– intérêt

La projection du solde des intérêts sur les prêts en défaut est présentée au Tableau 13.

| Année de prêt | Solde au 1er août (1) |

Intérêt transféré en défaut (2) |

Intérêt accumulé (3) |

Intérêt recouvré (4) |

Radiations (5) |

Solde au 31 juillet (1+2+3) - (4+5) |

|---|---|---|---|---|---|---|

| 2021-2022 | 338 Note de bas de tableau 13 - 1 | 0 | 8 | 31 | 35 | 280 |

| 2022-2023 | 280 | -2 | 0 | 24 | 41 | 213 |

| 2023-2024 | 213 | -1 | 0 | 23 | 29 | 159 |

| 2024-2025 | 159 | -1 | 0 | 14 | 24 | 120 |

| 2025-2026 | 120 | 0 | 0 | 10 | 18 | 92 |

| 2026-2027 | 92 | 0 | 0 | 7 | 13 | 71 |

| 2027-2028 | 71 | 0 | 0 | 5 | 8 | 57 |

| 2028-2029 | 57 | 0 | 0 | 4 | 6 | 47 |

| 2029-2030 | 47 | 0 | 0 | 4 | 5 | 39 |

| 2030-2031 | 39 | 0 | 0 | 3 | 4 | 32 |

| 2031-2032 | 32 | 0 | 0 | 2 | 3 | 27 |

| 2032-2033 | 27 | 0 | 0 | 2 | 3 | 23 |

| 2033-2034 | 23 | 0 | 0 | 1 | 2 | 19 |

| 2034-2035 | 19 | 0 | 0 | 1 | 2 | 16 |

| 2035-2036 | 16 | 0 | 0 | 1 | 2 | 13 |

| 2036-2037 | 13 | 0 | 0 | 1 | 2 | 10 |

| 2037-2038 | 10 | 0 | 0 | 1 | 2 | 7 |

| 2038-2039 | 7 | 0 | 0 | 0 | 2 | 5 |

| 2039-2040 | 5 | 0 | 0 | 0 | 1 | 4 |

| 2040-2041 | 4 | 0 | 0 | 0 | 1 | 2 |

| 2041-2042 | 2 | 0 | 0 | 0 | 1 | 1 |

| 2042-2043 | 1 | 0 | 0 | 0 | 0 | 1 |

| 2043-2044 | 1 | 0 | 0 | 0 | 0 | 1 |

| 2044-2045 | 1 | 0 | 0 | 0 | 0 | 0 |

| 2045-2046 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2046-2047 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Notes de bas de tableau 13

|

||||||

Les intérêts courus sur les prêts étudiants ont été temporairement suspendus pour les années de prêt 2021-2022 et 2022-2023 (jusqu’au 31 mars 2023). De plus, l’Énoncé économique de l'automne de 2022 a éliminé en permanence les intérêts sur les prêts étudiants canadiens. Toutefois, les intérêts continuent de s’accumuler dans quelques cas particuliers pour certains emprunteurs en défaut de paiement qui ont fait l’objet d’un jugement. Les intérêts transférés en défaut peuvent être négatifs en raison des réhabilitations, des rappels et d'autres ajustements prévus qui se produisent au cours de l'année.

Le Tableau 13 montre que les intérêts nets retournés au gouvernement au cours de l'année de prêt 2021-2022 étaient nuls (c'est-à-dire que la valeur transférée avec le principal nouvellement en défaut a été compensée par les réhabilitations). Un montant additionnel de 8 millions de dollars d'intérêts a été accumulé dans l'année de prêt 2021-2022 sur le solde de principal recouvrable en défaut au début de l'année de prêt.

Au cours de l'année de prêt 2021-2022, 35 millions de dollars d'intérêts ont été radiés. Comme le montre le Tableau 13, le solde des intérêts en défaut s'élevait à 338 millions dollars au début de l'année de prêt 2021-2022 et a diminué à 280 millions de dollars au 31 juillet 2022. Le solde des intérêts en défaut devrait être entièrement éliminé d'ici la fin de la période de projection, les intérêts ne s'accumulant plus sur les prêts.

4.2.4 Portefeuille de prêts garantis et à risques partagés

Le Tableau 14 présente les projections des prêts garantis et des prêts à risques partagés détenus par les institutions financières et le gouvernement, de même que les prêts retournés au gouvernement pour défaut de paiement (principal seulement). Les portefeuilles des prêts garantis et des prêts à risques partagés sont graduellement éliminés.

| Au 31 juillet | Prêts en cours d'étude ou de remboursement | Prêts en défaut (retournés au gouvernement) |

Total | ||

|---|---|---|---|---|---|

| (avec les institutions financières) Prêts garantis et à risques partagés |

(rachetés par le gouvernement) Prêts garantis et à risques partagés Note de bas de tableau 14 - 1 |

||||

| Prêts garantis | Prêts à risques partagés | ||||

| 2022 | 14 Note de bas de tableau 14 - 2 | 14 | 45 | 31 | 104 |

| 2023 | 10 | 10 | 39 | 27 | 86 |

| 2024 | 7 | 6 | 34 | 24 | 71 |

| 2025 | 3 | 3 | 29 | 21 | 56 |

| 2026 | 0 | 0 | 24 | 18 | 42 |

| 2027 | 0 | 0 | 20 | 14 | 34 |

| 2028 | 0 | 0 | 15 | 11 | 26 |

| 2029 | 0 | 0 | 11 | 8 | 19 |

| 2030 | 0 | - néant | 8 | 5 | 13 |

| 2031 | 0 | - néant | 4 | 3 | 7 |

| 2032 | 0 | - néant | - néant | 0 | 0 |

| 2033 | 0 | - néant | - néant | 0 | 0 |

| 2034 | 0 | - néant | - néant | - néant | 0 |

| 2035 | - néant | - néant | - néant | - néant | - néant |

| 2036 | - néant | - néant | - néant | - néant | - néant |

|

Notes de bas de tableau 14

|

|||||

À la fin de l’année de prêt 2021‑2022 , la somme des prêts garantis et des prêts à risques partagés détenus par le gouvernement correspond à environ 147Note de bas de page 2 millions de dollars.

4.2.5 Maximum pour le montant total des prêts d’études impayés

Le Règlement fédéral sur l'aide financière aux étudiants prévoit un maximum pour le montant total des prêts d’études impayés du programme. La limite actuelle de 34 milliards de dollars a été augmentée en juin 2019.

Le Tableau 15 présente la projection des prêts d’études impayés, correspondant à la somme du :

- Montant total (principal seulement) des prêts directs en cours d’études, en cours de remboursement et en défaut; et

- Montant total (principal seulement) des prêts à risques partagés en défaut rachetésNote de bas de page 3 aux institutions financières par le gouvernement.

À des fins de comparaison, le Tableau 11 présente la projection du portefeuille de prêts à la fin de chaque année de prêt alors que le Tableau 15 présente la valeur maximale estimée du portefeuille au cours de l’année de prêt. En raison des variations mensuelles tout au long de l’année, le montant total des prêts est moins élevé au début et à la fin de l’année. Le sommet est habituellement atteint au milieu de l’année de prêt (janvier) et est 1 % à 4 % plus élevé que le montant total des prêts à la fin de l’année de prêt.

Le Tableau 11 montre que le montant total des prêts directs impayés au 31 juillet 2022 était de 23,3 milliards de dollars. Le Tableau 15 montre que le montant total des prêts directs impayés a atteint 24,0 milliards de dollars en octobre 2021 (année de prêt 2021-2022) et 24,4 milliards de dollars en décembre 2022 (année de prêt 2022-2023).

Selon la projection, la limite de 34 milliards de dollars devrait être atteinte au cours de l’année de prêt 2034-2035 si les dispositions du programme ne changent pas et si les hypothèses se matérialisent. La limite est atteinte un an plus tôt que ce qui avait été estimé dans le rapport précédent.

| Année de prêt | Prêts directs | Prêts à risques partagés | Total |

|---|---|---|---|

| 2021-2022 | 24 041 | 32 | 24 073 |

| 2022-2023 | 24 379 | 29 | 24 408 |

| 2023-2024 | 25 496 | 25 | 25 521 |

| 2024-2025 | 26 335 | 22 | 26 357 |

| 2025-2026 | 27 294 | 19 | 27 313 |

| 2026-2027 | 28 201 | 16 | 28 217 |

| 2027-2028 | 29 087 | 13 | 29 100 |

| 2028-2029 | 29 977 | 10 | 29 987 |

| 2029-2030 | 30 826 | 7 | 30 833 |

| 2030-2031 | 31 620 | 4 | 31 624 |

| 2031-2032 | 32 365 | 1 | 32 366 |

| 2032-2033 | 33 059 | 0 | 33 059 |

| 2033-2034 | 33 684 | 0 | 33 684 |

| 2034-2035 | 34 236 | - néant | 34 236 |

| 2035-2036 | 34 721 | - néant | 34 721 |

| 2036-2037 | 35 147 | - néant | 35 147 |

| 2037-2038 | 35 542 | - néant | 35 542 |

| 2038-2039 | 35 919 | - néant | 35 919 |

| 2039-2040 | 36 284 | - néant | 36 284 |

| 2040-2041 | 36 637 | - néant | 36 637 |

| 2041-2042 | 36 981 | - néant | 36 981 |

| 2042-2043 | 37 335 | - néant | 37 335 |

| 2043-2044 | 37 707 | - néant | 37 707 |

| 2044-2045 | 38 106 | - néant | 38 106 |

| 2045-2046 | 38 537 | - néant | 38 537 |

| 2046-2047 | 39 000 | - néant | 39 000 |

4.3 Provisions

Cette section présente les projections des trois provisions sous le régime de prêts directs décrits à l'annexe A. Il y a une provision pour le PAR (principal) pour couvrir le coût futur des étudiants bénéficiant de cette mesure d’aide, et deux provisions pour mauvaises créances (principal et intérêt) pour couvrir les risques futurs de défaut de paiement.

Les taux de provision utilisés pour déterminer la provision de 2022‑2023 et les taux de provision ultimes sont présentés à l'annexe C. Les portefeuilles auxquels ces taux de provision s'appliquent sont présentés dans le Tableau 11.

Le gouvernement établit une provision séparée dans les Comptes publics pour les prêts garantis et pour les prêts à risques partagés. Cette provision n’est pas incluse dans le présent rapport. Les dépenses liées à ces prêts sont présentées au Tableau 20 et au Tableau 21.

4.3.1 Provision pour le Programme d'aide au remboursement

Le Tableau 16 présente les calculs relatifs à la projection de la provision pour le Programme d'aide au remboursement (PAR) – principal en vertu du régime de prêts directsNote de bas de page 4.

| Année de prêt | Provision au 1er août (1) |

Dépenses pour le PAR (2) |

Provision au 31 juillet (3) |

Dépense annuelle (3) - (1-2) |

|---|---|---|---|---|

| 2021-2022 | 2 125 | 156 | 2 448 Note de bas de tableau 16 - 1 | 479 |

| 2022-2023 | 2 448 | 172 | 2 075 | -201 |

| 2023-2024 | 2 075 | 194 | 2 178 | 297 |

| 2024-2025 | 2 178 | 201 | 2 258 | 281 |

| 2025-2026 | 2 258 | 208 | 2 341 | 291 |

| 2026-2027 | 2 341 | 212 | 2 427 | 298 |

| 2027-2028 | 2 427 | 220 | 2 510 | 303 |

| 2028-2029 | 2 510 | 227 | 2 591 | 308 |

| 2029-2030 | 2 591 | 231 | 2 672 | 312 |

| 2030-2031 | 2 672 | 237 | 2 750 | 315 |

| 2031-2032 | 2 750 | 245 | 2 825 | 320 |

| 2032-2033 | 2 825 | 252 | 2 894 | 321 |

| 2033-2034 | 2 894 | 260 | 2 957 | 323 |

| 2034-2035 | 2 957 | 267 | 3 012 | 322 |

| 2035-2036 | 3 012 | 273 | 3 058 | 319 |

| 2036-2037 | 3 058 | 278 | 3 099 | 319 |

| 2037-2038 | 3 099 | 286 | 3 142 | 329 |

| 2038-2039 | 3 142 | 294 | 3 181 | 333 |

| 2039-2040 | 3 181 | 301 | 3 216 | 336 |

| 2040-2041 | 3 216 | 307 | 3 249 | 340 |

| 2041-2042 | 3 249 | 311 | 3 280 | 342 |

| 2042-2043 | 3 280 | 316 | 3 311 | 347 |

| 2043-2044 | 3 311 | 319 | 3 342 | 350 |

| 2044-2045 | 3 342 | 323 | 3 375 | 356 |

| 2045-2046 | 3 375 | 326 | 3 411 | 362 |

| 2046-2047 | 3 411 | 329 | 3 449 | 367 |

|

Notes de bas de tableau 16

|

||||

La provision pour PAR – principal est estimée à 2 448 millions de dollars au 31 juillet 2022, ce qui est supérieur à la provision de 2 323 millions de dollars projetée dans le rapport précédent. Pour l’année de prêt 2021‑2022, la dépense annuelle pour la provision pour PAR – principal est de 479 millions de dollars, ce qui reflète la révision, effectuée dans le rapport précédent, du coût estimé des changements aux seuils du PAR et de la nouvelle définition élargie d'invalidité. La provision est inférieure au 31 juillet 2023 principalement en raison de la reconnaissance partielle de la diminution récente de l’expérience d'utilisation du PAR.

Provision pour les Comptes publics (PAR – principal)

Les taux de provision utilisés pour déterminer la provision pour les Comptes publics sont basés sur les dispositions du programme au 31 mars 2023.

- 6,9 % du solde des prêts en cours d’études, soit 8 198 millions de dollars au 31 mars 2023

- 1,9 % du solde des prêts en cours de remboursement (excluant tous les prêts en PAR), soit 9 850 millions de dollars au 31 mars 2023

- 36,2 % du solde des prêts du PAR (tous les volets), soit 3 465 millions de dollars au 31 mars 2023

- Provision totale pour PAR – principal au 31 mars 2023 : 2 007 millions de dollars.

4.3.2 Provisions pour mauvaises créances – principal

Le Tableau 17 contient les détails servant à calculer la projection de la provision pour mauvaises créances – principal en vertu du régime de prêts directs.

| Année de prêt | Provision au 1er août (1) |

Radiations (2) |

Provision au 31 juillet (3) |

Dépense annuelle (3) - (1 - 2) |

|---|---|---|---|---|

| 2021-2022 | 3 001 | 134 | 3 035 Note de bas de tableau 17 - 1 | 168 |

| 2022-2023 | 3 035 | 180 | 2 659 | -196 |

| 2023-2024 | 2 659 | 181 | 2 734 | 256 |

| 2024-2025 | 2 734 | 177 | 2 799 | 242 |

| 2025-2026 | 2 799 | 171 | 2 880 | 252 |

| 2026-2027 | 2 880 | 166 | 2 971 | 257 |

| 2027-2028 | 2 971 | 159 | 3 076 | 264 |

| 2028-2029 | 3 076 | 168 | 3 178 | 270 |

| 2029-2030 | 3 178 | 184 | 3 267 | 273 |

| 2030-2031 | 3 267 | 186 | 3 358 | 277 |

| 2031-2032 | 3 358 | 183 | 3 455 | 280 |

| 2032-2033 | 3 455 | 189 | 3 548 | 282 |

| 2033-2034 | 3 548 | 197 | 3 636 | 285 |

| 2034-2035 | 3 636 | 204 | 3 717 | 285 |

| 2035-2036 | 3 717 | 214 | 3 790 | 287 |

| 2036-2037 | 3 790 | 224 | 3 855 | 289 |

| 2037-2038 | 3 855 | 233 | 3 913 | 291 |

| 2038-2039 | 3 913 | 237 | 3 969 | 293 |

| 2039-2040 | 3 969 | 244 | 4 021 | 296 |

| 2040-2041 | 4 021 | 250 | 4 069 | 298 |

| 2041-2042 | 4 069 | 253 | 4 118 | 302 |

| 2042-2043 | 4 118 | 257 | 4 166 | 305 |

| 2043-2044 | 4 166 | 259 | 4 215 | 308 |

| 2044-2045 | 4 215 | 262 | 4 266 | 313 |

| 2045-2046 | 4 266 | 268 | 4 316 | 318 |

| 2046-2047 | 4 316 | 269 | 4 369 | 322 |

|

Notes de bas de tableau 17

|

||||

La provision pour mauvaises créances – principal est estimée à 3 035 millions dollars au 31 juillet 2022, ce qui est supérieur à la provision de 3 018 millions dollars projetée dans le rapport précédent. Pour l'année de prêt 2021‑2022, la dépense annuelle pour la provision pour mauvaises créances – principal est de 168 millions de dollars. La provision est moins élevée à partir du 31 juillet 2023 principalement en raison de la révision de certaines hypothèses. Les réhabilitations et les rappels prévus sont augmentés pour refléter l'expérience récente. Les recouvrements attendus sont augmentés en raison de l'élimination de l’accumulation d’intérêt (c'est-à-dire que les recouvrements seront entièrement attribuables au solde du principal impayé au lieu d'avoir une part appliquée au solde des intérêts impayés).

Provision pour les Comptes publics (mauvaises créances - principal)

Les taux de provision utilisés pour déterminer la provision pour les Comptes publics sont basés sur les dispositions du programme au 31 mars 2023.

- 5,9 % du solde des prêts en cours d’études, soit 8 198 millions de dollars au 31 mars 2023

- 3,5 % du solde des prêts en cours de remboursement, soit 13 315 millions de dollars au 31 mars 2023

- 69,5 % du solde des prêts en défaut, soit 2 449 millions de dollars au 31 mars 2023

- Provision totale pour mauvaises créances – principal au 31 mars 2023 : 2 652 millions de dollars

4.3.3 Provision pour mauvaises créances – intérêt

La projection de la provision pour mauvaises créances – intérêt en vertu du régime de prêts directs est présentée dans le Tableau 18.

| Année de prêt | Provision au 1er août (1) |

Radiations (2) |

Provision au 31 juillet (3) |

Dépense annuelle (3) - (1-2) |

|---|---|---|---|---|

| 2021-2022 | 224 | 35 | 201 Note de bas de tableau 18 - 1 | 12 |

| 2022-2023 | 201 | 41 | 129 | -32 |

| 2023-2024 | 129 | 29 | 99 | 0 |

| 2024-2025 | 99 | 24 | 75 | 0 |

| 2025-2026 | 75 | 18 | 57 | 0 |

| 2026-2027 | 57 | 13 | 44 | 0 |

| 2027-2028 | 44 | 8 | 36 | 0 |

| 2028-2029 | 36 | 6 | 30 | 0 |

| 2029-2030 | 30 | 5 | 25 | 0 |

| 2030-2031 | 25 | 4 | 21 | 0 |

| 2031-2032 | 21 | 3 | 19 | 0 |

| 2032-2033 | 19 | 3 | 16 | 0 |

| 2033-2034 | 16 | 2 | 13 | 0 |

| 2034-2035 | 13 | 2 | 11 | 0 |

| 2035-2036 | 11 | 2 | 10 | 0 |

| 2036-2037 | 10 | 2 | 8 | 0 |

| 2037-2038 | 8 | 2 | 6 | 0 |

| 2038-2039 | 6 | 2 | 4 | 0 |

| 2039-2040 | 4 | 1 | 3 | 0 |

| 2040-2041 | 3 | 1 | 2 | 0 |

| 2041-2042 | 2 | 1 | 1 | 0 |

| 2042-2043 | 1 | 0 | 1 | 0 |

| 2043-2044 | 1 | 0 | 0 | 0 |

| 2044-2045 | 0 | 0 | 0 | 0 |

| 2045-2046 | 0 | 0 | 0 | 0 |

| 2046-2047 | 0 | 0 | 0 | 0 |

|

Notes de bas de tableau 18

|

||||

La provision pour mauvaises créances – intérêt est estimée à 201 millions de dollars au 31 juillet 2022, ce qui est supérieur à la provision de 195 millions de dollars projetée dans le rapport précédent. Pour l’année de prêt 2021‑2022, la dépense annuelle pour la provision pour mauvaises créances – intérêt est de 12 millions de dollars. Il n'y a plus de dépenses annuelles après l’élimination permanente de l’accumulation des intérêts. Toutefois, il existe une provision pour le solde actuel des intérêts impayés, qui devrait être progressivement radié au cours des prochaines années.

Les taux de provision utilisés pour déterminer la provision pour les Comptes publics sont basés sur les dispositions du programme au 31 mars 2023. La provision pour les Comptes publics qui en résulte au 31 mars 2023 correspond à 139 millions de dollars.

4.4 Dépenses totales

Comme le montre le Tableau 19, et sans tenir compte des répercussions des mesures temporaires, les dépenses totales associées au programme passent de 4,0 milliards de dollars en 2025-2026Note de bas de page 5 à 5,1 milliards de dollars en 2046‑2047. En moyenne, les dépenses totales devraient augmenter de 1,1 % par an.

| Année de prêt | Dépenses liées aux étudiants | Passif du gouvernement sur les prêts impayés | Montant compensatoire | Frais d'administration | Total | |

|---|---|---|---|---|---|---|

| Versés aux provinces | Généraux | |||||

| 2021-2022 | 4 211,0 | 220,8 | 927,4 | 34,8 | 107,4 | 5 501,4 |

| 2022-2023 | 3 875,0 | -191,2 | 999,2 | 36,2 | 119,1 | 4 838,3 |

| 2023-2024 | 3 326,1 | 300,8 | 1 147,9 | 37,0 | 118,1 | 4 929,9 |

| 2024-2025 | 2 736,8 | 300,1 | 886,1 | 38,0 | 118,9 | 4 079,9 |

| 2025-2026 | 2 820,3 | 311,8 | 742,0 | 39,1 | 120,1 | 4 033,4 |

| 2026-2027 | 2 876,5 | 318,2 | 772,9 | 40,3 | 121,9 | 4 129,9 |

| 2027-2028 | 2 936,9 | 328,1 | 799,8 | 41,5 | 125,6 | 4 231,9 |

| 2028-2029 | 2 995,7 | 335,7 | 830,1 | 42,8 | 129,4 | 4 333,6 |

| 2029-2030 | 3 049,6 | 342,2 | 862,4 | 44,1 | 133,3 | 4 431,5 |

| 2030-2031 | 3 101,8 | 347,6 | 895,0 | 45,4 | 137,3 | 4 527,1 |

| 2031-2032 | 3 152,1 | 352,5 | 926,4 | 46,8 | 141,4 | 4 619,2 |

| 2032-2033 | 3 199,6 | 356,4 | 952,3 | 48,2 | 145,7 | 4 702,3 |

| 2033-2034 | 3 240,4 | 359,5 | 974,3 | 49,7 | 150,1 | 4 773,9 |

| 2034-2035 | 3 246,5 | 361,9 | 991,9 | 51,2 | 154,6 | 4 806,1 |

| 2035-2036 | 3 245,5 | 363,8 | 994,7 | 52,7 | 159,3 | 4 816,0 |

| 2036-2037 | 3 250,1 | 366,3 | 992,7 | 54,3 | 164,1 | 4 827,5 |

| 2037-2038 | 3 270,0 | 369,5 | 989,2 | 55,9 | 169,1 | 4 853,7 |

| 2038-2039 | 3 284,0 | 372,9 | 989,3 | 57,6 | 174,2 | 4 877,9 |

| 2039-2040 | 3 298,3 | 376,3 | 991,3 | 59,4 | 179,4 | 4 904,7 |

| 2040-2041 | 3 312,6 | 379,7 | 993,3 | 61,1 | 184,8 | 4 931,6 |

| 2041-2042 | 3 327,1 | 383,1 | 990,5 | 63,0 | 190,4 | 4 954,1 |

| 2042-2043 | 3 347,8 | 387,4 | 986,3 | 64,9 | 196,2 | 4 982,5 |

| 2043-2044 | 3 372,9 | 392,1 | 983,9 | 66,9 | 202,1 | 5 017,8 |

| 2044-2045 | 3 402,1 | 397,3 | 980,6 | 68,9 | 208,2 | 5 057,1 |

| 2045-2046 | 3 434,4 | 403,0 | 974,7 | 71,0 | 214,5 | 5 097,6 |

| 2046-2047 | 3 470,6 | 408,1 | 965,6 | 73,1 | 221,0 | 5 138,3 |

L'augmentation des dépenses liées aux étudiants au cours des trois premières années de prêt et l'augmentation des montants compensatoires au cours des quatre premières années de prêt sont principalement dues à l'augmentation temporaire des bourses. La réduction du passif du gouvernement au cours de l'année de prêt 2022-2023 est principalement due à la reconnaissance immédiate de l'impact de l’élimination de l’accumulation des intérêts sur toutes les années futures pour tous les prêts étudiants impayés.

4.4.1 Dépenses liées aux étudiants

La principale dépense du PCAFE est liée au soutien offert aux étudiants pendant leurs périodes d’études et de remboursement. Cette dépense est présentée de façon plus détaillée au Tableau 20.

| Année de prêt | Prêts directs | Prêts à risques partagés et garantis PAR – intérêt et principal |

Bourses canadiennes pour étudiants | Total | |||

|---|---|---|---|---|---|---|---|

| Bonification d'intérêt - avant consolidation | Bonification d'intérêt - après consolidation | PAR – intérêt | Provision PAR – principal | ||||

| 2021-2022 | 193,8 | 280,8 | 0,1 | 478,6 | 1,5 | 3 256,2 | 4 211,0 |

| 2022-2023 | 252,1 | 415,1 | 0,0 | -200,9 | 0,8 | 3 407,8 | 3 875,0 |

| 2023-2024 | 265,2 | 386,7 | 0,0 | 296,4 | 0,8 | 2 376,9 | 3 326,1 |

| 2024-2025 | 303,7 | 394,1 | 0,0 | 280,1 | 0,8 | 1 758,1 | 2 736,8 |

| 2025-2026 | 325,4 | 398,2 | 0,0 | 291,4 | 0,7 | 1 804,7 | 2 820,3 |

| 2026-2027 | 355,3 | 418,0 | 0,0 | 297,2 | 0,0 | 1 806,1 | 2 876,5 |

| 2027-2028 | 382,8 | 442,2 | 0,0 | 303,2 | 0,0 | 1 808,7 | 2 936,9 |

| 2028-2029 | 408,4 | 469,3 | 0,0 | 308,1 | 0,0 | 1 810,0 | 2 995,7 |

| 2029-2030 | 432,5 | 497,9 | 0,0 | 312,0 | 0,0 | 1 807,2 | 3 049,6 |

| 2030-2031 | 455,6 | 527,6 | 0,0 | 315,6 | 0,0 | 1 803,0 | 3 101,8 |

| 2031-2032 | 477,8 | 558,0 | 0,0 | 318,8 | 0,0 | 1 797,5 | 3 152,1 |

| 2032-2033 | 499,0 | 588,3 | 0,0 | 321,5 | 0,0 | 1 790,8 | 3 199,6 |

| 2033-2034 | 519,3 | 618,1 | 0,0 | 322,1 | 0,0 | 1 780,8 | 3 240,4 |

| 2034-2035 | 524,6 | 630,5 | 0,0 | 322,3 | 0,0 | 1 769,1 | 3 246,5 |

| 2035-2036 | 528,8 | 641,5 | 0,0 | 319,1 | 0,0 | 1 756,1 | 3 245,5 |

| 2036-2037 | 532,5 | 651,2 | 0,0 | 319,0 | 0,0 | 1 747,4 | 3 250,1 |

| 2037-2038 | 536,3 | 660,1 | 0,0 | 329,3 | 0,0 | 1 744,3 | 3 270,0 |

| 2038-2039 | 540,3 | 668,3 | 0,0 | 332,8 | 0,0 | 1 742,6 | 3 284,0 |

| 2039-2040 | 544,7 | 675,7 | 0,0 | 336,1 | 0,0 | 1 741,8 | 3 298,3 |

| 2040-2041 | 549,2 | 682,7 | 0,0 | 339,4 | 0,0 | 1 741,4 | 3 312,6 |

| 2041-2042 | 553,9 | 689,3 | 0,0 | 342,5 | 0,0 | 1 741,4 | 3 327,1 |

| 2042-2043 | 559,0 | 695,9 | 0,0 | 346,4 | 0,0 | 1 746,5 | 3 347,8 |

| 2043-2044 | 564,9 | 702,4 | 0,0 | 350,9 | 0,0 | 1 754,7 | 3 372,9 |

| 2044-2045 | 571,5 | 709,1 | 0,0 | 356,0 | 0,0 | 1 765,5 | 3 402,1 |

| 2045-2046 | 578,8 | 716,2 | 0,0 | 361,5 | 0,0 | 1 778,0 | 3 434,4 |

| 2046-2047 | 586,8 | 723,8 | 0,0 | 367,4 | 0,0 | 1 792,6 | 3 470,6 |

À partir du 1er avril 2023, il n'y a plus d'accumulation d'intérêt sur les prêts étudiants de façon permanente. Cela se traduit par des bonifications d'intérêt plus élevées après la consolidation des prêts. La valeur négative de 200,9 millions de dollars de la provision pour le PAR provient principalement de la reconnaissance immédiate de la réduction attendue de l'utilisation du PAR pour toutes les années futures sur l'ensemble des prêts impayés. Les hypothèses pour le PAR sont présentées à l'annexe C.

Les bonifications d'intérêt sont toujours projetées pour les prêts à risques partagés et les prêts garantis pour les quatre premières années de la projection. Cependant, ces résultats ont été supprimés du Tableau 20 car ils sont négligeables (ils s’arrondissent à 0,0 million de dollars).

Au cours de l'année de prêt 2021‑2022, un total de 3 256 millions de dollars de bourses canadiennes d'études a été versé. Ces bourses devraient augmenter légèrement en 2022‑2023 (en raison de la modification de la définition d’invalidité), diminuer en 2023-2024 (en raison de la modification de l'augmentation temporaire des bourses, qui passe de 100 % à 40 %, par rapport à l'année de prêt 2019-2020) et diminuer à nouveau en 2024-2025 (en raison de l’élimination de l'augmentation temporaire des bourses).

4.4.2 Passif du gouvernement sur les prêts impayés

Une autre dépense pour le gouvernement correspond au risque que les prêts ne seront jamais remboursés. Ceci inclut le risque de défaut d’un prêt et le risque de dispense du remboursement d’un prêt en cas de décès ou d’invalidité grave et permanente. Le risque de dispense du remboursement d’un prêt pour les médecins de famille et les infirmiers qualifiés travaillant dans une collectivité rurale ou éloignée et mal desservie est aussi présenté dans le Tableau 21.

| Année de prêt | Prêts directs Provision pour mauvaises créances |

Prêts à risques partagés Prime de risque, rachats et remboursements aux IFs |

Prêts garantis Réclamations pour prêts en défaut |

Dispense de remboursement de prêt | Total | |

|---|---|---|---|---|---|---|

| Principal | Intérêt | |||||

| 2021-2022 | 167,5 | 12,4 | 0,2 | -0,2 | 40,9 | 220,8 |

| 2022-2023 | -196,3 | -31,7 | 0,0 | 0,0 | 36,7 | -191,2 |

| 2023-2024 | 255,3 | 0,0 | 0,0 | 0,0 | 45,5 | 300,8 |

| 2024-2025 | 241,8 | 0,0 | 0,0 | 0,0 | 58,3 | 300,1 |

| 2025-2026 | 252,5 | 0,0 | 0,0 | 0,0 | 59,3 | 311,8 |

| 2026-2027 | 257,0 | 0,0 | 0,0 | 0,0 | 61,3 | 318,2 |

| 2027-2028 | 263,8 | 0,0 | 0,0 | - néant | 64,2 | 328,1 |

| 2028-2029 | 269,3 | 0,0 | 0,0 | - néant | 66,4 | 335,7 |

| 2029-2030 | 273,5 | 0,0 | 0,0 | - néant | 68,7 | 342,2 |

| 2030-2031 | 276,9 | 0,0 | 0,0 | - néant | 70,7 | 347,6 |

| 2031-2032 | 279,9 | 0,0 | 0,0 | - néant | 72,5 | 352,5 |

| 2032-2033 | 282,4 | 0,0 | - néant | - néant | 74,0 | 356,4 |

| 2033-2034 | 284,2 | 0,0 | - néant | - néant | 75,3 | 359,5 |

| 2034-2035 | 285,6 | 0,0 | - néant | - néant | 76,3 | 361,9 |

| 2035-2036 | 286,6 | 0,0 | - néant | - néant | 77,2 | 363,8 |

| 2036-2037 | 288,2 | 0,0 | - néant | - néant | 78,1 | 366,3 |

| 2037-2038 | 290,6 | 0,0 | - néant | - néant | 78,9 | 369,5 |

| 2038-2039 | 293,2 | 0,0 | - néant | - néant | 79,7 | 372,9 |

| 2039-2040 | 295,8 | 0,0 | - néant | - néant | 80,5 | 376,3 |

| 2040-2041 | 298,4 | 0,0 | - néant | - néant | 81,3 | 379,7 |

| 2041-2042 | 301,1 | 0,0 | - néant | - néant | 82,0 | 383,1 |

| 2042-2043 | 304,5 | 0,0 | - néant | - néant | 82,8 | 387,4 |

| 2043-2044 | 308,5 | 0,0 | - néant | - néant | 83,6 | 392,1 |

| 2044-2045 | 312,9 | 0,0 | - néant | - néant | 84,4 | 397,3 |

| 2045-2046 | 317,7 | 0,0 | - néant | - néant | 85,3 | 403,0 |

| 2046-2047 | 322,0 | 0,0 | - néant | - néant | 86,1 | 408,1 |

L'augmentation des prêts dispensés est due à l'augmentation prochaine de 50 % du montant maximal des prêts pouvant être dispensés dans le cadre du programme de dispense du remboursement d’un prêt pour les médecins et les infirmiers qualifiés, ainsi qu'à l’élargissement attendu du programme à un plus grand nombre de communautés rurales.

Les réductions de la provision pour mauvaises créances pour l'année de prêt 2022-2023 sont principalement dues à la pleine reconnaissance de l'impact de l’élimination de l’accumulation des intérêts sur les prêts étudiants à l'avenir.

4.4.3 Autres dépenses

Les autres dépenses se composent des montants compensatoires et des frais d’administration (frais versés aux provinces participantes et frais généraux) et sont présentées dans le Tableau 19. Un montant compensatoire est versé directement à la province et aux territoires non participants, soit le Québec, les Territoires du Nord-Ouest et le Nunavut. Le calcul des montants compensatoires est basé sur les dépenses et les revenus pour une année de prêt donnée et le paiement est comptabilisé dans l'année de prêt suivante.

La projection à court terme des frais d’administration a été fournie par EDSC. L’ARC est responsable des recouvrements des prêts en défaut et les frais applicables pour ce service sont inclus dans les frais d’administration généraux.

4.5 Revenus totaux

Avec l'élimination permanente de l'accumulation des intérêts, les revenus du régime de prêts directs ont presque été réduits à zéro. Seule une petite partie des prêts en défaut continue à accumuler des intérêts. Il est attendu que ces prêts soient également réduits à zéro à court terme.

En vertu des régimes de prêts garantis et de prêts à risque partagé, les revenus proviennent principalement des recouvrements du principal et des intérêts des prêts en défaut détenus par le gouvernement.

Comme le montre le Tableau 22, les revenus totaux devraient diminuer à 0 $.

| Année de prêt | Prêts directs Revenus d'intérêts |

Prêts à risques partagés Principal et intérêt recouvrés |

Prêts garantis Principal et intérêt recouvrés |

Revenus totaux |

|---|---|---|---|---|

| 2021-2022 | 9,9 | 1,8 | 2,5 | 14,1 |

| 2022-2023 | 0,0 | 1,8 | 2,9 |

4,7 |

| 2023-2024 | 0,0 | 1,6 | 2,5 | 4,1 |

| 2024-2025 | 0,0 | 1,5 | 2,2 | 3,7 |

| 2025-2026 | 0,0 | 1,4 | 1,9 | 3,2 |

| 2026-2027 | 0,0 | 1,2 | 1,6 | 2,8 |

| 2027-2028 | 0,0 | 1,0 | 1,3 |

2,3 |

| 2028-2029 | 0,0 | 0,7 | 1,0 | 1,8 |

| 2029-2030 | 0,0 | 0,5 | 0,8 | 1,3 |

| 2030-2031 | 0,0 | 0,4 | 0,5 | 0,9 |

| 2031-2032 | 0,0 | 0,2 | 0,5 | 0,8 |

| 2032-2033 | 0,0 | 0,0 | - néant |

0,0 |

| 2033-2034 | 0,0 | 0,0 | - néant | 0,0 |

| 2034-2035 | 0,0 | - néant | - néant | 0,0 |

| 2035-2036 | 0,0 | - néant | - néant | 0,0 |

| 2036-2037 | 0,0 | - néant | - néant | 0,0 |

| 2037-2038 | 0,0 | - néant | - néant |

0,0 |

| 2038-2039 | 0,0 | - néant | - néant | 0,0 |

| 2039-2040 | 0,0 | - néant | - néant | 0,0 |

| 2040-2041 | 0,0 | - néant | - néant | 0,0 |

| 2041-2042 | 0,0 | - néant | - néant | 0,0 |

| 2042-2043 | 0,0 | - néant | - néant |

0,0 |

| 2043-2044 | 0,0 | - néant | - néant | 0,0 |

| 2044-2045 | 0,0 | - néant | - néant | 0,0 |

| 2045-2046 | 0,0 | - néant | - néant | 0,0 |

| 2046-2047 | 0,0 | - néant | - néant | 0,0 |

4.6 Coût net total

Le Tableau 23 présente les dépenses et les revenus totaux, de même que le coût net total du programme pour les trois régimes pour la période de projection. Les dépenses et les revenus correspondent aux valeurs mentionnées précédemment dans ce rapport.

| Année de prêt | Dépenses totales | Revenus totaux | Coût net total | Variation | Prêts directs | Prêts à risques partagés et garantis |

|---|---|---|---|---|---|---|

| 2021-2022 | 5 501,4 | 14,1 | 5 487,3 | s.o. | 5 489,4 | -2,1 |

| 2022-2023 | 4 838,3 | 4,7 | 4 833,6 | -11,9 % | 4 837,3 | -3,8 |

| 2023-2024 | 4 929,9 | 4,1 | 4 925,8 | 1,9 % | 4 929,0 | -3,2 |

| 2024-2025 | 4 079,9 | 3,7 | 4 076,2 | -17,2 % | 4 079,0 | -2,8 |

| 2025-2026 | 4 033,4 | 3,2 | 4 030,2 | -1,1 % | 4 032,7 | -2,5 |

| 2026-2027 | 4 129,9 | 2,8 | 4 127,2 | 2,4 % | 4 129,9 | -2,7 |

| 2027-2028 | 4 231,9 | 2,3 | 4 229,6 | 2,5 % | 4 231,9 | -2,3 |

| 2028-2029 | 4 333,6 | 1,8 | 4 331,9 | 2,4 % | 4 333,6 | -1,8 |

| 2029-2030 | 4 431,5 | 1,3 | 4 430,1 | 2,3 % | 4 431,4 | -1,3 |

| 2030-2031 | 4 527,1 | 0,9 | 4 526,3 | 2,2 % | 4 527,1 | -0,9 |

| 2031-2032 | 4 619,2 | 0,8 | 4 618,4 | 2,0 % | 4 619,2 | -0,8 |

| 2032-2033 | 4 702,3 | 0,0 | 4 702,3 | 1,8 % | 4 702,3 | 0,0 |

| 2033-2034 | 4 773,9 | 0,0 | 4 773,9 | 1,5 % | 4 773,9 | 0,0 |

| 2034-2035 | 4 806,1 | 0,0 | 4 806,1 | 0,7 % | 4 806,1 | 0,0 |

| 2035-2036 | 4 816,0 | 0,0 | 4 816,0 | 0,2 % | 4 816,0 | 0,0 |

| 2036-2037 | 4 827,5 | 0,0 | 4 827,5 | 0,2 % | 4 827,5 | 0,0 |

| 2037-2038 | 4 853,7 | 0,0 | 4 853,7 | 0,5 % | 4 853,7 | - néant |

| 2038-2039 | 4 877,9 | 0,0 | 4 877,9 | 0,5 % | 4 877,9 | - néant |

| 2039-2040 | 4 904,7 | 0,0 | 4 904,7 | 0,5 % | 4 904,7 | - néant |

| 2040-2041 | 4 931,6 | 0,0 | 4 931,6 | 0,5 % | 4 931,6 | - néant |

| 2041-2042 | 4 954,1 | 0,0 | 4 954,1 | 0,5 % | 4 954,1 | - néant |

| 2042-2043 | 4 982,5 | 0,0 | 4 982,5 | 0,6 % | 4 982,5 | - néant |

| 2043-2044 | 5 017,8 | 0,0 | 5 017,8 | 0,7 % | 5 017,8 | - néant |

| 2044-2045 | 5 057,1 | 0,0 | 5 057,1 | 0,8 % | 5 057,1 | - néant |

| 2045-2046 | 5 097,6 | 0,0 | 5 097,6 | 0,8 % | 5 097,6 | - néant |

| 2046-2047 | 5 138,3 | 0,0 | 5 138,3 | 0,8 % | 5 138,3 | - néant |

Le Tableau 23 révèle que le coût annuel net initial du régime de prêts directs s’élève à 5,5 milliards de dollars pour l’année de prêt 2021‑2022. Le coût net devrait augmenter entre l'année de prêt 2025-2026Note de bas de page 5 et l'année de prêt 2046-2047, de 4,0 milliards de dollars à 5,1 milliards de dollars, soit une augmentation annuelle moyenne de 1,1 %.

Les coûts nets indiqués dans le Tableau 23 incluent le montant des bourses émises, représentant 59 % du coût net de l’année de prêt 2021-2022. En outre, les coûts nets incluent aussi les dépenses annuelles reliées aux provisions, reconnaissant ainsi à l’avance le risque de pertes futures associé aux prêts étudiants.

5 Opinion actuarielle

À notre avis, considérant que le présent rapport actuariel sur le Programme canadien d’aide financière aux étudiants (PCAFE) a été préparé conformément à la Loi fédérale sur l'aide financière aux étudiants :

- les données sur lesquelles reposent le présent rapport sont suffisantes et fiables aux fins de ce rapport;

- les hypothèses utilisées sont, individuellement et dans l’ensemble, raisonnables et appropriées aux fins de ce rapport; et

- la méthodologie utilisée est appropriée aux fins de ce rapport.

Le présent rapport et l’opinion qu’il contient sont conformes aux normes actuarielles reconnues au Canada, en particulier aux normes de pratique générales de l’Institut canadien des actuaires.

Des événements subséquents ont eu lieu après la date d’évaluation. Il s'agit des changements temporaires et permanents au programme proposés dans l'Énoncé économique de l'automne et dans le budget de 2023, tel que décrit à la section 2.3. Afin de fournir des projections basées sur l’information la plus à jour, ces changements sont considérés dans ce rapport.

Laurence Frappier, FICA, FSA

Directrice générale

Mathieu Désy, FICA, FSA

Thierry Truong, FICA, FSA

Ottawa, Canada

23 juin 2023

Annexe A – Résumé des dispositions du Programme

Le Programme canadien d’aide financière aux étudiants (PCAFE) est entré en vigueur le 28 juillet 1964 afin d’offrir à tous les Canadiens des chances égales de poursuivre des études postsecondaires et d’obtenir leur diplôme dans un délai raisonnable. Le PCAFE offre à l’étudiant un complément aux sommes qu’il reçoit d’autres sources comme son revenu, l’aide provenant de sa famille ainsi que d’autres bourses d’études.

Deux lois ont été successivement établies pour aider les étudiants admissibles. La Loi fédérale sur les prêts aux étudiants visait les années de prêt antérieures à août 1995 alors que la Loi fédérale sur l'aide financière aux étudiants qui remplace la loi précédente s’applique aux années de prêt postérieures à juillet 1995.

La population couverte par le PCAFE est la population canadienne, à l’exception des résidents non permanents ainsi que de la province et des territoires non participants, soit le Québec, les Territoires du Nord-Ouest et le Nunavut.

A.1 Critères d’admissibilité

Pour avoir droit à une aide financière, l’étudiant doit être un citoyen canadien, un résident permanent, une personne protégée au sens de la Loi sur l’immigration et la protection des réfugiés ou une personne inscrite à titre d’Indien sous le régime de la Loi sur les Indiens. Il doit également démontrer qu’il a besoin d’une aide financière, ce qui est déterminé par le processus d’évaluation des besoins du programme. Le besoin évalué correspond à la différence entre les coûts de l’étudiant et ses ressources. Un étudiant doit également remplir une série de critères (scolaires et financiers) pour être considéré pour une aide financière. Chaque année, suite à une demande auprès de leur province de résidence, une aide financière est disponible pour les étudiants à temps plein, peu importe leur âge, et depuis 1983, une aide financière est également disponible pour les étudiants à temps partiel.