Relevé des sûretés et des opérations de nantissement (H4)

Information

Objet

Le présent relevé fournit à la Banque du Canada des données sur les opérations de nantissement.

Fondement législatif

Article 24 de la Loi sur la Banque du Canada et articles 628 et 600 de la Loi sur les banques.

Institutions visées

Toutes les banques, y compris les succursales de banques étrangères, doivent produire ce relevé. Les sociétés de fiducie et de prêt n'ont pas à le faire. Seules les banques d'importance systémique nationale sont tenues de fournir les données exigées à la partie B, « sûretés engagées auprès de contreparties ».

Publication des renseignements

Les renseignements figurant dans ce relevé peuvent être publiés après avoir été rendus anonymes.

Fréquence

Ce relevé doit être établi quotidiennement les jours ouvrables. Certaines cellules, qui sont identifiées, ne nécessitent qu'une mise à jour en fin de mois.

Échéance

Tous les relevés du mois calendaire dûment remplis doivent être transmis dans les 35 jours Texte surligné civils suivant le dernier jour Texte surligné ouvrable du mois au siège de la Banque du Canada.

Texte surligné Si le 35e jour civil tombe un samedi ou un dimanche, la date d'échéance est maintenue. S'il tombe un jour férié, elle est reportée au jour ouvrable suivant. Consultez la liste des jours fériés en Ontario pour respecter les exigences de déclaration.

Dates d'entrée en vigueur

Les exigences de production de relevés entrent en vigueur le 5 septembre 2017 pour le mois de référence de juillet 2017. Par ailleurs, les institutions sont tenues de soumettre mensuellement des données d'essai pour une période de quatre jours, à compter du mois de référence de janvier 2017 (date limite : le 7 mars 2017).

Organisme à contacter

Banque du Canada

Instructions générales

Le relevé vise à fournir à la Banque du Canada des renseignements sur les opérations de nantissement. Ces informations sont nécessaires pour évaluer les liens entre les contreparties et entre les activités de nantissement ainsi que pour déterminer le volume de transactions par catégorie d'actifs.

Ce relevé doit être établi quotidiennement les jours ouvrables. Les jours ouvrables désignent l'ensemble des jours de semaine, hormis les jours fériés fixés par une loi fédérale ou provinciale. Les cellules d'un nombre de rangées ou de colonnes signalées dans l'exemple de relevé ne nécessitent qu'une actualisation en fin de mois. Des valeurs doivent être indiquées dans ces cellules pour chaque jour ouvrable, mais les valeurs saisies peuvent être reportées jusqu'à la fin du mois.

Tous les montants doivent être exprimés en milliers de dollars canadiens. Les conversions de devises doivent être effectuées quotidiennement. On s'attend à ce que les calculs de conversion soient effectués de la même façon que pour le relevé du ratio de liquidité à court terme (relevé LCR) et le relevé M4, ou bien à ce qu'ils intègrent les taux de change de fin de journée (heure de l'Est).

Toutes les rangées sur lesquelles figure la mention « dont : solde de garantie (%) » sont exprimées en pourcentage. Par exemple, une valeur de 1,25 inscrite dans une de ces cellules devrait être interprétée comme 1,25 %.

Le relevé doit être établi sur la base des chiffres arrêtés en fin de journée en excluant toutes opérations non réglées ou incomplètes.

Objet du relevé et possibilités de dérogation aux exigences de déclaration

Le relevé doit être établi pour l'institution et ses filiales consolidées. Cependant, certaines dérogations aux exigences de déclaration peuvent être demandées à la Banque du Canada.

- Exclusion des petites filiales : Les institutions peuvent demander d'être autorisées à omettre des données détaillées relatives aux filiales non significatives, à savoir celles qui représentent moins de 5 % de leur actif total, et à inclure plutôt ces montants dans la colonne c50, en fin de mois.

- Exclusion des filiales d'assurance : Les institutions peuvent demander d'être autorisées à omettre des données détaillées relatives aux filiales d'assurance non significatives et à inclure plutôt ces montants dans la colonne c50, en fin de mois.

- Exclusion des opérations réalisées avec la clientèle des services de courtage : Les institutions peuvent demander d'être autorisées à omettre des données détaillées relatives aux mouvements de sûretés liés aux opérations réalisées avec la clientèle des services de courtage, et à inclure plutôt ces montants dans la colonne c49, dans les chiffres de fin de mois. [Les sûretés visées par cette dérogation s'entendent : 1) des sûretés engagées dans le cadre de prêts sur marge; 2) des prêts de titres ou des swaps de sûretés visant à faciliter les ventes à découvert des clients. Cette dérogation peut être accordée relativement à la clientèle de courtage de détail ou de courtage privilégié.]

- Exclusion des filiales étrangères : Les institutions peuvent demander d'être autorisées à omettre des données détaillées relatives aux filiales étrangères.

- Autres dérogations : D'autres dérogations que celles décrites ci-dessus peuvent faire l'objet de demandes qui seront étudiées au cas par cas.

Pour toute demande de dérogation, il sera demandé à l'institution déclarante de fournir à la Banque du Canada des renseignements démontrant que la dérogation n'aura pas d'incidence importante sur les montants de sûretés et d'opérations de nantissement déclarés.

La Banque du Canada se réserve le droit de révoquer toute dérogation accordée ou de demander ultérieurement des compléments d'information.

La Banque étudiera les demandes de dérogation aux exigences de déclaration qui lui seront présentées.

Définitions

Sûretés engagées :

- Toutes sûretés excédentaires

- Dépôts auprès de banques centrales grevés

- Marge de liquidité fournie

- Le volet titres d'une opération de pension

- Le volet titres d'une opération de prêt de titres

- Un des volets d'une opération de swap de sûretés

- Sûretés engagées dans le cadre d'une opération sur dérivés de gré à gré

- Sûretés engagées auprès d'une infrastructure de marché financier ou d'une contrepartie centrale (CC)

Actifs grevés :

- Sûretés engagées (exclusion faite des sûretés excédentaires et du solde de garantie, s'il est identifiable; voir la section sur les ajustements et les exemples 2 et 4.)

- Sûretés non réhypothécables reçues

- Actifs cantonnés

- Sûretés applicables au financement par obligations sécurisées garanties par les actifs détenus en propre

- Sûretés applicables au financement par des titrisations adossées à des actifs détenus en propre

- Sûretés applicables à d'autres financements par prêt garanti

Actifs non grevés disponibles :

- Tous les actifs immédiatement disponibles à des fins de mobilisation de financements

- Entrent dans cette catégorie les sûretés réhypothécables reçues, les sûretés excédentaires, les soldes de garantie et autres actifs non grevés.

Infrastructure de marché financier (IMF) : Système multilatéral entre les établissements participants, y compris l'exploitant du système, utilisé aux fins de la compensation, du règlement ou de l'enregistrement de paiements, titres, instruments dérivés ou autres transactions financières.

Solde de garantie : Actifs non grevés remis en nantissement à une banque centrale et pouvant être immédiatement retirés ou offerts en garantie dans une transaction future.

Solde de garantie constitué dans le cadre du STPGV : Dans le cadre du Système de transfert de paiements de grande valeur (STPGV), les sûretés sont remises à la Banque du Canada pour les paiements de tranche 1 ou de tranche 2, ou restent non affectées à titre de « solde de garantie ». Ce solde de garantie est défini comme l'excédent de la valeur des sûretés fournies dans le cadre du STPGV par un participant sur le montant réparti. La Banque du Canada détient une créance éventuelle sur les sûretés que les participants ont réparties aux fins des opérations du STPGV, mais non sur celles qui composent le solde de garantie. Le participant peut, à sa discrétion, retirer en tout temps le solde de garantie relatif au STPGV, alors que les sûretés réparties aux fins des opérations de tranche 1 ou de tranche 2 ne peuvent être transférées qu'au bout du cycle de règlement par le STPGV, lorsque la Banque du Canada renonce à sa créance éventuelle sur les actifs qui les constituent.

Sûretés excédentaires : Actifs non grevés remis en nantissement à une contrepartie et pouvant être immédiatement retirés ou offerts en garantie dans une transaction future.

Sûretés excédentaires dans le cadre du CDS : Excédent sur le total des exigences en matière de sûretés de la CDS établi d'après les exigences liées au fonds de défaillance ainsi qu'au plafond trimestriel et les exigences résultant de l'évaluation quotidienne à la valeur de marché.

Sûretés excédentaires dans le cadre du CDSX : Excédent sur la somme des exigences liées aux fonds de défaut ou de compensation et des exigences résultant de l'évaluation quotidienne à la valeur de marché.

Sûretés engagées dans le cadre d'un fonds de défaillance : Sûretés engagées auprès d'une CC ou d'une IMF et mobilisables pour l'absorption de pertes effectuée au titre de la « responsabilité des solvables ».

Sûretés engagées dans le cadre du fonds de défaillance du STPGV : Le fonds de défaillance du STPGV n'est pas inclus dans les fonds de défaillance déclarés dans le relevé H4. Le montant des sûretés engagées aux fins des opérations du STPGV, y compris le montant de l'OSR maximale (obligations supplémentaires de règlement maximales) doit être déclaré dans la rubrique STPGV.

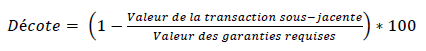

Décote : Différence entre la valeur de la transaction sous-jacente et la valeur minimale des garanties requises. Le taux de décote est défini par l'équation suivante :

Exemples de relevés

Le gabarit illustré renferme une série d'exemples de saisie de données aux fins de la déclaration des opérations courantes.

Règles à respecter pour la saisie des données

Les règles de validation sont disponibles en version abrégée dans le document H4_Principales règles_2017_FR et en version intégrale dans le document H4_Toutes règles 2017_FR. Ces deux documents se trouvent dans le SDR sous Documents / Portal Documents / Français / Règles de validation / Règles Institution de dépôts.

Les règles de validation croisée avec les données du relevé M4 et du relevé LCR sont formulées de façon à ce qu'une marge d'erreur de 2 % s'applique et ne supposent donc pas une concordance parfaite des données rapprochées. On ne voudrait pas voir les institutions affecter arbitrairement des montants résiduels à une catégorie afin que les règles de validation soient respectées. Les écarts justifiés attribuables à des situations précises doivent être signalés dans les rangées et colonnes réservées aux ajustements. Les écarts inexpliqués sont censés être inférieurs au seuil de 2 %.

Définition du format de données

Format des données transmises

- Les données seront dans un premier temps introduites dans un modèle Excel ou dans un fichier XML transmis de façon sécurisée en pièce jointe d'un relevé non structuré du Système de déclaration réglementaire (SDR). Cette méthode sera appliquée à compter de la première date limite de transmission de données d'essai, soit le 7 mars 2017 (pour le mois de référence de janvier), et ce, jusqu'au passage au relevé structuré.

- La transmission des relevés structurés commencera à compter du 7 mars 2018 (mois de référence de janvier 2018). Les données qui seront transmises dans le SDR devront faire partie d'un relevé structuré au format XLM. Compte tenu de la taille du relevé, aucun relevé papier ne sera versé dans le SDR.

- Le schéma des relevés XML est disponible sur le site Web du BSIF. La Banque du Canada offrira une assistance au sujet des questions d'ordre technique.

Format des points de données

- Dans les cas où il n'y a aucune valeur à inscrire dans une cellule, on doit laisser la cellule vide (ne pas y saisir un zéro).

Partie A : Mouvements de sûretés et actifs non grevés disponibles

Instructions générales

Dans la partie A, les institutions ne remplissent que les sections 1, 2 et 3; les chiffres des sections 4, 5 et 6 sont ensuite automatiquement calculés par le relevé.

Section 1 – Actif

Dans cette section, les éléments inscrits à l'actif du bilan doivent être ventilés selon les différentes catégories d'actifs ou de sûretés qui leurs sont associés (p. ex., un montant inscrit dans la colonne « Valeurs mobilières – position longue (valeur nette) » est décomposé entre les différentes catégories d'actifs, et dans la colonne « prises en pension », les prises en pension sont réparties par catégorie de sûretés).

- Trésorerie et montants à recevoir des banques

- Trésorerie (actifs grevés – compris dans la partie B)

- Les dépôts obligatoires déclarés aux rangées b44 et b56 (partie B) peuvent être déclarés dans la rangée a4, Trésorerie (actifs grevés – compris dans la partie B), ou a18, Autre marge de liquidité fournie. Ces deux options sont prévues pour tenir compte de la manière dont l'institution financière déclare les dépôts obligatoires dans le relevé M4.

- Trésorerie (actifs grevés – compris dans la partie B)

- Valeurs mobilières – position longue (valeur nette)

- Prêts garantis

- Prêts

- Les montants des prêts sont déclarés dans les colonnes c41 à c44, à l'exception des prêts hypothécaires assurés transformés en titres hypothécaires LNH, dont les montants sont inscrits dans les actifs de niveau 1.

- Marge de liquidité fournie

- Marge de liquidité fournie sur opération de dérivé de gré à gré

- dont : marge initiale

- dont : marge de variation

- Marge de liquidité fournie à une IMF ou CC

- dont : sûretés applicables au fonds de défaillance

Comprend : Les garanties en espèces engagées auprès des IMF ou des CC pour l'absorption de pertes effectuée au titre de la « responsabilité des solvables ».

Sont exclus de cette catégorie : Les sûretés engagées dans le cadre du fonds de défaillance du STPGV (OSR MAX – obligations supplémentaires de règlement maximales) constituent une exception; elles ne sont pas traitées comme le sont dans le reste du relevé les sûretés engagées dans le cadre du fonds de défaillance. Ce montant doit être déclaré dans la cellule b1 (STPGV) et la cellule a124, mais pas dans la cellule a121. - dont : sûretés affectées aux opérations sur dérivés

- dont : marge initiale

Comprend : Les garanties en espèces affectées à la marge initiale d'une opération sur produits dérivés (qu'il s'agisse de dérivés de gré à gré ou de dérivés négociés en bourse) lorsque le risque de crédit est supporté par l'IMF ou la CC. - dont : marge de variation

Comprend : Les garanties en espèces affectées à la marge de variation d'une opération sur produits dérivés (qu'il s'agisse de dérivés de gré à gré ou de dérivés négociés en bourse) lorsque le risque de crédit est supporté par l'IMF ou la CC.

- dont : marge initiale

- dont : sûretés affectées à d'autres opérations

Comprend : L'ensemble des garanties en espèces engagées auprès des IMF ou des CC mais non affectées à des opérations sur dérivés, ou les garanties en espèces applicables à un fonds de défaillance. Par exemple, les garanties en espèces affectées à des opérations sur titres ou à des opérations au sein d'un système de paiement. Les actifs remis en nantissement dans le cadre du STPGV déclarés dans la rangée b1 doivent être inscrits dans la rangée a124, s'il y a lieu. Les opérations de pension qui pourraient être déclarées dans la partie B (rangées b161, b168, b173, b180 et b187) doivent être déclarées dans la partie A (rangée a124) pour les colonnes c1, c2, c3, c4, s'il y a lieu. Étant donné que la rangée a124 est réservée aux opérations de pension « dont : sûretés applicables à d'autres transactions », le contenu des cellules susmentionnées de la partie B devrait être déclaré dans la section « Autres sûretés engagées », conformément aux règles de validation applicables au relevé H4. Voir ci-dessous les liens entre les cellules, s'il y a lieu :- le contenu de la rangée b161 devrait être déclaré à la rangée b164;

- le contenu de la rangée b168 devrait être déclaré à la rangée b171;

- le contenu de la rangée b173 devrait être déclaré à la rangée b176;

- le contenu de la rangée b180 devrait être déclaré à la rangée b183;

- le contenu de la rangée b187 devrait être déclaré à la rangée b190.

- dont : sûretés applicables au fonds de défaillance

- Autre marge de liquidité fournie

- Les dépôts obligatoires déclarés aux rangées b44 et b56 (partie B) peuvent être déclarés dans la rangée a4, Trésorerie (actifs grevés – compris dans la partie B), ou a18, Autre marge de liquidité fournie. Ces deux options sont prévues pour tenir compte de la manière dont l'institution financière déclare les dépôts obligatoires dans le relevé M4.

- Marge de liquidité fournie sur opération de dérivé de gré à gré

Section 2 – Passif

Dans cette section, les éléments inscrits au passif du bilan doivent être ventilés selon les différentes catégories de passif ou de sûretés qui leur sont associés (p. ex., un montant inscrit dans la colonne « Valeurs mobilières – position courte (montant net) » est décomposé entre les différentes catégories du passif, et dans la colonne « cessions en pension », les cessions en pension sont réparties par catégorie de sûretés).

- Financement garanti

- Valeurs mobilières (position courte)

- Autre financement garanti

- Marge de liquidité reçue

Section 3 – Mouvements de sûretés

Dans cette section, les mouvements de sûretés sont répartis par catégorie de sûretés.

- Sûretés applicables aux prêts garantis

- Sûretés applicables au financement garanti

- SORTIE de sûretés applicables aux cessions en pension (montant brut, opérations non compensées centralement)

- Comprend : Les sûretés engagées bilatéralement et applicables aux cessions en pension qui ne sont pas compensées centralement.

- SORTIE de sûretés applicables aux prêts de titres (montant brut, opérations non compensées centralement)

- La SORTIE de sûretés applicables à des prêts de titres renvoie au volet titres d'une opération de prêt de titres qui comporte aussi un volet en espèces. Une opération qui comporte un double volet titres est assimilable à un échange de titres et doit alors être déclarée dans les swaps de sûretés.

- SORTIE de sûretés applicables aux cessions en pension (montant brut, opérations non compensées centralement)

- Swaps de sûretés

- La catégorie des swaps de sûretés peut servir à la déclaration des types d'opérations suivantes :

- emprunt ou prêt de titres accompagné de sûretés hors liquidités – voir l'exemple 8

- remplacements de sûretés par suite d'une baisse de valeur (p. ex., marge de variation constituée à l'égard d'opérations de pension bilatérales) – voir l'exemple 7

- La catégorie des swaps de sûretés peut servir à la déclaration des types d'opérations suivantes :

- Sûretés hors liquidités applicables aux dérivés

- Sûretés hors liquidités engagées auprès d'une IMF/CC

- ENTRÉE de sûretés hors liquidités engagées auprès d'une IMF/CC

- SORTIE de sûretés hors liquidités engagées auprès d'une IMF/CC

- Comprend : Toutes les sûretés engagées auprès des IMF et des CC, y compris la marge initiale, la marge de variation et la marge constituée à l'égard du fonds de défaillance.

Comprend : Les sûretés engagées auprès des IMF ou des CC relativement aux opérations sur dérivés et aux opérations de pension, sous réserve que le risque de crédit soit, dans ces opérations, supporté par l'IMF ou la CC.- dont : sûretés affectées au fonds de défaillance

- Comprend : Les sûretés engagées auprès des IMF ou des CC pour l'absorption de pertes effectuée au titre de la « responsabilité des solvables ».

Sont exclus de cette catégorie : Les sûretés engagées dans le cadre du fonds de défaillance du STPGV (OSR MAX – obligations supplémentaires de règlement maximales) constituent une exception; elles ne sont pas traitées comme le sont dans le reste du relevé les sûretés engagées dans le cadre du fonds de défaillance. Ce montant doit être déclaré dans la cellule b1 (STPGV) et la cellule a129 mais pas dans la cellule a125.

- Comprend : Les sûretés engagées auprès des IMF ou des CC pour l'absorption de pertes effectuée au titre de la « responsabilité des solvables ».

- dont : sûretés affectées aux opérations de pension

- Comprend : les sûretés affectées aux opérations de pension lorsque le risque de crédit est supporté par l'IMF ou la CC.

- dont : sûretés affectées aux opérations sur dérivés

- dont : marge initiale

- Comprend : Les sûretés affectées à la marge initiale d'une opération sur produits dérivés (qu'il s'agisse de dérivés de gré à gré ou de dérivés négociés en bourse) lorsque le risque de crédit est supporté par l'IMF ou la CC.

- dont : marge de variation

- Comprend : Les sûretés affectées à la marge de variation d'une opération sur produits dérivés (qu'il s'agisse de dérivés de gré à gré ou de dérivés négociés en bourse) lorsque le risque de crédit est supporté par l'IMF.

- dont : marge initiale

- dont : les sûretés applicables à d'autres opérations

Comprend : L'ensemble des sûretés engagées auprès des IMF ou des CC mais non affectées à des opérations sur dérivés, à des opérations de pension ou au fonds de défaillance. Par exemple, les opérations sur titres et les opérations au sein d'un système de paiement sont concernées.

- dont : sûretés affectées au fonds de défaillance

- Comprend : Toutes les sûretés engagées auprès des IMF et des CC, y compris la marge initiale, la marge de variation et la marge constituée à l'égard du fonds de défaillance.

- Autres sources de sûretés

- Sûretés utilisées à d'autres fins

- Sûretés applicables au financement garanti par des titrisations adossées à des actifs détenus en propre

- Il est à noter que les éléments déclarés dans cette colonne n'ont pas à être déclarés dans la partie B, sauf pour ce qui est des transactions dans lesquelles la contrepartie est la Société canadienne d'hypothèques et de logement ou la Fiducie du Canada pour l'habitation.

- institutions financières ont la possibilité de déclarer les opérations de titrisation visant des Obligations hypothécaires du Canada (OHC) dans la rangée a70 (Sûretés applicables à d'autres financements par prêt garanti) ou a71 (SORTIE d'autres sûretés).

- Sûretés applicables au financement garanti par des titrisations adossées à des actifs détenus en propre

Section 4 – Actifs non grevés disponibles (calculé par relevé et par groupe)

Les montants d'actifs non grevés disponibles sont, dans cette section, distingués des montants déclarés dans les sections 1, 2, et 3.

Les seules cellules dans lesquelles des valeurs sont à déclarer sont les cellules a102 à a105 réservées aux écritures d'ajustement. Ces cellules ont été prévues pour l'enregistrement des petits montants justifiables, mais qui ne peuvent être rattachés comme tels aux rubriques des autres parties du relevé.

Section 5 – Actifs non grevés

Cette section distingue les actifs non grevés à partir des montants déclarés aux sections 1 à 4. Au besoin, si des corrections doivent être apportées aux montants calculés, il faudra les incorporer dans la section 4.

Section 6 – Décotes (calculé par relevé et par groupe)

Les décotes figurant dans cette section sont calculées par le SDR, à partir des valeurs déclarées aux précédentes sections. Les institutions déclarantes ne sont pas tenues de soumettre des points de données dans cette section.

Ajustements

Plusieurs emplacements sont prévus pour les corrections. Il est entendu que ces ajustements seront apportés pour rendre compte des circonstances particulières dont il n'est pas fait état ailleurs dans le relevé et qu'ils ne visent pas à corriger des erreurs inexpliquées à la suite du rapprochement de données. Il y aura certes de telles erreurs, mais la Banque s'attend à ce que ces erreurs inexpliquées s'inscrivent dans la marge d'erreur de 2 % tolérée dans les règles multirelevé intégrées aux relevés M4 et LCR. Par ailleurs, des justifications doivent être fournies sur demande lorsqu'une correction est effectuée.

- Les corrections liées au rapprochement avec le bilan M4 doivent être faites dans la colonne c51.

- Les corrections liées au rapprochement avec le relevé LCR doivent être faites dans les rangées a103 et a104.

- Les corrections relatives aux entrées ou sorties de sûretés doivent être faites dans les rangées a64, a65, a69, a70 et a71.

- Les corrections relatives aux actifs grevés ou aux actifs non grevés disponibles doivent être faites dans le groupe de cellules a102-a105.

-

Déclaration des sûretés excédentaires et du solde de garantie classés comme des actifs non grevés disponibles

Les sûretés excédentaires ou le solde de garantie ne doivent être déclarés que dans certains cas précis : cellule (b48, c47), cellule (b60, c47) cellule (b65, c47) cellule (b70, c47) et cellule (b78, c47) [Nota : Les montants du solde de garantie qui doivent figurer dans les cellules (b2, c47) et (b17, c47) sont calculés par la Banque du Canada et n'ont pas à être déclarés.]Les sûretés excédentaires et le solde de garantie sont classés comme des actifs non grevés disponibles; cependant, si aucun ajustement n'est effectué, les deux catégories de sûretés feront partie des actifs grevés dans le relevé H4. Les institutions ont la possibilité de se servir des rangées a104 et a105 (selon le traitement du relevé LCR) pour déplacer ces montants de la catégorie des actifs grevés à celle des actifs non grevés disponibles. Pour faciliter les déclarations, ce changement de catégorie est considéré comme facultatif (voir les exemples 2 et 4).

-

Partie B : Sûretés engagées auprès de contreparties (valeur des sûretés et des transactions en espèces connexes)

Instructions générales

Dans cette section, les sûretés engagées doivent être ventilées par contrepartie selon le risque de crédit.

- Les actifs remis en nantissement doivent être déclarés en fonction de l'entité juridique contrepartie et non de la société mère.

- Les actifs remis en nantissement à une IMF ou à une contrepartie centrale ne doivent être déclarés que si ces entités sont des contreparties du point de vue de l'exposition au risque de crédit.

- Les actifs remis en nantissement à des sociétés d'État qui bénéficient de la garantie explicite du gouvernement du Canada doivent être déclarés dans la section Organismes gouvernementaux canadiens; dans le cas de sociétés d'État qui bénéficient de la garantie explicite d'un gouvernement étranger, les actifs remis en nantissement doivent être déclarés dans la section Gouvernements et banques centrales à l'étranger.

Organismes gouvernementaux canadiens

- Banque du Canada

- STPGV / Texte surlignéLynx

- Texte surlignéSTPGV

- Comprend :

- les sûretés réparties aux fins des opérations de tranche 1.

- les sûretés réparties aux fins des opérations de tranche 2 (OSR MAX).

- le solde de garantie affecté au STPGV mais qui n'a pas été réparti aux fins des opérations de tranche 1 ou de tranche 2.

- Tout comme dans le reste du relevé, ces montants doivent être déclarés sur la base des chiffres arrêtés en fin de journée, en sachant toutefois que, dans le STPGV, la fin de la journée correspond à la période qui précède immédiatement le règlement.

- La déclaration des actifs remis en nantissement dans le cadre du STPGV est présentée dans l'exemple 4.

- Les sûretés engagées dans le cadre du fonds de défaillance du STPGV (OSR MAX – obligations supplémentaires de règlement maximales) constituent une exception; elles ne sont pas traitées comme le sont dans le reste du relevé les sûretés engagées dans le cadre du fonds de défaillance. Ce montant doit être déclaré dans la cellule b1 (STPGV) et les cellules a129 et a124, mais pas dans les cellules a125 et a121.

- Les chiffres de la rubrique « STPGV – dont : solde de garantie ($) » ou « STPGV – dont : solde de garantie (%) » n'ont pas à être déclarés. La Banque du Canada se chargera de fournir ces données pour le compte des institutions déclarantes.

- Texte surligné Les déclarations concernant les opérations liées à la CLS qui passent par la Banque du Canada.

- Comprend :

- Texte surlignéLynx

- Texte surlignéComprend :

- Texte surlignéles sûretés réparties aux fins des opérations Lynx.

- Texte surlignéTout comme dans le reste du relevé, ces montants doivent être déclarés sur la base des chiffres arrêtés en fin de journée, en sachant toutefois que, dans Lynx, la fin de la journée correspond à la période qui précède immédiatement la libération des sûretés.

- Texte surlignéLes chiffres de la rubrique « Lynx – dont : solde de garantie ($) » ou « Lynx – dont : solde de garantie (%) » n'ont pas à être déclarés. La Banque du Canada se chargera de fournir ces données pour le compte des institutions déclarantes.

- Texte surlignéComprend :

- Texte surlignéSTPGV

- Avances

- Opérations de pension à plus d'un jour

- Opérations de pension à un jour

- Swaps de sûretés

- Comprend : Les sûretés engagées dans une opération d'emprunt de titres auprès de la Banque du Canada.

- Autre (billets de banque) / Texte surlignéSACR

- Comprend :

- les sûretés engagées pour couvrir les retraits de billets de banque.

- les sûretés engagées mais non affectées dans le SBHD.

- Texte surlignéSACR

- Banque du Canada – Opérations de nantissement – Total

- Les chiffres de la rubrique « Opérations de nantissement – Total – dont : solde de garantie ($) » n'ont pas à être déclarés. La Banque du Canada se chargera de fournir ces données pour le compte des institutions déclarantes.

- Les chiffres de la rubrique « Opérations de nantissement – Total – dont : solde de garantie (%) » n'ont pas à être déclarés. La Banque du Canada se chargera de fournir ces données pour le compte des institutions déclarantes.

- Comprend :

- STPGV / Texte surlignéLynx

- SADC

- Cette section est réservée à la déclaration des opérations effectuées avec la SADC.

- SCHL / FCH

- Les déclarations visant des transactions sur les titres LNH et OHC sont présentées dans les exemples 5 et 6.

- Adjudication du matin des soldes de trésorerie du receveur général

- Cette section est réservée à la déclaration des opérations résultant de l'adjudication du matin des soldes de trésorerie du receveur général. Bien qu'une adjudication des soldes de trésorerie du receveur général se déroule l'après-midi, les opérations auxquelles elle donne lieu ne peuvent pas figurer dans la partie B car il ne s'agit pas d'opérations garanties.

- Autres

- Cette section est réservée à la déclaration des opérations effectuées avec des directions et des organismes du gouvernement canadien non répertoriés dans la liste ci-dessus.

- Comprend : les sociétés d'État qui bénéficient d'une garantie explicite du gouvernement fédéral, Texte surligné des administrations municipales et des gouvernements provinciaux.

- Ne comprend pas : les sociétés d'État qui ne bénéficient pas d'une garantie explicite du gouvernement fédéral (les opérations de ces entités doivent être déclarées dans la Partie B, section 6, par secteur), Texte surligné les opérations sur dérivés de gré à gré avec des contreparties qui sont des gouvernements provinciaux.

- Cette section est réservée à la déclaration des opérations effectuées avec des directions et des organismes du gouvernement canadien non répertoriés dans la liste ci-dessus.

Gouvernements et banques centrales à l'étranger

- Réserve fédérale

- Cette section est réservée à la déclaration des opérations effectuées avec la Réserve fédérale.

- Autres gouvernements et banques centrales à l'étranger

- Cette section est réservée à la déclaration des opérations effectuées avec les autres gouvernements et banques centrales à l'étranger.

- Comprend :

- les banques centrales

- les Trésors publics

- les autorités monétaires

- les sociétés d'État bénéficiant d'une garantie explicite de l'État central

- Texte surligné les administrations municipales ainsi que les gouvernements provinciaux ou d'États

- Ne comprend pas :

- les sociétés d'État qui ne bénéficient pas d'une garantie de l'État central (les opérations de ces entités doivent être déclarées dans la Partie B, section 6, par secteur et selon qu'il s'agisse d'une société d'État canadienne ou étrangère).

- Texte surligné les opérations sur dérivés de gré à gré avec des gouvernements et des banques centrales à l'étranger.

Infrastructures de marchés financiers (IMF) et contreparties centrales (CC) canadiennes

- CDS

- Cette section est réservée à la déclaration des opérations effectuées avec la CDS dans lesquelles la CDS est la contrepartie en ce qui a trait au risque de crédit.

- Opérations de nantissement – Total

- Sûretés engagées dans le cadre d'un fonds de défaillance

- Comprend : le fonds commun de garantie des prêteurs, le fonds de défaillance du service de règlement net continu (RNC), le fonds commun de garantie des emprunteurs en dollars canadiens et le fonds commun de garantie des emprunteurs en dollars américains.

- Autres sûretés engagées

- Comprend : le fonds des adhérents au RNC.

- Pour les opérations sur dérivés effectuées avec la CDS, les sûretés engagées devraient être déclarées à la ligne Autres sûretés engagées.

- Ne comprend pas : les fonds de la National Securities Clearing Corporation (NSCC) qui sont liés à la CDS (NSCU, NYLU) et qui sont utilisés relativement aux comptes du Service de liaison directe avec la DTC de la Depository Trust & Clearing Corporation (DTCC) (DDLU) tenus par la Depository Trust Corporation (DTC) pour le compte de la CDS.

- Sûretés engagées dans le cadre d'un fonds de défaillance

- CDCC

- Cette section est réservée à la déclaration des opérations effectuées avec la CDCC dans lesquelles la CDCC est la contrepartie en ce qui a trait au risque de crédit.

- Autres

- Cette section est réservée à la déclaration des opérations effectuées avec les autres IMF et CC canadiennes dans lesquelles ces entités sont la contrepartie en ce qui a trait au risque de crédit.

- Opérations de nantissement – Total

- Autres sûretés engagées

- Comprend : pour les opérations sur dérivés effectuées avec d'autres IMF ou CC canadiennes, les sûretés engagées devraient être déclarées à la ligne Autres sûretés engagées.

- Autres sûretés engagées

IMF et CC à l'étranger

- DTC, NSCC et DTCC (comprend le nantissement par l'entremise de la CDS)

- Cette section est réservée à la déclaration des opérations effectuées avec la DTC ou la DTCC dans lesquelles la DTC ou la DTCC est la contrepartie en ce qui a trait au risque de crédit.

- Comprend : les fonds de la NSCC qui sont liés à la CDS (NSCU, NYLU) et qui sont utilisés relativement aux comptes du Service de liaison directe avec la DTC de la DTCC (DDLU) tenus par la DTC pour le compte de la CDS.

- Euroclear

- Cette section est réservée à la déclaration des opérations effectuées avec Euroclear dans lesquelles Euroclear est la contrepartie en ce qui a trait au risque de crédit.

- CHIPS

- Cette section est réservée à la déclaration des opérations effectuées avec CHIPS dans lesquelles CHIPS est la contrepartie en ce qui a trait au risque de crédit.

- LCH

- Cette section est réservée à la déclaration des opérations effectuées avec LCH dans lesquelles LCH est la contrepartie en ce qui a trait au risque de crédit.

- Systèmes de règlement des opérations de change étrangers

- Cette section est réservée à la déclaration des opérations effectuées avec les systèmes de règlement des opérations de change dans lesquelles ces systèmes sont la contrepartie en ce qui a trait au risque de crédit.

- Comprend : Texte surligné le nantissement direct auprès de la CLS

Contreparties agissant à titre d'adhérent

- Cette section est réservée à la déclaration des opérations effectuées avec des contreparties agissant à titre d'adhérent pour les IMF ou les CC.

Autres contreparties

- Banques nationales

- Cette section est réservée à la déclaration des opérations effectuées avec les banques nationales.

- Comprend les transactions réalisées avec les banques canadiennes et les filiales canadiennes de banques étrangères sous réglementation fédérale.

- Courtiers canadiens

- Cette section est réservée à la déclaration des opérations effectuées avec des courtiers canadiens.

- Comprend les transactions dans lesquelles la contrepartie directe est un courtier canadien inscrit.

- Compagnies d'assurance canadiennes

- Cette section est réservée à la déclaration des opérations effectuées avec des assureurs canadiens.

- Comprend les transactions réalisées avec des assureurs sous réglementation fédérale et provinciale.

- Régimes de pension publics fédéral et provinciaux (RPC / RRQ)

- Cette section est réservée à la déclaration des opérations effectuées avec les régimes de pension publics canadiens.

- Comprend le Régime de pension du Canada et les régimes de pension provinciaux(RRQ).

- Ne comprend pas les fonds de pension des fonctionnaires; les opérations effectuées avec ces régimes doivent être déclarées dans la catégorie des régimes de pension privés.

- Régimes de pension privés canadiens

- Déclaration des opérations effectuées avec les régimes de pension privés canadiens.

- Comprend tous les régimes de pension canadiens autres que le RPC et le RRQ.

- Autres contreparties canadiennes

- Cette section est réservée à la déclaration des opérations effectuées avec d'autres contreparties canadiennes.

- Comprend les contreparties canadiennes qui ne sont pas citées plus haut (p. ex., sociétés non financières) Texte surligné et les opérations sur dérivés de gré à gré avec des contreparties qui sont des gouvernements provinciaux.

- Contreparties étrangères

- Cette section est réservée à la déclaration des opérations effectuées avec des contreparties étrangères.

- Texte surligné Comprend :

- Texte surligné Les contreparties étrangères qui ne sont pas sous réglementation fédérale au Canada et sont des filiales de banques nationales.

- Texte surligné les opérations sur dérivés de gré à gré avec des gouvernements et des banques centrales à l'étranger.

Définitions des différentes catégories de garanties

Remarque : Les définitions des catégories d'actif qui accompagnent le relevé du ratio de liquidité à court terme (LCR) s'appliquent aux rubriques de la présente section.

-

Dépôts auprès d'institutions financières (et autres liquidités qui ne sont pas des actifs liquides de haute qualité (HQLA))

Cette catégorie regroupe l'ensemble des liquidités et des dépôts qui ne sont pas des actifs liquides de haute qualité (HQLA).

Comprend :

- les dépôts auprès des IMF

- les comptes nostro

- Cette catégorie sert également à la déclaration d'autres montants qui se trouvent inscrits dans le bilan, sous la rubrique « Trésorerie et montants à recevoir des banques », mais qui ne sont pas des actifs liquides de haute qualité (p. ex., acceptations bancaires à court terme).

Actifs de niveau 1

-

Pièces et billets de banque

Pièces et billets de banque actuellement détenus par l'institution et qui sont disponibles sur-le-champ pour satisfaire aux obligations.

- La définition de cette catégorie correspond à celle qui s'applique à la ligne 11001 du relevé LCR.

-

Réserves détenues auprès de la banque centrale (avec possibilité de retrait en périodes de tensions)

Sommes totales détenues dans les réserves de la banque centrale et dépôts à un jour et à terme auprès de la banque centrale pouvant être retirés en période de tensions. Ce poste comprend toutes les opérations de dépôt conclues avec la Banque du Canada, y compris celles qui concernent les soldes du Système de transfert de paiements de grande valeur (STPGV), du Compte de dépôt spécial (CDS) et du Système automatisé de compensation et de règlement (SAPR).

- La définition de cette catégorie correspond à celle qui s'applique à la ligne 11002 du relevé LCR.

-

Réserves détenues auprès de la banque centrale (sans possibilité de retrait en période de tensions)

Sommes totales détenues dans les réserves de la banque centrale, y compris les dépôts à un jour et à terme auprès de la banque centrale, qui ne peuvent être retirés en période de tensions.

- La définition de cette catégorie correspond à celle qui s'applique à la ligne 11003 du relevé LCR.

Titres négociables assortis d'une pondération de risque de 0 %

-

Émis par un émetteur souverain

Valeur marchande des titres de créance négociables admissibles émis par des émetteurs souverains, assortis d'un coefficient de pondération des risques de 0 % dans l'approche standard pour le risque de créditNote de bas de page 1.

- La définition de cette catégorie correspond à celle qui s'applique à la ligne 11004 du relevé LCR.

-

dont : titres émis par le Canada

Valeur marchande des titres de créance négociables admissibles émis par le Canada.

-

Titres garantis par des émetteurs souverains

Valeur marchande des titres de créance négociables admissibles garantis par des entités souveraines, assortis d'un coefficient de pondération des risques de 0 % dans l'approche standard pour le risque de crédit.

- La définition de cette catégorie correspond à celle qui s'applique à la ligne 11005 du relevé LCR.

-

dont : titres garantis par le Canada

Valeur marchande des titres de créance négociables admissibles garantis par le Canada.

-

dont : titres hypothécaires LNH

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes du secteur public canadien, dont les titres hypothécaires garantis en vertu de la Loi nationale sur l'habitation. Sont compris également les titres hypothécaires LNH groupés et non vendus considérés comme des actifs liquides de haute qualité de niveau 1 dans le calcul du ratio de liquidité à court terme.

-

dont titres émis par l'organisme même

Valeur marchande des titres de créance négociables admissibles émis ou garantis par un organisme public canadien et qui sont des titres hypothécaires LNH émis par l'organisme.

-

-

dont : Obligations hypothécaires du Canada

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes publics canadiens et qui sont des Obligations hypothécaires du Canada.

-

Titres émis ou garantis par des banques centrales, des organismes publics, la BRI, le FMI, la BCE et la Communauté européenne, ou des BMD

- Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes publics, assortis d'un coefficient de pondération des risques de 0 % dans l'approche standard pour le risque de crédit.

- Valeur marchande des titres de créance négociables admissibles émis ou garantis par des banques centrales, la Banque des Règlements Internationaux (BRI), le Fonds monétaire international (FMI), la Banque centrale européenne (BCE) et la Communauté européenne, ou des banques multilatérales de développement (BMD).

- La définition de cette catégorie correspond à celle qui s'applique aux lignes 11006, 11007 et 11008 du relevé LCR.

-

dont : titres émis ou garantis par des organismes publics canadiens

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes publics canadiens.

-

dont : titres émis par des provinces canadiennes

Valeur marchande des titres de créance négociables admissibles émis par des entités provinciales.

-

-

Autres actifs de niveau 1 (titres d'émetteurs souverains lorsque la pondération de risque est autre que 0 %)

Valeur de tous les autres actifs de niveau 1 admissibles qui ne sont pas cités plus haut.

- La définition de cette catégorie correspond à celle qui s'applique aux lignes 11009 et 11010 du relevé LCR.

-

Total des actifs de niveau 1

Valeur totale de l'ensemble des actifs de niveau 1 admissibles Texte surligné (exception faite des réserves détenues auprès de la banque centrale (sans possibilité de retrait en période de crise).

Actifs de niveau 2A

Titres négociables assortis d'une pondération de risque de 20 %

-

Titres émis ou garantis par des émetteurs souverains

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des entités souveraines, assortis d'un coefficient de pondération des risques de 20 % dans l'approche standard pour le risque de crédit.

-

Titres émis ou garantis par des banques centrales, des organismes publics ou des banques multilatérales de développement

-

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes publics, des organisations internationales ou des banques centrales, assortis d'un coefficient de pondération des risques de 20 % dans l'approche standard pour le risque de crédit.

-

dont : titres émis ou garantis par des organismes publics canadiens

Valeur marchande des titres de créance négociables admissibles émis ou garantis par des organismes publics canadiens.

-

-

Obligations de sociétés non financières (notées AAA+ à AA-)

Valeur marchande des titres obligataires admissibles de sociétés non financières (y compris le papier commercial) dont la note est d'au moins AA-.

-

Obligations sécurisées (émises par un tiers, notées AAA+ à AA-)

Valeur marchande des obligations sécurisées admissibles, émises par un tiers, dont la note est d'au moins AA-.

-

Autres actifs de niveau 2A

Valeur marchande de tous les autres actifs de niveau 2A admissibles qui ne sont pas mentionnés ci-dessus.

-

Total des actifs de niveau 2A

Valeur marchande totale des actifs de niveau 2A admissibles.

Actifs de niveau 2B

-

Actions ordinaires de sociétés non financières

Valeur marchande des actions ordinaires de sociétés non financières admissibles.

-

Obligations de sociétés non financières (notées A+ à BBB-)

Valeur marchande des titres de créance de sociétés non financières admissibles (y compris le papier commercial) dont la note va de A+ à BBB-.

-

Titres adossés à des créances hypothécaires résidentielles (notés AAA+ à AA)

Valeur marchande des titres adossés à des créances hypothécaires résidentielles admissibles dont la note est d'au moins AA.

-

Autres actifs de niveau 2B (titres de créance notés BBB- à BBB+ émis par un émetteur souverain ou une banque centrale)

Valeur de tous les autres actifs de niveau 2B admissibles qui ne sont pas mentionnés ci-dessus (soit les titres de créance admissibles émis par un émetteur souverain ou une banque centrale dont la cote est de BBB- à BBB+, qui ne sont pas compris dans les autres actifs de niveau 1 assortis d'un coefficient de pondération des risques autre que 0 % et libellés en monnaie nationale ou étrangère.

-

Total des actifs de niveau 2B

Valeur totale de l'ensemble des actifs de niveau 2B admissibles.

-

Total des actifs liquides

Valeur totale de l'ensemble des actifs de niveau 1, niveau 2A et niveau 2B admissibles mentionnés ci-dessus.

Autres actifs

Autres titres négociables

-

Actions ordinaires du secteur financier

Valeur marchande des actions ordinaires de sociétés financières.

-

Obligations de sociétés financières (quelle que soit la note)

Valeur marchande des obligations de sociétés financières (y compris le papier commercial).

-

Obligations sécurisées émises par l'organisation même (quelle que soit la note)

Valeur marchande des obligations sécurisées émises par l'organisation (obligations sécurisées émises par l'institution déclarante).

-

Titres adossés à des actifs (TAA)

Valeur marchande des titres adossés à des actifs qui ne satisfont pas aux critères d'inclusion dans les actifs liquides de haute qualité.

-

dont : TAA à plus d'un jour

Valeur marchande des titres adossés à des actifs à plus d'un jour qui ne satisfont pas aux critères d'inclusion dans les actifs liquides de haute qualité.

-

dont : papier commercial adossé à des actifs (PCAA)

Valeur marchande du papier commercial adossé à des actifs qui ne satisfont pas aux critères d'inclusion dans les actifs liquides de haute qualité.

-

Acceptations bancaires

Comprend : les acceptations bancaires qui ne sont pas déclarées dans les catégories précédentes.

-

-

Autres titres négociables

Valeur marchande des autres titres qui ne satisfont pas aux critères d'inclusion dans les actifs liquides de haute qualité et qui ne sont pas mentionnés ci-dessus.

dont : fonds négociés en bourse

-

Prêts hypothécaires résidentiels assurés

Valeur des prêts hypothécaires résidentiels assurés en vertu de la Loi nationale sur l'habitation ou par des organismes ou compagnies d'assurance. Sont compris les prêts hypothécaires assurés individuellement ou par portefeuille. Remarque : Ne doivent pas être inclus dans cette catégorie les titres hypothécaires LNH assurés groupés et non vendus qui sont pris en compte dans les actifs liquides de haute qualité de niveau 1.

-

Prêts hypothécaires résidentiels non assurés

Valeur de l'ensemble des créances hypothécaires résidentielles non classées dans la catégorie des prêts assurés.

-

Prêts hypothécaires sur immeubles non résidentiels

Valeur de l'ensemble des créances hypothécaires sur des immeubles non classés comme immeubles résidentiels, par exemple des bâtiments à usage commercial tels que les hôtels, magasins, immeubles de bureaux, garages, cinémas, entrepôts, usines, bien immobiliers appartenant à des institutions, fermes et terrains vagues.

-

Prêts non hypothécaires

Valeur de l'ensemble des prêts non hypothécaires, y compris les prêts aux institutions financières, aux administrations publiques canadiennes, aux administrations publiques étrangères, les créances de crédit-bail, les prêts aux particuliers à des fins non commerciales, les prêts à des particuliers et à d'autres à des fins commerciales, les acquisitions par une banque de ses propres acceptations et les prêts consentis par des filiales de courtiers en valeurs mobilières.

-

Autres

Valeur des autres actifs pouvant être offerts en garantie qui ne sont pas mentionnés ci-dessus. Il peut s'agir d'actifs remis moins fréquemment en nantissement, par exemple les titres non négociables, avoirs en produits de base, terrains, bâtiments, mobilier et matériel (moins amortissement cumulé), créances et autres actifs pouvant être raisonnablement considérés comme pouvant être offerts en garantie. Sont exclus de cette section les éléments d'actif liés aux opérations d'assurances, l'intérêt couru, le fonds commercial, les actifs d'impôt différé, les biens incorporels et les autres actifs qui ne seraient probablement pas considérés comme pouvant servir au nantissement.

-

Total des autres actifs

Valeur totale de l'ensemble des autres actifs mentionnés ci-dessus.

-

Total de l'ensemble des catégories d'actifs

Valeur totale de l'ensemble des actifs admissibles de niveau 1, niveau 2A, niveau 2B et des autres actifs mentionnés ci-dessus Texte surligné (exception faite des réserves détenues auprès de la banque centrale (sans possibilité de retrait en période de crise).

Totaux et ajustements

-

Ajustement de la compensation (c48)

Cette colonne a pour objet de permettre de rendre compte des incidences de la compensation afin de faciliter le rapprochement avec les données de bilan. La colonne est réservée aux ajustements liés à la compensation; tous les autres ajustements justifiés doivent être déclarés dans la colonne c51, et les différences qui restent inexpliquées après rapprochement sont censées se situer à l'intérieur de la marge d'erreur de 2 % comprise dans les règles de validation multirelevé intégrées aux relevés M4 et LCR.

-

Montants relatifs aux mouvements de sûretés non déclarés auprès des clients (courtage privilégié et courtage de détail) (c49)

Cette colonne est réservée à la déclaration du total des positions sur les sûretés engagées dans le cadre des opérations de la clientèle des services de courtage lorsqu'une dérogation aux exigences de déclaration a été accordée. Dans ce cas, l'entité est dispensée de l'obligation de fournir quotidiennement des données détaillées dans les colonnes c1 à c47; elle reste toutefois tenue de fournir mensuellement les valeurs totales.

-

Montants relatifs aux filiales non déclarées (c50)

Cette colonne est réservée à la déclaration du total des positions sur les sûretés liées aux filiales non déclarées lorsqu'une dérogation aux exigences de déclaration a été accordée. Dans ce cas, l'entité est dispensée de l'obligation de fournir quotidiennement des données fines dans les colonnes c1 à c47; elle reste toutefois tenue de fournir mensuellement les valeurs totales.

-

Autres ajustements justifiés (p. ex, ajustements comptables) (c51)

Cette colonne est réservée à l'enregistrement des écritures d'ajustement relatives aux éléments justifiables qui ne peuvent être directement déclarés dans le relevé même (p. ex., frais incorporés d'un faible montant). Les ajustements liés aux incidences de la compensation doivent être enregistrés dans la colonne c48; les différences qui restent inexpliquées après rapprochement sont censées se situer à l'intérieur de la marge d'erreur de 2 % comprise dans les règles de validation multirelevé intégrées aux relevés M4 et LCR.

-

Montant figurant au bilan (relevé M4) (c52)

Les valeurs indiquées dans le relevé M4 doivent être reportées telles quelles dans cette colonne.

-

Total pour l'entité consolidée (la valeur à la fin du mois correspond au montant déclaré au relevé M4, sans excéder le seuil) (c53)

Cette colonne est réservée à l'enregistrement des totaux pour l'entité consolidée, qui correspondent à la somme des montants des colonnes c47 à c51.

Notes de bas de page

- Note de bas de page 1

-

Information tirée des Normes de fonds propres : Chapitre 3 – Risque de crédit – Approche standard publiées par le Bureau du surintendant des institutions financières (BSIF).