InfoPensions – Numéro 24 – Mai 2021

Le bulletin InfoPensions comprend des annonces et des rappels à l’intention des régimes de retraite privés et des régimes de retraite agréés collectifs fédéraux. Pour être avisé par courriel des nouvelles informations publiées sur le site Web du BSIF, y compris le présent bulletin et d’autres publications sur les régimes de retraite, il suffit de vous inscrire aux avis par courriel. Si vous avez des questions au sujet des articles publiés dans InfoPensions ou que vous souhaitez proposer des sujets d’article, veuillez communiquer avec nous à l’adresse pensions@osfi-bsif.gc.ca. Le prochain numéro d’InfoPensions devrait paraître en novembre 2021.

Table des matières

Surveillance

Examen par le BSIF des placements des régimes de retraite

Le premier objectif du Plan ministériel 2021-2022 du BSIF est de mieux préparer les institutions financières fédérales (IFF) et les régimes de retraite privés fédéraux à composer avec les risques financiers et accroître leur résiliance à l’égard de ces risques, tant dans des conditions normales que lors de la prochaine crise financière. À cette fin, le BSIF se consacrera en 2021-2022 aux activités suivantes concernant les régimes de retraite :

- Améliorer la cohérence, la précision et la rapidité des évaluations du risque du BSIF et intervenir plus efficacement;

- Appliquer une approche de la réglementation et de la surveillance axée davantage sur le risque et sur des principes.

Selon le Plan ministériel, la réalisation de cet objectif sera caractérisée par la présence notamment de mécanismes de gouvernance et de pratiques de gestion des risques qui s’adaptent aux risques courants et émergents et facilitent la détection rapide des problèmes.

Un volet important des efforts engagés par le BSIF et la Division des régimes de retraite privés (DRRP) pour atteindre cet objectif consiste à donner suite aux recommandations issues de notre examen récent sur les techniques de surveillance des placements pour les régimes à prestations déterminées. Au cours de l’examen, nous nous sommes penchés sur les consignes actuelles de la DRRP en matière de placement, nos méthodes et pratiques de surveillance et l’information sur les placements que nous recueillons grâce aux relevés produits régulièrement par les régimes.

L’équipe de la DRRP a consulté des experts-conseils en placements de régimes de retraite afin d’obtenir leurs points de vue sur les tendances actuelles et les sources potentielles de risques émergents. De plus, les membres de l’équipe ont sondé les représentants de régimes sélectionnés de tailles variées et employant diverses techniques de placement. Des entretiens complémentaires ont eu lieu afin d’en savoir plus sur leurs processus, procédures et principes de placements ainsi que leurs pratiques de gestion du risque connexe.

Le personnel de la DRRP a collaboré étroitement avec les surveillants du BSIF chargés des IFF afin d’évaluer comment leurs connaissances et perspectives acquises lors de la surveillance des banques et sociétés d’assurance pourraient contribuer à améliorer les méthodes de surveillance de la DRRP et ses consignes réglementaires sur la gestion du risque de placement des régimes de retraite.

Cet exercice a permis au BSIF d’obtenir une perspective globale de la nature générale et du niveau des risques de placement inhérents aux régimes de retraite et des informations sur la forme et la qualité des pratiques de gestion du risque. Une analyse des constatations faites au cours de la démarche a mis au jour le besoin de consignes du BSIF susceptibles d’inciter les régimes de retraite réglementés par le BSIF à adopter des pratiques plus rigoureuses de gestion du risque de placement.

La DRRP prévoit publier à la fin de l’automne 2021 un document de travail qui proposera une panoplie d’attentes réglementaires reposant sur des principes et portant sur des pratiques de gestion du risque de placement. Étant donné qu’elles se fonderont sur des principes, les attentes réglementaires proposées seront à la fois extensibles et proportionnelles, à savoir qu’elles pourront être adaptées selon le degré de complexité des diverses approches et stratégies de placement des régimes.

Le document de travail proposera des orientations à donner aux consignes et aux attentes réglementaires futures de la DRRP, et sollicitera des commentaires des parties prenantes. L’équipe de la DRRP prendra en considération les observations recueillies avant de rédiger et de publier des consignes définitives sur les pratiques de gestion du risque de placement à l’intention des régimes de retraite.

Vos coordonnées sont-elles à jour?

La communication électronique est la méthode la plus souvent utilisée pour communiquer les changements importants et les nouvelles exigences pour les régimes de retraite réglementés par le BSIF. Nous rappelons aux administrateurs de régimes qu’il est de leur responsabilité de mettre à jour le profil de leur organisation dans le Système de déclaration réglementaire dès que des changements se produisent. Il arrive parfois que les courriels envoyés par le BSIF et destinés aux administrateurs pour leur communiquer de l’information concernant leur régime soient rejetés, ce qui démontre que certains ne mettent pas à jour promptement leurs renseignements.

Le profil de l’organisation de chaque régime de retraite comprend les coordonnées des personnes ou des organismes chargés des divers rôles associés au régime (par exemple, l’administrateur du régime, dépositaire de caisse de retraite, cabinet d’actuaires). Le document intitulé Guide de l’utilisateur – Gestion des relevés d’entreprise pour les pensions privés, que vous trouverez à la page Formation et soutien concernant le SDR à l’intention des régimes de retraite privés du site Web du BSIF, explique la marche à suivre pour mettre à jour le profil de votre organisation.

Tel que précisé dans le numéro 16 d’InfoPensions de novembre 2016, la mise à jour de renseignements dans le profil de l’organisation du SDR n’a pas pour effet d’actualiser les droits d’accès au SDR et de présentation de relevés du régime. Vous trouverez des renseignements sur la façon de créer, modifier ou désactiver un compte d’utilisateur du portail du SDR ou un compte d’autorité locale d’enregistrement dans la section « Documents » du SDR. Pour obtenir de l’aide supplémentaire, communiquez avec la Banque du Canada au 1-855-865-8636 et suivez les instructions pour joindre l’équipe de soutien du SDR.

BSIF et ARSF : Nouveau comité mixte sur les régimes à cotisations déterminées

En décembre 2020, le BSIF et l’Autorité ontarienne de réglementation des services financiers (ARSF) ont mis sur pied un Comité consultatif technique dont l’objectif consiste à aider les deux organismes à établir de meilleurs processus, consignes et approches en matière de réglementation des régimes de retraite à cotisations déterminées.

Vous trouverez de plus amples renseignements sur ce comité ainsi que les comptes rendus de ses réunions sur le site Web du BSIF.

Consignes et questions législatives

Mise à jour des Directives du surintendant et de la FAQ connexe

Le 25 février 2021, le BSIF publiait une version révisée des Directives du surintendant conformément à la Loi de 1985 sur les normes de prestation de pension (les « Directives du surintendant »). Les modifications comprennent :

- l’élimination de l’obligation d’utiliser un ratio de solvabilité projeté au 31 mars 2020 ou à une date ultérieure à l’égard des options de transfert;

- le rétablissement de la date limite de production des relevés réglementaires qui était en vigueur avant la pandémie;

- des ajouts pour tenir compte de la révision des normes sur la valeur actualisée publiées par l’Institut canadien des actuaires, lesquelles influent sur les transferts des régimes à cotisations négociées.

La nouvelle FAQ sur les Directives du surintendant offre des renseignements complémentaires sur les conditions présentement applicables aux options de transfert et à l’achat de rentes.

De plus, le BSIF a révisé les Directives du surintendant conformément à la Loi sur les régimes de pension agréés collectifs afin de rétablir la date limite de production des relevés réglementaires qui était en vigueur avant la pandémie.

Le BSIF a communiqué les changements apportés à ses attentes tout au long de la pandémie; il a donc révisé ses FAQ de manière à ne conserver que les questions qui demeurent pertinentes. Si votre question ne figure pas dans la FAQ (ou celle-ci), veuillez écrire à l’adresse information@osfi-bsif.gc.ca.

Document de travail du BSIF sur le risque climatique dans le secteur financier

Le 11 janvier 2021, le BSIF lançait une consultation de trois mois en faisant paraître le document de travail intitulé Incertitude et changements climatiques : Déjouer le risque lié aux changements climatiques par la préparation et la résilience. Ce document fait état des risques climatiques qui sont susceptibles de nuire à la sûreté et à la solidité des institutions financières et des régimes de retraite de compétence fédérale. La consultation a pris fin le 12 avril 2021, et le BSIF examine les mémoires présentés par les parties intéressées.

Consignes publiées sur le site Web du BSIF

Cette année, le BSIF examinera l’ensemble de ses consignes sur les régimes de retraite en vue de les modifier pour tenir compte de l’Entente de 2020 sur les régimes de retraite relevant de plus d’une autorité gouvernementale, des normes de pratique révisées de l’Institut canadien des actuaires et des modifications apportées aux Directives du surintendant conformément à la Loi de 1985 sur les normes de prestation de pension. D’ici là, veuillez faire parvenir vos questions sur toutes anomalies ou incohérences constatées dans les consignes du BSIF à l’adresse information@osfi-bsif.gc.ca.

En plus des changements apportés aux Directives du surintendant et de la FAQ dont il est question ci-dessus, les documents suivants ont été publiés sur le site Web du BSIF depuis la parution du dernier numéro d’InfoPensions :

- Mai 2021 – guides d’instructions Cessation d’un régime de retraite à prestations déterminées et Cessation d’un régime de retraite à cotisations déterminées;

- Avril 2021 – guide d’instructions Déclaration de renseignements annuelle concernant un régime de pension agréé collectif, rapport d’un vérificateur et Attestation annuelle du régime de retraite

- Février 2021 – guide d’instructions et formulaire Sommaire des renseignements sur le portefeuille apparié (SRPA);

- Février 2021 – guide d’instructions et formulaire Sommaire des renseignements actuariels (SRA);

- Janvier 2021 – guide d’instructions et formulaire Déclaration de renseignements sur la solvabilité (DRS);

-

Décembre 2020 – guide d’instructions Production de renseignements sur la modification d’un régime de retraite au moyen du Système de déclaration réglementaire (SDR); version révisée de BSIF 593 : Formulaire de renseignements sur la modification du texte d’un régime à cotisations déterminées; et version révisée de BSIF 594 : Formulaire de renseignements sur la modification d’un régime à prestations déterminées / combiné.

L’article paru dans le numéro 22 d’InfoPensions de novembre 2019 indiquait que les administrateurs de régime devront soumettre la plupart des modifications apportées à leur régime par l’entremise du SDR à compter du 1er avril 2020. Or, la date d’entrée en vigueur de cette exigence a été reportée au 1er décembre 2020, date de publication du guide d’instructions. Comme l’explique l’article susmentionné, les modifications devant être approuvées par le surintendant doivent continuer à être envoyées par courriel à l’adresse pensions@osfi-bsif.gc.ca.

- Décembre 2020 – Foire aux questions sur les Normes de pratique révisées en 2020 applicables au calcul des valeurs actualisées. Veuillez consulter l’article paru dans le numéro 23 d’InfoPensions de novembre 2020 pour obtenir plus de précisions sur les normes de pratique.

- Décembre 2020 – Mise à jour du tableau indiquant le revenu annuel maximal pouvant être versé d’un fonds de revenu viager (FRV), d’un fonds de revenu viager restreint (FRVR) et d’un compte de prestations variables. Le tableau a été révisé pour tenir compte des facteurs applicables en 2021.

Actuariat

Résultats du ratio de solvabilité estimatif

Le BSIF estime périodiquement le ratio de solvabilité estimatif (RSE) des régimes de retraite fédéraux comprenant des dispositions à prestations déterminées. Les résultats du calcul du RSE nous permettent de détecter les problèmes de solvabilité susceptibles de compromettre le versement des prestations promises aux participants et aux bénéficiaires, avant que le régime ne dépose son rapport actuariel. Ces résultats nous permettent également de dégager des tendances plus générales.

Ces résultats sont calculés au moyen des plus récentes données actuarielles, financières et démographiques que le BSIF a obtenues de chaque régime avant la date d’analyse. L’actif du régime est projeté soit selon le taux de rendement indiqué dans la Déclaration de renseignements sur la solvabilité, soit selon un taux de rendement hypothétique. Le passif de solvabilité est projeté au moyen des taux pour les valeurs actualisées et d’approximation des rentes suivant les conseils de l’Institut canadien des actuaires. Après avoir pris en compte les cotisations, prestations et dépenses prévues, le BSIF calcule un RSE pour chaque régime en se fondant sur la valeur marchande estimative ajustée de la caisse de retraite et le passif estimatif.

Le RSE médian des 342 régimes (contre 348 l’an dernier) était de 0,97 au 31 décembre 2020, en hausse par rapport à 0,95 à la fin de 2019. Par contraste, le RSE moyen pondéré en fonction du passif pour l’ensemble des régimes a diminué légèrement et est passé à 1,00 au 31 décembre 2020, par rapport à 1,01 à la fin de 2019. Le graphique ci-dessous illustre l’évolution du RSE et du RSE médian depuis décembre 2011.

Situation de solvabilité des régimes de retraite au 31 décembre - description du graphique

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| RSE médian | 0,88 | 0,88 | 0,74 | 0,77 | 0,97 | 0,90 | 0,90 | 0,91 | 0,96 | 0,94 | 0,95 | 0,97 |

| Ratio de solvabilité estimatif (RSE) | 0,90 | 0,93 | 0,81 | 0,83 | 0,98 | 0,94 | 0,95 | 0,97 | 1,02 | 0,98 | 1,01 | 1,00 |

| Ratio moyen de solvabilité ajusté estimatif sur une période de 3 ans (RSAE) | 0,02 | 0,05 | 0,07 | 0,06 | 0,01 | 0,04 | 0,05 | 0,06 | 0,06 | 0,04 | 0,05 | 0,03 |

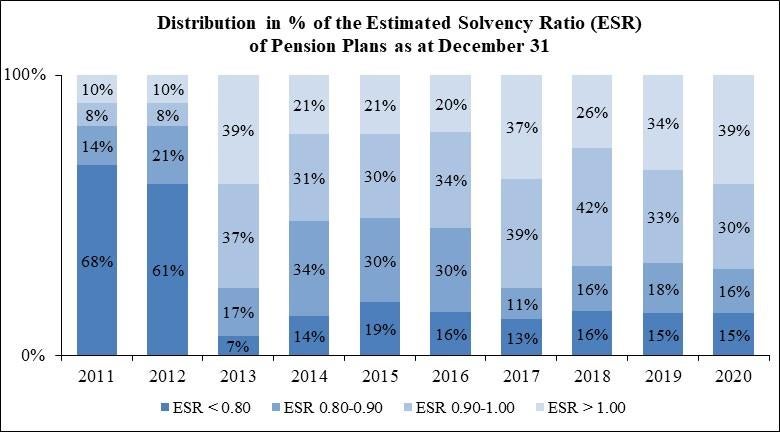

Les résultats les plus récents du RSE révèlent une diminution du pourcentage des régimes sous-capitalisés (61 % en 2020 contre 66 % en 2019), tandis que le nombre de régimes nettement sous-capitalisés (ceux dont le RSE était inférieur à 0,80), soit 15 %, n’a pas changé. Le graphique à barres ci-après illustre la distribution des RSE au 31 décembre de chaque année depuis 2011. Il indique le pourcentage de régimes dont le RSE était inférieur à 0,80, compris entre 0,80 et 0,90, entre 0,90 et 1,00, ou supérieur à 1,00 pour chaque année.

Distribution en % du ratio du solvabilité estimatif (RSE) des régimes de retraite au 31 décembre - description du graphique

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|---|---|---|---|

| RSE < 0,80 | 68 % | 61 % | 7 % | 14 % | 19 % | 16 % | 13 % | 16 % | 15 % | 15 % |

| RSE 0,80-0,90 | 14 % | 21 % | 17 % | 34 % | 30 % | 30 % | 11 % | 16 % | 18 % | 16 % |

| RSE 0,90-1,00 | 8 % | 8 % | 37 % | 31 % | 30 % | 34 % | 39 % | 42 % | 33 % | 30 % |

| RSE > 1,00 | 10 % | 10 % | 39 % | 21 % | 21 % | 20 % | 37 % | 26 % | 34 % | 39 % |

| RSE | 81 % | 83 % | 98 % | 94 % | 95 % | 97 % | 102 % | 98 % | 101 % | 100 % |

Rapports actuariels nécessitant un examen

Les rapports actuariels soumis au BSIF sont généralement examinés par le gestionnaire des relations du régime à la Division des régimes de retraite privés, et ils sont parfois transmis à l’équipe actuarielle de la Division lorsqu’il est nécessaire d’en faire un examen approfondi.

Le guide d’instructions Production d’un rapport actuariel d’un régime de retraite à prestations déterminées rend compte des exigences auxquelles doivent satisfaire les rapports actuariels déposés auprès du BSIF. Conformément aux normes de pratique de l’Institut canadien des actuaires (ICA), nous nous attendons à ce que les actuaires des régimes présentent suffisamment de détails dans leurs rapports actuariels pour qu’un autre actuaire puisse évaluer le caractère raisonnable des données, des hypothèses et des méthodes utilisées.

Nous aimerions partager avec les actuaires des régimes nos attentes à l’égard des éléments suivants qui nous ont obligés à soumettre certains rapports actuariels à un examen approfondi.

Évaluation de la solvabilité – provision pour frais de cessation

Aux termes du paragraphe 2(1) du Règlement de 1985 sur les normes de prestation de pension, l’actif de solvabilité qui entre dans le calcul du ratio de solvabilité d’un régime de retraite comprenant des dispositions à prestations déterminées représente la valeur marchande des éléments d’actif liés à ces dispositions plus la valeur nominale des lettres de crédit en vigueur, moins les frais estimatifs de liquidation du régime. Le BSIF s’attend à ce que les frais de cessation prévues (aussi appelés « frais de liquidation ») correspondent au moins aux frais qui peuvent raisonnablement devoir être payés à même la caisse de retraite entre la date d’évaluation et la date de liquidation, c’est-à-dire la date à laquelle toutes les prestations sont réglées et les actifs distribués.

Une comparaison des provisions pour frais de cessation figurant dans les rapports de cessation récemment déposés et l’hypothèse relative aux frais de cessation prévus dans les rapports antérieurs des mêmes régimes révèle que l’hypothèse relative aux frais de cessation prévue dans l’évaluation de la solvabilité d’un régime de retraite sont souvent sous-estimés, et ce, parfois largement.

Bien que la taille du régime soit un bon indicateur du caractère raisonnable de la provision pour frais de cessation, il est recommandé de tenir compte également des caractéristiques propres au régime tels le profil des participants et la complexité de ses dispositions. Le calcul de la provision doit être cohérent en regard du scénario de cessation présumé.

La provision pour frais de cessation se compose généralement :

- des honoraires d’actuaires, des frais d’administration, des frais juridiques et les autres honoraires de conseil encourus par le régime jusqu’à sa date de liquidation, y compris les coûts associés à la recherche de chacune des personnes;

- des dépenses associées au règlement des prestations et, s’il y a lieu, des frais liés à un administrateur remplaçant ou à un actuaire désigné;

- des frais réglementaires;

- des frais de garde de valeurs et des frais de vérification qui s’y rattachent;

- des frais de placement, y compris les frais de gestion et les frais de transaction liés à la liquidation des actifs;

- des dépenses liées à la révision de la politique de placement.

De plus, la provision pour frais de cessation doit prévoir le temps nécessaire pour :

- la préparation et le dépôt du rapport de cessation auprès du BSIF;

- l’examen du rapport de cessation par le BSIF et l’obtention de l’approbation du surintendant;

- le versement des prestations.

Évaluation sur une base de continuité – Application du taux maximal d’actualisation du BSIF

Selon le guide d’instructions intitulé Production du rapport actuariel d’un régime de retraite à prestations déterminées, le BSIF est d’avis que le taux de meilleure estimation de rendement de l’actif ne devrait pas dépasser un certain niveau afin que l’hypothèse utilisée par les actuaires dans leurs rapports demeure raisonnable. Le BSIF surveille la situation des marchés financiers et les rendements prévus et, pour le moment, est d’avis que, en règle générale, le taux d’actualisation d’un régime dont les placements en titres à revenu fixe ne sont pas supérieurs à 50 % ne devrait pas dépasser 5,75 %, avant la prise en compte de marges implicites pour écarts défavorables et des dépenses.

L’actuaire ne doit pas prendre en compte le rendement et les frais de gestion active des placements au moment de vérifier si le taux d’actualisation utilisé dans le rapport satisfait à cette exigence. Toutefois, le taux maximal doit être ajusté par l’actuaire pour un régime dont la composition de l’actif devrait générer un rendement moindre, et peut être ajusté pour un régime dont la composition de l’actif devrait générer un rendement plus élevé, que celui obtenu au moyen d’une répartition basée sur 50 % de titres à revenu fixe.

Les trois scénarios ci-dessous illustrent la prise en compte du taux maximal prévu par le BSIF dans le calcul du taux d’actualisation sur une base de continuité :

- Scénario 1 : L’actuaire a appliqué le taux maximal non ajusté de 5,75 %.

- Scénario 2 : L’actuaire a ajusté le taux maximal à 6,00 % pour tenir compte de la composition de l’actif du régime.

- Scénario 3 : L’actuaire a appliqué le taux maximal non ajusté de 5,75 %, et il peut justifier l’hypothèse d’une plus-value de rendement de 0,10 % attribuable à la gestion active.

| Scénario 1 (%) |

Scénario 2 (%) |

Scénario 3 (%) |

|

|---|---|---|---|

| Meilleure estimation du taux de rendement brut de l’actif Note de bas de tableau 1 | 6,00 | 6,15 | 6,00 |

| Application du taux maximal d’actualisation du BSIF | (0,25) | (0,15) | (0,25) |

| Taux de rendement brut ajusté de l’actif | 5,75 | 6,00 | 5,75 |

| Marge pour frais de gestion passive des placements Note de bas de tableau 2 | (0,05) | (0,05) | (0,05) |

| Marge pour frais d’administration | (0,20) | (0,20) | (0,20) |

| Marge pour écarts défavorables | (0,25) | (0,25) | (0,25) |

| Taux de rendement net de l’actif | 5,25 | 5,50 | 5,25 |

| Taux de rendement supplémentaire pour gestion active des placements | 0,15 | 0,15 | 0,25 |

| Marge pour frais de gestion active des placement | (0,15) | (0,15) | (0,15) |

| Taux d’actualisation sur une base de continuité | 5,25 | 5,50 | 5,35 |

Relevés réglementaires et dates à retenir

Production de relevés par l’intermédiaire du SDR et de Connexion Banque

En janvier 2021, la Banque du Canada et l’équipe de soutien du Système de déclaration réglementaire (SDR) ont informé les déclarants par courriel de la mise en service de Connexion Banque, le nouveau portail d’accès au SDR. Le courriel décrivait la marche à suivre pour ouvrir un compte Connexion Banque et créer un mot de passe temporaire. Désormais, les déclarants doivent accéder au SDR en passant par la page d’accueil de Connexion Banque.

Il est recommandé d’utiliser les navigateurs Google Chrome ou Microsoft Edge pour accéder à Connexion Banque.

Si vous avez besoin d’aide pour accéder au SDR, faites parvenir un courriel à la Banque du Canada à l’adresse operations-consultation@bankofcanada.ca ou téléphonez au 1-855-865-8636.

Présentation électronique de documents auprès du BSIF – Le point

Dans l’article paru en 2016 intitulé Présentation électronique de documents auprès du BSIF, le BSIF encourageait les administrateurs, les dépositaires et les autres spécialistes des régimes de retraite et fournisseurs de services à produire des documents en format électronique pour ceux qui ne doivent pas être soumis par l’entremise du Système de déclaration réglementaire, comme c’est le cas des demandes devant être approuvées par le surintendant.

Veuillez noter que le BSIF ne s’attend plus à recevoir des documents numérisés dont l’original porte une signature manuscrite, et il accepte les signatures électroniques sur les documents soumis par voie électronique. Le BSIF a d’ailleurs publié une FAQ sur les communications électroniques.

Rappels et dates à retenir

Les relevés annuels doivent être produits par l’entremise du Système de déclaration réglementaire (SDR).

Les documents produits à l’appui d’une demande soumise à l’approbation du surintendant doivent être envoyés par courriel à l’adresse pensions@osfi-bsif.gc.ca. Une seule demande suffit. Il n’est pas nécessaire de poster une copie papier de la demande en plus de la copie électronique.

Aux termes de la Loi de 1985 sur les normes de prestation de pension :

| Mesure à prendre ou document à produire | Échéance |

|---|---|

| Tous les régimes : | |

| Déclaration annuelle de renseignements (BSIF 49) et Annexe A – Renseignements exigés par l’Agence du revenu du Canada (BSIF 49A) | Six mois après la fin de l’exercice du régime |

| Attestation annuelle du régime de retraite (AARR) | Six mois après la fin de l’exercice du régime |

| États financiers certifiés (BSIF-60), Confirmation du dépôt du rapport de l’auditeur (CDRA) et, au besoin, rapport de l’auditeur | Six mois après la fin de l’exercice du régime |

| Cotisations d’un régime de retraite | Payables à la réception de l’avis émis par le BSIF |

| Relevés annuels aux participants et anciens participants et à leurs époux ou conjoints de fait | Six mois après la fin de l’exercice du régime |

| Régimes à prestations déterminées seulement | |

| Rapport actuariel, Sommaire des renseignements actuariels et, si nécessaire, Sommaire des renseignements sur le portefeuille apparié | Six mois après la fin de l’exercice du régime |

| Déclaration de renseignements sur la solvabilité (BSIF 575) | 45 jours après la fin de l’exercice du régime ou le 15 février, selon la date la plus tardive |

Aux termes de la Loi sur les régimes de pension agréés collectifs :

| Mesure à prendre ou document à produire | Échéance |

|---|---|

| Déclaration de renseignements annuelle concernant un régime de pension agréé collectif (comprend les états financiers) | 30 avril (4 mois après la fin de l’exercice auquel se rapporte le document) |

| Attestation annuelle du régime de retraite (AARR) | 30 avril (4 mois après la fin de l’exercice) |

| Cotisations d’un régime de retraite | Payables à la réception de l’avis émis par le BSIF |

| Relevés annuels aux participants et à leurs époux ou conjoints de fait | 14 février (45 jours après la fin de l’exercice) |

Autres sujets

Table ronde en vidéodiffusion de l’ACARR

Le 13 mai 2021, le surintendant des institutions financières, Jeremy Rudin, a été le conférencier lors d’une table ronde en vidéodiffusion de l’Association canadienne des administrateurs de régimes de retraite (ACARR). La présentation s’intitulait Le passage de 2020 à 2021 et aux années suivantes : le secteur des pensions et le secteur financier actuels et futurs.

Le propos du surintendant a porté notamment sur l’importance d’aller au-delà des mesures du risque financier et de prendre en considération le risque climatique et d’autres facteurs environnementaux, sociaux et de gouvernance d’entreprise (ESG). M. Rudin s’est ensuite joint au modérateur et membre du conseil de l’ACARR, Kenneth Burns, pour répondre aux questions de l’auditoire.

Cliquer sur le lien suivant pour visionner un enregistrement vidéo de la table ronde.

Sondage auprès des régimes de retraite

Soucieux de tenir compte des commentaires des parties intéressées et d’améliorer sans cesse son rendement, le BSIF consulte périodiquement les administrateurs et les conseillers professionnels des régimes de retraite au moyen d’un sondage en ligne. Les résultats du dernier sondage, effectué à l’automne 2017, sont disponibles sur le site Web du BSIF.

Le sondage de 2021 a été mené au moyen d’un questionnaire en ligne et a été géré par un tiers indépendant, le cabinet Phoenix Strategic Perspectives Inc. Les participants ont répondu à des questions sur leur perception du rendement du BSIF, y compris l’efficacité de sa surveillance des régimes de retraite et les mesures prises en réponse à la pandémie de COVID-19. À ce titre, nous remercions tous les participants.

Les résultats du sondage devraient être publiés sur le site Web du BSIF à la fin de l’été ou au début de l’automne.

Départs à la retraite d’employés de la Division des régimes de retraite privés

Sylvia Bartlett, gestionnaire de l’équipe de la sous-section des politiques, prendra sa retraite à la fin de juin 2021. Claire Ezzeddin prendra la relève en juillet 2021 au retour de son congé parental.

Linda Steele, agente principale des approbations, partira également à la retraite à la fin de juin 2021.