Analyse comparative des ratios de fonds propres des banques canadiennes par rapport à ceux des pairs étrangers – Note technique – Février 2026

Table des matières

Résumé

La présente note propose une analyse comparative des ratios de fonds propres, des coefficients de pondération des risques et des mesures de la rentabilité des banques d’importance systémique (BISNote de bas de page 1) canadiennes, analyse fondée sur des données accessibles au public et l’analyse du personnel. Elle vise à rendre compte de la résilience et de la compétitivité globales du système bancaire canadien ainsi que des attentes du BSIF sur le plan de la surveillance, et à alimenter les discussions publiques dans ces domaines. Voici certaines des principales constatations :

- Les BIS canadiennes sont bien capitalisées et se sont renforcées ces dernières années. Les excédents de fonds propres ont augmenté récemment et demeurent bien supérieurs aux attentes du BSIF en matière de surveillance malgré un environnement de risque difficileNote de bas de page 2. Depuis la crise financière mondiale de 2008-2009, les ratios de fonds propres des BIS ont considérablement augmenté. Cette réalité découle d’une combinaison de la croissance des fonds propres, des réformes de Bâle après la crise, de l’instauration de la réserve pour stabilité intérieure (RSI) et d’une baisse progressive de la densité des actifs pondérés en fonction du risque (APR) attribuable aux tendances à long terme de la composition du portefeuille, de la qualité du crédit et des résultats.

- Les attentes du BSIF sur le plan de la surveillance des fonds propres correspondent généralement à celles de ses pairs étrangers, malgré des exigences obligatoires moins strictesNote de bas de page 3. Au Canada, la RSI est une réserve relativement importante et utilisable du deuxième pilier (non obligatoire), tandis que d’autres pays ont tendance à combiner les ajustements du premier pilier (obligatoires) et du deuxième pilier (obligatoires et non obligatoires) qui donnent lieu à une échelle de fonds propres semblable ou plus contraignante, selon les informations rapportées. Parmi les institutions comparables sélectionnées (« les pairs ») figurent 19 banques d’importance systémique mondiale (BISm) ainsi que six autres grandes banques d’importance systémique des États-Unis, d’Europe, du Royaume-Uni et de l’Australie.

- Les ratios de fonds propres et les coefficients de pondération du risque des BIS canadiennes correspondent aux fourchettes des pairs étrangers, à quelques exceptions près. Les ratios fondés sur le risque se rapprochent de la médiane des institutions comparables, tandis que les ratios de levier sont un peu plus faibles au Canada, en partie attribuable à une concentration importante des prêts hypothécaires garantis par des biens immobiliers (prêts RESL). Les coefficients de pondération du risque plus faibles pour les segments des prêts RESL et des prêts de détail rappellent un historique de solide performance du crédit et des facteurs structurels comme l’assurance hypothécaire garantie par l’État.

- Les BIS canadiennes affichent une solide rentabilité par rapport à leurs pairs étrangers, affichant en moyenne le rendement des capitaux propres (RCP) le plus élevé des dernières années. Par le passé, les banques canadiennes ont affiché de bons résultats pendant une période prolongée, y compris les cycles économiques et financiers antérieurs. De plus, les RCP et les rendements du capital investi ajusté en fonction du risque des BIS canadiennes à dimension plutôt nationale ont largement dépassé ceux du segment du secteur bancaire international dont elles font partie, selon les renseignements rendus publics.

1. Contexte et portée

Le BSIF réalise périodiquement des exercices d’analyse comparative des mesures de fonds propres et de rentabilité des BIS dans le cadre de son mandat visant à évaluer la résilience et la compétitivité du système bancaire canadien. Dans la présente note, nous nous concentrons sur les grandes banques diversifiées des économies avancées qui exercent leurs activités conformément à des cadres réglementaires, juridiques et comptables largement comparables, afin d’établir une comparaison utile avec les BIS canadiennes. À ce titre, le principal groupe d’institutions comparables est composé de 25 banques étrangères (19 BISm et 6 autres banques d’importance systémique) des États-Unis, de l’Europe, du Royaume-Uni et de l’AustralieNote de bas de page 4. Un groupe élargi d’institutions comparables figurent aussi sur la liste en annexe afin de tenir compte d’autres pays ou territoires de compétence pour certaines des analyses.

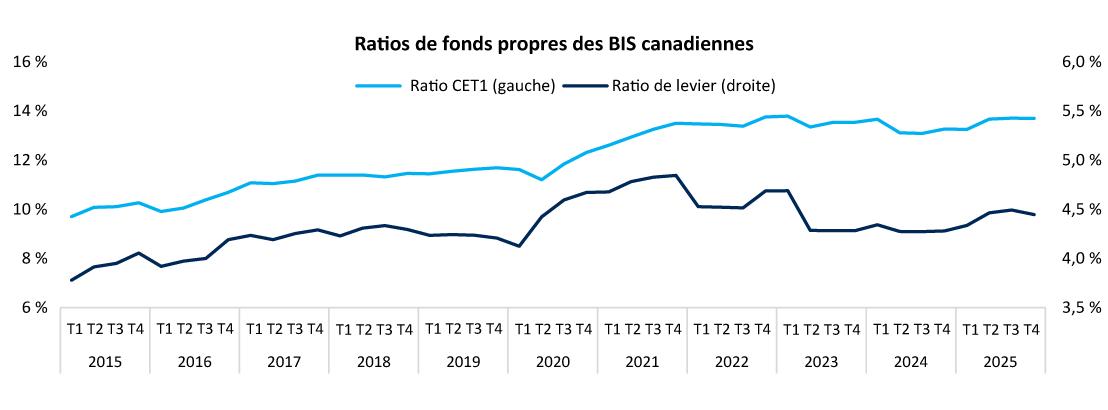

Un certain nombre de facteurs ont contribué à la hausse des ratios de fonds propres au Canada cette dernière décennie (figure 1). L’instauration de la RSI au milieu de 2018 et ses augmentations subséquentes ont contribué à cette tendance, parallèlement à d’autres influences plus difficiles à isoler, comme l’évolution des modèles d’affaires des BIS, les changements concernant la propension à prendre des risques et une baisse soutenue de la densité des APR. De plus, le BSIF a été un chef de file dans la mise en œuvre des normes internationales de fonds propres, y compris les dernières réformes de Bâle IIINote de bas de page 5. Toutefois, compte tenu de l’incertitude entourant l’échéancier de mise en œuvre intégrale de Bâle III dans d’autres pays, le BSIF a reporté indéfiniment d’autres augmentations du plancher d’APR en février 2025.

Figure 1 - Version textuelle

| Année | Trimestre | Ratio CET1 (gauche) | Ratio de levier (droite) |

|---|---|---|---|

| 2015 | T1 | 9,7 % | 3,8 % |

| 2015 | T2 | 10,1 % | 3,9 % |

| 2015 | T3 | 10,1 % | 4,0 % |

| 2015 | T4 | 10,3 % | 4,1 % |

| 2016 | T1 | 9,9 % | 3,9 % |

| 2016 | T2 | 10,0 % | 4,0 % |

| 2016 | T3 | 10,4 % | 4,0 % |

| 2016 | T4 | 10,7 % | 4,2 % |

| 2017 | T1 | 11,1 % | 4,2 % |

| 2017 | T2 | 11,0 % | 4,2 % |

| 2017 | T3 | 11,1 % | 4,3 % |

| 2017 | T4 | 11,4 % | 4,3 % |

| 2018 | T1 | 11,4 % | 4,2 % |

| 2018 | T2 | 11,4 % | 4,3 % |

| 2018 | T3 | 11,3 % | 4,3 % |

| 2018 | T4 | 11,5 % | 4,3 % |

| 2019 | T1 | 11,4 % | 4,2 % |

| 2019 | T2 | 11,5 % | 4,2 % |

| 2019 | T3 | 11,6 % | 4,2 % |

| 2019 | T4 | 11,7 % | 4,2 % |

| 2020 | T1 | 11,6 % | 4,1 % |

| 2020 | T2 | 11,2 % | 4,4 % |

| 2020 | T3 | 11,8 % | 4,6 % |

| 2020 | T4 | 12,3 % | 4,7 % |

| 2021 | T1 | 12,6 % | 4,7 % |

| 2021 | T2 | 12,9 % | 4,8 % |

| 2021 | T3 | 13,3 % | 4,8 % |

| 2021 | T4 | 13,5 % | 4,8 % |

| 2022 | T1 | 13,5 % | 4,5 % |

| 2022 | T2 | 13,5 % | 4,5 % |

| 2022 | T3 | 13,4 % | 4,5 % |

| 2022 | T4 | 13,8 % | 4,7 % |

| 2023 | T1 | 13,8 % | 4,7 % |

| 2023 | T2 | 13,3 % | 4,3 % |

| 2023 | T3 | 13,5 % | 4,3 % |

| 2023 | T4 | 13,5 % | 4,3 % |

| 2024 | T1 | 13,7 % | 4,3 % |

| 2024 | T2 | 13,1 % | 4,3 % |

| 2024 | T3 | 13,1 % | 4,3 % |

| 2024 | T4 | 13,3 % | 4,3 % |

| 2025 | T1 | 13,2 % | 4,3 % |

| 2025 | T2 | 13,7 % | 4,5 % |

| 2025 | T3 | 13,7 % | 4,5 % |

| 2025 | T4 | 13,7 % | 4,4 % |

Note : les données indiquent les ratios globaux de fonds propres des BIS canadiennes.

Sources : communications publiques des BIS, calculs du BSIF

2. Attentes internationales en matière de fonds propres et ratios de fonds propres

Il est difficile de comparer les ratios de fonds propres des banques entre divers pays ou territoires de compétence en raison des différences dans les cadres réglementaires, de l’utilisation de modèles internes ou de planchers prescrits et d’autres facteurs. Il s’agit d’une mise en garde importante à retenir lorsqu’on interprète, dans les figures ci-dessous, les mesures de fonds propres telles qu’elles sont principalement déclarées.

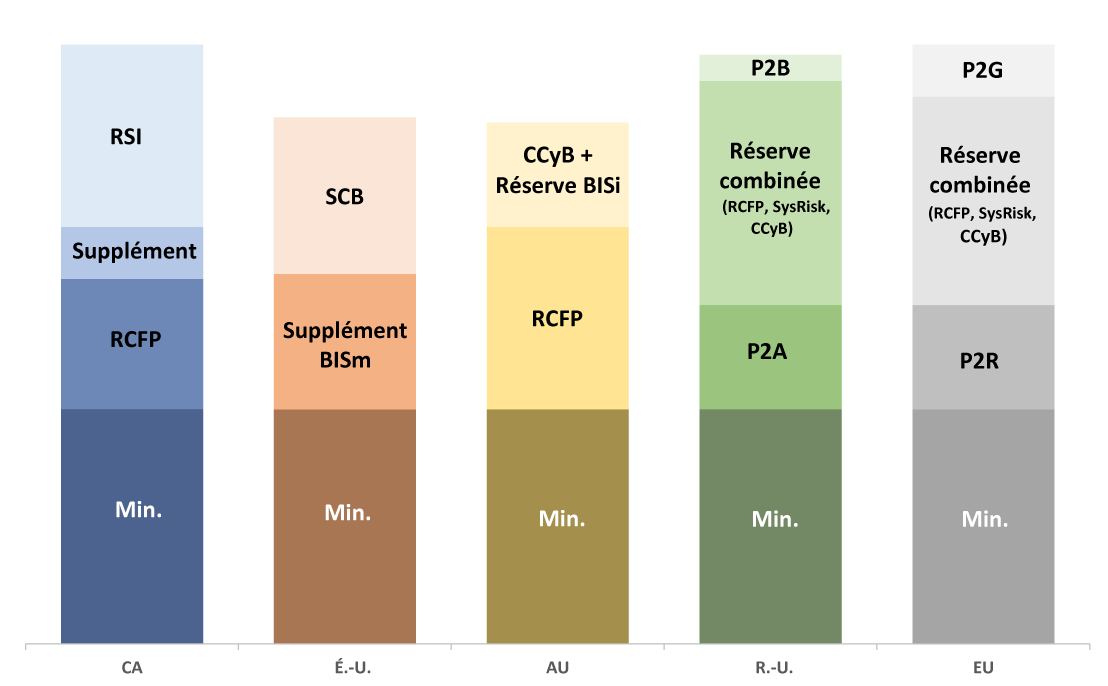

Caractéristique unique du régime canadien : une grande partie de l’échelle de fonds propres des BIS n’est pas obligatoire en raison de l’approche plus souple et fondée sur des principes du BSIF à l’égard de la RSI. Un non-respect de la RSI – une réserve utilisable du deuxième pilier – n’entraînerait pas de limites automatiques pour les distributions de fonds propres, contrairement aux réserves internationales comme la réserve de fonds propres contracyclique (CCyB) ou la réserve de fonds propres de sécurité (« Stress Capital Buffer » [SCB])Note de bas de page 6. Toutes choses étant égales par ailleurs, cette démarche permet aux BIS canadiennes d’exercer leurs activités en prévoyant des ratios de fonds propres qui sont supérieurs aux attentes de surveillance, mais qui sont plus faibles que ceux de leurs pairs qui, eux, sont visés par des exigences plus contraignantes.

La figure 2 présente une comparaison des ratios CET1 et les attentes sur le plan de la surveillance (« échelles de fonds propres ») des BIS canadiennes et de leurs pairs à l’échelle mondiale. Selon les données déclarées, le ratio CET1 global des BIS canadiennes de 13,7 % au quatrième trimestre de 2025 et les attentes sur le plan de la surveillance de 11,5 % sont généralement conformes à ceux de leurs pairs. Toutefois, les BIS canadiennes mènent leurs activités avec un excédent de plus de 550 points de base par rapport à l’exigence obligatoire de 8 % – un excédent largement supérieur à celui de leurs pairs étrangers – et à plus de 200 points de base de plus que la RIS. Cet excédent de fonds propres peut découler de facteurs comme l’incertitude macroéconomique et géopolitique, l’évolution de la propension à prendre des risques, les stratégies d’utilisation des fonds propres et les attentes des investisseurs ou des agences de notation.

Figure 2 - Version textuelle

| Exigences au titre du 1er ou du 2e pilier (obligatoires) | Exigence relative à la réserve contracyclique (CCyB) (obligatoire) | Réserves au titre du 2e pilier (non obligatoires) | Médiane des institutions comparables – exigence de fonds propres obligatoire | Excédent réel CET1 | |

|---|---|---|---|---|---|

| Canada | 8,0 % | 0,0 % | 3,5 % (RSI) | 10,1 % | 2,2 % |

| É.-U.* | 10,5 % | 0,0 % | 0,0 % | 10,1 % | 2,4 % |

| Australie | 9,3 % | 0,8 % | 0,0 % | 10,1 % | 1,9 % |

| UK | 10,1 % | 1,0 % | Approx. 0,4 % (P2B) | 10,1 % | 2,9 % |

| Europe | 9,6 % | 0,7 % | Approx. 0,9 % (P2G) | 10,1 % | 3,2 % |

Note :

- Les barres indiquent les ratios CET1 globaux et les attentes sur le plan de la surveillance rendus publics au troisième et au quatrième trimestre de 2025, pondérés par les APR dans chaque pays ou territoire de compétence.

- Le groupe d’institutions comparables comprend 6 banques canadiennes et 25 banques étrangères, dont des BISm américaines et européennes ainsi que des BIS et de grandes banques britanniques et australiennes.

- La ligne montre la médiane des exigences obligatoires au titre du premier ou du deuxième pilier (y compris l’exigence relative à la réserve contracyclique [CCyB]) pour 31 banques.

- Approche fondée sur les notations internes (NI), sauf aux États-Unis (*), où l’approche standard constitue l’exigence obligatoire courante.

- Les « exigences obligatoires » correspondent aux seuils entraînant des limites de distribution automatique en cas de non-respect.

- La CCyB est séparée des autres exigences obligatoires, car elle est explicitement conçue pour absorber les pertes durant une période de tension systémique.

- Réserves non obligatoires du deuxième pilier fondées sur les données accessibles au public et les estimations du personnel. Les estimations fondées sur la réserve du deuxième pilier (ou Pillar 2B) du Royaume-Uni se basent sur le rapport de la Prudential Regulation Authority (PRA) (en anglais seulement) ciblant les 14 banques les plus importantes de ce pays. Quant aux estimations fondées sur les recommandations au titre du pilier 2 (P2G) de l’Europe, elles se basent sur le rapport du processus de contrôle et d’évaluation prudentiels (rapport SREP) (en anglais seulement) portant sur les BISm européennes qui font l’objet d’une surveillance par la Banque centrale européenne.

Sources : documents publics et communications des banques conformément à la réglementation, rapports de surveillance, et calculs et estimations du personnel du BSIF.

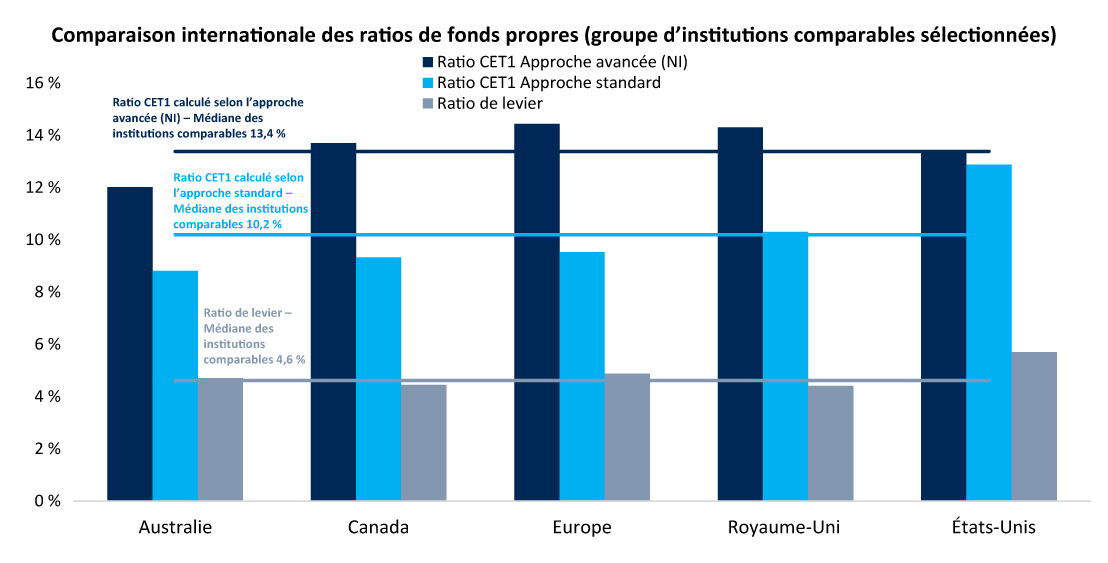

La figure 3 met davantage l’accent sur deux autres mesures de la suffisance des fonds propres : (1) les « ratios CET1 standard » (fondés sur les communications publiques) et (2) les ratios de levier. Dans l’ensemble, les BIS canadiennes affichent des ratios de fonds propres fondés sur les notations internes (NI) qui sont très proches des médianes des institutions étrangères comparables, et un peu moins élevés selon les ratios calculés au moyen de l’approche standard et les ratios de levier. Toutefois, il importe de noter que les méthodes de calcul des ratios de fonds propres ne sont pas entièrement comparables d’un pays à l’autre, même en ce qui concerne les approches « standard ». Par exemple, il est généralement reconnu que les États-Unis ont intégré certains éléments surtransposant (« gold-plating ») les règles de Bâle dans leur calcul standardNote de bas de page 7. Bien que le cadre de fonds propres des États-Unis soit actuellement à l’étude et qu’il soit appelé à changer, il existe de l’incertitude quant au contenu et au calendrier des changements futurs.

Figure 3 - Version textuelle

Comparaison internationale des ratios de fonds propres (groupe d’institutions comparables sélectionnées)

- Ratio CET1 calculé selon l’approche avancée (NI) – Médiane des institutions comparables : 13,4 %

- Ratio CET1 calculé selon l’approche standard – Médiane des institutions comparables : 10,2 %

- Ratio de levier – Médiane des institutions comparables : 4,6 %

| Ratio CET1 Approche avancée (NI) | Ratio CET1 Approche standard | Ratio de levier | |

|---|---|---|---|

| Australie | 12,0 % | 8,8 % | 4,7 % |

| Canada | 13,7 % | 9,3 % | 4,4 % |

| Europe | 14,4 % | 9,5 % | 4,9 % |

| R.-U. | 14,3 % | Approx. 10,3 % | 4,4 % |

| É.-U. | 13,4 % | 12,9 % | 5,7 % |

Note :

- Les barres indiquent les ratios globaux de fonds propres des banques de chaque pays ou territoire de compétence, soit 25 banques comparables et 6 BIS canadiennes.

- Les lignes pointillées montrent la médiane des ratios de fonds propres de 31 banques du groupe d’institutions comparables sélectionnées.

- Les méthodes diffèrent d’un pays à l’autre et ne sont pas directement comparables selon l’approche avancée, l’approche standard et le ratio de levier; les données sont présentées « telles qu’elles sont déclarées » dans chaque pays ou territoire de compétence au troisième et au quatrième trimestre de 2025 selon les rapports rendus publics.

- Le calcul des ratios CET1 selon l’approche standard correspond au total des fonds propres CET1 divisés par les APR sur une base normalisée qui tient compte de la méthode de mise en œuvre de l’approche standard propre à chaque pays ou territoire de compétence. En ce qui concerne les banques du Royaume-Uni, les APR calculés selon l’approche standard ont été approximés en majorant les APR de l’approche avancée déclarés.

- Les ratios de levier tiennent compte de la méthode de Bâle III ou d’une approche comparable lorsqu’il existe plus d’un ratio de levier.

Sources : dernières communications d’information au titre du troisième pilier par le groupe d’institutions comparables sélectionnées (T3-T4 de 2025), calculs du BSIF.

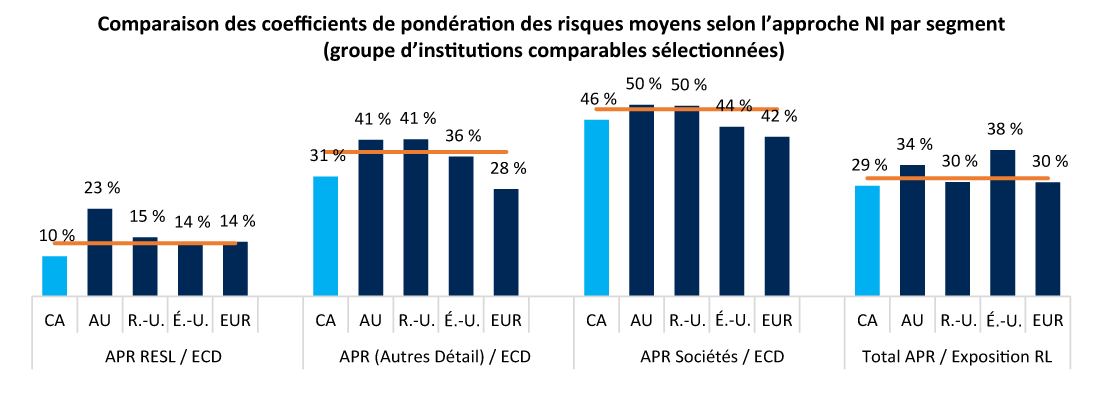

3. Analyse comparative des actifs pondérés en fonction du risque

La figure 4 décrit en détail la comparaison des coefficients de pondération du risque en tant que facteurs clés des ratios de fonds propres fondés sur le risque (par segment et dans l’ensemble) entre les pays ou territoires de compétence. Dans l’ensemble, nous estimons que les coefficients de pondération du risque des BIS canadiennes sont inférieurs à ceux de leurs pairs, principalement en raison des portefeuilles de prêts hypothécaires et de prêts de détail. Selon les données disponibles, les coefficients de pondération du risque des sociétés canadiennes (à l’exclusion des expositions sur les banques et les emprunteurs souverains) se rapprochent des médianes des pairs, mais les coefficients de pondération du risque des prêts de détail et des prêts hypothécaires se situent près de l’extrémité inférieure du groupe d’institutions comparables. Cela pourrait en partie découler de la solide performance historique du crédit des segments des prêts hypothécaires et des prêts de détail au Canada, ainsi que de facteurs structurels comme l’assurance hypothécaire garantie par l’État pour les prêts hypothécaires assortis d’un ratio prêt-valeur élevé.

Figure 4 - Version textuelle

| CA | AU | R.-U. | É.-U. | EUR | Médiane | |

|---|---|---|---|---|---|---|

| APR RESL / ECD | 10 % | 23 % | 15 % | 14 % | 14 % | 14 % |

| APR (Autres Détail) / ECD | 31 % | 41 % | 41 % | 36 % | 28 % | 38 % |

| APR Sociétés / ECD | 46 % | 50 % | 50 % | 44 % | 42 % | 49 % |

| Total APR / Exposition RL | 29 % | 34 % | 30 % | 38 % | 30 % | 31 % |

Note :

- Les barres indiquent les coefficients de pondération du risque selon l’approche avancée pour 6 BIS canadiennes et 25 institutions étrangères comparables au troisième et au quatrième trimestres de 2025, calculés selon les APR divisés par l’exposition en cas de défaut (ECD) ou selon le total des APR divisé par l’exposition au ratio de levier d’un pays ou territoire de compétence donné.

- Les lignes montrent les médianes des ratios APR de 31 banques faisant partie du groupe d’institutions comparables sélectionnées.

- Les APR/ECD liés aux prêts RESL comprennent les prêts hypothécaires résidentiels de détail et les lignes de crédit adossées à un bien immobilier (LCBI) pour lesquelles les données sont rendues publiques. En ce qui concerne les BIS canadiennes, cela représente les prêts RESL résidentiels canadiens assurés et non assurés, selon les données rendues publiques. Les définitions varient quelque peu d’une institution comparable à l’autre.

- Les autres APR/ECD relatifs aux prêts de détail comprennent l’exposition renouvelable admissible sur la clientèle de détail et d’autres segments de la clientèle de détail non liés aux RESL.

- Les définitions des APR et des ECD des sociétés varient considérablement d’un pays ou territoire de compétence à l’autre. Des approximations sont utilisées dans les cas où un segment entièrement harmonisé n’est pas disponible; p. ex., les « sociétés » des États-Unis représentent un ensemble de trois segments de gros (société, immobilier de rapport et immobilier commercial à forte volatilité) et excluent les opérations de mise en pension réparties et les dérivés.

- Total des APR ou exposition aux fins du ratio de levier (RL) calculé sous forme d’APR global selon l’approche avancée divisé par l’exposition aux fins du ratio de levier.

Sources : dernières informations disponibles sur le troisième pilier, calculs du BSIF.

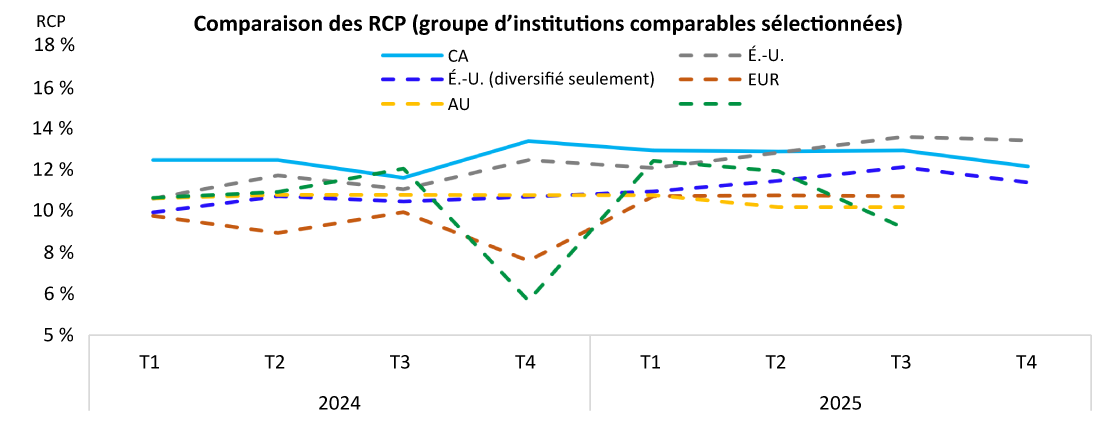

4. Analyse comparative de la rentabilité (rendement des capitaux propres)

Par le passé, les banques canadiennes ont affiché un RCP élevé par rapport à la plupart des pairs étrangers, y compris au cours des dernières années, ce qui témoigne d’une forte génération de fonds propres et d’un effet de levier supérieur (figure 5). De plus, en ce qui concerne les banques canadiennes qui déclarent des ventilations régionales, le RCP dans le secteur bancaire canadien a tendance à être sensiblement plus élevé que celui des banques américaines et d’autres pays ou territoires de compétence. Soulignons en outre que la comparabilité dépend des facteurs comme la composition des activités, l’effet de levier et les définitions prescrites par le règlement qui peuvent varier d’un pays ou territoire de compétence à l’autre.

Figure 5 - Version textuelle

| Année | Trimestre | CA | É.-U. | É.-U. (diversifié seulement) | AU | R.-U. | EUR |

|---|---|---|---|---|---|---|---|

| 2024 | T1 | 12,5 % | 10,6 % | 9,9 % | 10,6 % | 10,6 % | 9,8 % |

| 2024 | T2 | 12,5 % | 11,7 % | 10,7 % | 10,8 % | 10,9 % | 9,0 % |

| 2024 | T3 | 11,6 % | 11,1 % | 10,5 % | 10,8 % | 12,0 % | 10,0 % |

| 2024 | T4 | 13,4 % | 12,5 % | 10,7 % | 10,8 % | 5,7 % | 7,6 % |

| 2025 | T1 | 12,9 % | 12,1 % | 10,9 % | 10,8 % | 12,4 % | 10,7 % |

| 2025 | T2 | 12,9 % | 12,8 % | 11,5 % | 10,2 % | 11,9 % | 10,8 % |

| 2025 | T3 | 12,9 % | 13,6 % | 12,1 % | 10,2 % | 9,2 % | 10,7 % |

| 2025 | T4 | 12,2 % | 13,4 % | 11,4 % | NUL | NUL | NUL |

Note :

- Correspond au rendement médian non ajusté des actions ordinaires dans chaque pays ou territoire de compétence en fonction des périodes civiles sur une base annualisée.

- L’élément « É.-U. (diversifié seulement) » désigne les BISm ayant des modèles bancaires universels diversifiés semblables à ceux des BISm canadiennes (JPM, BofA, Citi, Wells).

- Les données des banques européennes englobent six BISm et excluent le Crédit Agricole et le Groupe BPCE en raison des limites des données.

- Les données des banques australiennes sont estimées au moyen des communications semestrielles, en supposant un rendement trimestriel constant de capitaux propres pendant la période visée.

Sources : communications publiques (trimestrielles ou semestrielles selon la disponibilité), calculs du BSIF.

5. Conclusion

La situation financière des BIS canadiennes est solide. Elles maintiennent des niveaux de fonds propres qui sont bien supérieurs aux attentes obligatoires sur le plan de la surveillance et qui correspondent généralement à ceux de leurs pairs étrangers. Cette résilience est attribuable à des améliorations apportées à la réglementation, comme les réformes de Bâle et la réserve pour stabilité intérieure, ainsi que de facteurs structurels soutenant la qualité du crédit et la rentabilité. De plus, la possibilité d’utiliser la réserve de fonds propres prévue par l’échelle de fonds propres des institutions canadiennes procure une souplesse en cas de chocs économiques imprévus. Enfin, l’analyse comparative internationale normalisée indique que le régime de fonds propres du Canada est proportionnel lorsqu’il est pris en compte dans un contexte mondial, ce qui vient appuyer la compétitivité globale et la résilience à long terme du système financier canadien.

Annexe I : Groupe d’institutions comparables sélectionnées et échelle de fonds propres

Le groupe d’institutions comparables sélectionnées figurant dans le présent rapport comprend les 6 BIS canadiennes, 19 BISm étrangères et 6 BIS ou autres institutions d’importance systémique (A-IIS).

| Pays ou territoire de compétence | Nom de la banque | BISm | BISi / A-IIS |

|---|---|---|---|

| Canada (CA) | Banque de Montréal | Non | Oui |

| Banque de Nouvelle-Écosse | Non | Oui | |

| Banque Canadienne Impériale de Commerce | Non | Oui | |

| Banque Nationale du Canada | Non | Oui | |

| Banque Royale du Canada | Oui | Non | |

| Banque Toronto-Dominion | Oui | Non | |

| États-Unis (É.-U.) | Bank of America | Oui | Non |

| Bank of New York Mellon | Oui | Non | |

| Citigroup | Oui | Non | |

| Goldman Sachs | Oui | Non | |

| JP Morgan Chase | Oui | Non | |

| Morgan Stanley | Oui | Non | |

| State Street | Oui | Non | |

| Wells Fargo | Oui | Non | |

| Australie (AU) | Commonwealth Bank of Australia | Non | Oui |

| Westpac Banking Corporation | Non | Oui | |

| National Australia Bank | Non | Oui | |

| Australia and New Zealand Banking Group | Non | Oui | |

| Royaume-Uni (R.-U.) | HSBC | Oui | Non |

| NatWest Group | Non | Oui | |

| Barclays | Oui | Non | |

| Lloyds | Non | Oui | |

| Standard Chartered | Oui | Non | |

| Europe (EU) | BNP Paribas | Oui | Non |

| Crédit Agricole | Oui | Non | |

| Banco Santander | Oui | Non | |

| Deutsche Bank | Oui | Non | |

| ING | Oui | Non | |

| Groupe BPCE | Oui | Non | |

| Société générale | Oui | Non | |

| UBS | Oui | Non | |

| Total | 21 | 10 |

Figure I-A - Version textuelle

Il s’agit d’une représentation visuelle de différentes échelles de fonds propres des pays ou territoires de compétence, assorties d’une ventilation de certaines composantes.

- Canada : Min., RCFP, Supplément, RSI

- É.-U. : Min., Supplément BISm, SCB

- AU : Min., RCFP, CCyB + Réserve BISi

- R.-U. : Min., P2A, Réserve combinée (RCFP, SysRisk, CCyB), Réserve P2B

- EU : Min., P2R, Réserve combinée (RCFP, SysRisk, CCyB), P2G

Note : La taille des boîtes ne vise qu’à donner une idée de la situation et ne représente pas l’ampleur réelle des attentes sur le plan de la surveillance dans chaque pays ou territoire de compétence. Dans cette figure, l’Europe représente l’échelle de fonds propres au sein de l’Autorité bancaire européenne (ABE) qui s’applique aux BISm de l’Union européenne mentionnées dans le présent rapport, à l’exception de la société UBS, qui est réglementée par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Sources : BSIF, Federal Reserve Bank (PDF) (en anglais seulement), Banque centrale européenne, Prudential Regulation Authority (PDF) (en anglais seulement) et Australian Prudential Regulation Authority (en anglais seulement).

Annexe II : Analyse supplémentaire

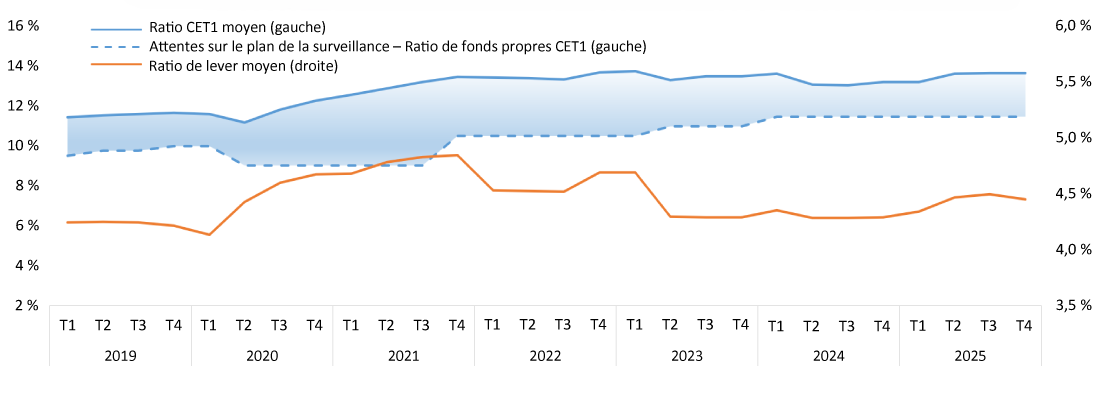

Les fonds propres excédentaires des BIS supérieurs à la RSI ont augmenté récemment, mais demeurent généralement dans les limites des normes historiques.

Figure II-A - Version textuelle

| Année | Trimestre | Ratio CET1 moyen (gauche) | Ratio de levier moyen (droite) | Attentes sur le plan de la surveillance – Ratio de fonds propres CET1 (gauche) |

|---|---|---|---|---|

| 2019 | T1 | 11,4 % | 4,2 % | 9,5 % |

| 2019 | T2 | 11,5 % | 4,2 % | 9,8 % |

| 2019 | T3 | 11,6 % | 4,2 % | 9,8 % |

| 2019 | T4 | 11,7 % | 4,2 % | 10,0 % |

| 2020 | T1 | 11,6 % | 4,1 % | 10,0 % |

| 2020 | T2 | 11,2 % | 4,4 % | 9,0 % |

| 2020 | T3 | 11,8 % | 4,6 % | 9,0 % |

| 2020 | T4 | 12,3 % | 4,7 % | 9,0 % |

| 2021 | T1 | 12,6 % | 4,7 % | 9,0 % |

| 2021 | T2 | 12,9 % | 4,8 % | 9,0 % |

| 2021 | T3 | 13,3 % | 4,8 % | 9,0 % |

| 2021 | T4 | 13,5 % | 4,8 % | 10,5 % |

| 2022 | T1 | 13,5 % | 4,5 % | 10,5 % |

| 2022 | T2 | 13,5 % | 4,5 % | 10,5 % |

| 2022 | T3 | 13,4 % | 4,5 % | 10,5 % |

| 2022 | T4 | 13,8 % | 4,7 % | 10,5 % |

| 2023 | T1 | 13,8 % | 4,7 % | 10,5 % |

| 2023 | T2 | 13,3 % | 4,3 % | 11,0 % |

| 2023 | T3 | 13,5 % | 4,3 % | 11,0 % |

| 2023 | T4 | 13,5 % | 4,3 % | 11,0 % |

| 2024 | T1 | 13,7 % | 4,3 % | 11,5 % |

| 2024 | T2 | 13,1 % | 4,3 % | 11,5 % |

| 2024 | T3 | 13,1 % | 4,3 % | 11,5 % |

| 2024 | T4 | 13,3 % | 4,3 % | 11,5 % |

| 2025 | T1 | 13,2 % | 4,3 % | 11,5 % |

| 2025 | T2 | 13,7 % | 4,5 % | 11,5 % |

| 2025 | T3 | 13,7 % | 4,5 % | 11,5 % |

| 2025 | T4 | 13,7 % | 4,4 % | 11,5 % |

Note : Les données indiquent les ratios globaux de fonds propres des BIS canadiennes; la zone ombrée montre l’excédent CET1 supérieur au taux de la RSI.

Sources : relevés réglementaires du BSIF, calculs du personnel.

Les hausses du ratio CET1 des BIS ont coïncidé avec la diminution de la densité des APR ces dernières années.

- Soulignons qu’un certain nombre de facteurs sous-jacents ont contribué aux variations de la densité des APR au fil du temps, notamment l’évolution de la composition des activités, des avoirs en espèces et en liquidités, de la qualité du crédit et du rendement, des acquisitions et des cessions, et des modèles fondés sur la notation interne. Depuis la pandémie, nous avons observé une baisse progressive des coefficients de pondération du risque applicables aux segments des prêts dans la plupart des secteurs d’activité, en particulier dans les secteurs de gros et des marchés internationaux.

Figure II-B - Version textuelle

| Année | Trimestre | Ratio CET1 (gauche) | Densité des APR (droit) |

|---|---|---|---|

| 2015 | T1 | 9,7 % | 36,0 % |

| 2015 | T2 | 10,1 % | 36,6 % |

| 2015 | T3 | 10,1 % | 36,9 % |

| 2015 | T4 | 10,3 % | 37,5 % |

| 2016 | T1 | 9,9 % | 37,4 % |

| 2016 | T2 | 10,0 % | 37,0 % |

| 2016 | T3 | 10,4 % | 36,2 % |

| 2016 | T4 | 10,7 % | 37,0 % |

| 2017 | T1 | 11,1 % | 36,6 % |

| 2017 | T2 | 11,0 % | 36,6 % |

| 2017 | T3 | 11,1 % | 36,1 % |

| 2017 | T4 | 11,4 % | 35,9 % |

| 2018 | T1 | 11,4 % | 35,1 % |

| 2018 | T2 | 11,4 % | 36,3 % |

| 2018 | T3 | 11,3 % | 37,1 % |

| 2018 | T4 | 11,5 % | 36,2 % |

| 2019 | T1 | 11,4 % | 36,2 % |

| 2019 | T2 | 11,5 % | 36,2 % |

| 2019 | T3 | 11,6 % | 35,7 % |

| 2019 | T4 | 11,7 % | 35,5 % |

| 2020 | T1 | 11,6 % | 35,2 % |

| 2020 | T2 | 11,2 % | 33,5 % |

| 2020 | T3 | 11,8 % | 32,5 % |

| 2020 | T4 | 12,3 % | 32,6 % |

| 2021 | T1 | 12,6 % | 31,7 % |

| 2021 | T2 | 12,9 % | 32,2 % |

| 2021 | T3 | 13,3 % | 31,6 % |

| 2021 | T4 | 13,5 % | 31,3 % |

| 2022 | T1 | 13,5 % | 31,3 % |

| 2022 | T2 | 13,5 % | 31,1 % |

| 2022 | T3 | 13,4 % | 31,4 % |

| 2022 | T4 | 13,8 % | 30,9 % |

| 2023 | T1 | 13,8 % | 31,0 % |

| 2023 | T2 | 13,3 % | 31,2 % |

| 2023 | T3 | 13,5 % | 30,8 % |

| 2023 | T4 | 13,5 % | 30,8 % |

| 2024 | T1 | 13,7 % | 30,9 % |

| 2024 | T2 | 13,1 % | 31,5 % |

| 2024 | T3 | 13,1 % | 31,5 % |

| 2024 | T4 | 13,3 % | 31,1 % |

| 2025 | T1 | 13,2 % | 31,4 % |

| 2025 | T2 | 13,7 % | 31,1 % |

| 2025 | T3 | 13,7 % | 31,7 % |

| 2025 | T4 | 13,7 % | 31,2 % |

Note : (1) La densité des APR correspond au total des APR divisé par le total des actifs; (2) les données indiquent les ratios globaux des BIS canadiennes.

Sources : relevés réglementaires du BSIF, calculs du personnel.

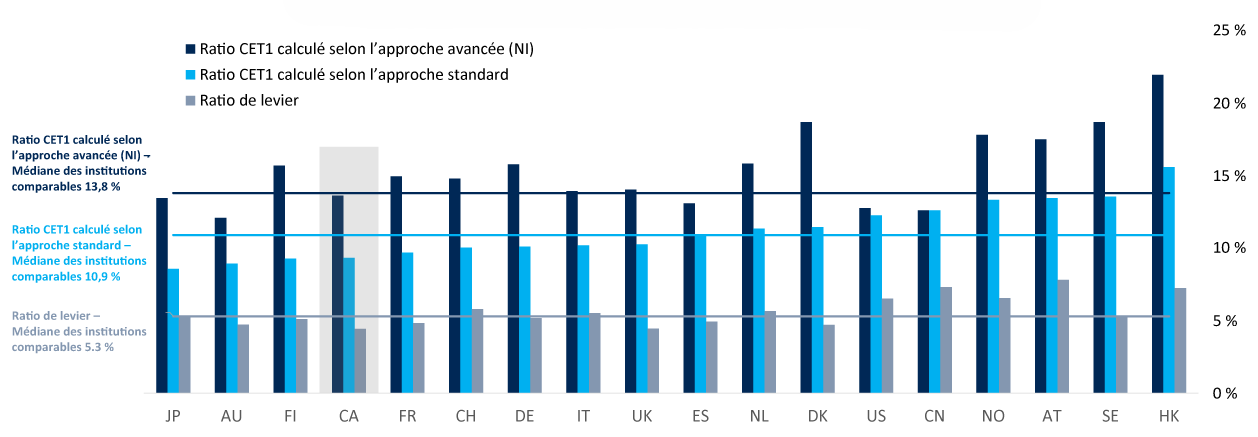

L’analyse d’un groupe élargi d’institutions comparables, qui englobe d’autres pays que ceux des 25 banques comparables évaluées précédemment, indique que les ratios des BIS canadiennes sont un peu moins élevés que les médianes du groupe d’institutions comparables.

- Le groupe élargi d’institutions comparables comprend 6 BIS canadiennes et 55 banques parmi les plus importantes actives sur la scène internationale dans des systèmes bancaires comparables d’économies avancées et de grandes économies et pour lesquelles des données pertinentes étaient disponiblesNote de bas de page 8.

- En ce qui concerne le ratio de fonds propres CET1 calculé selon l’approche fondée sur les notations internes, ceux des BIS canadiennes correspondent généralement à la médiane du groupe d’institutions comparables, tandis que leur ratio de fonds propres CET1 calculé selon l’approche standard et leur ratio de levier sont inférieurs à ceux des pays ou territoires de compétence sondés.

Figure II-C - Version textuelle

Comparaison internationale des ratios de fonds propres (2025)

- Ratio CET1 calculé selon l’approche avancée (NI) – Médiane des institutions comparables : 13,8 %

- Ratio CET1 calculé selon l’approche standard – Médiane des institutions comparables : 10,9 %

- Ratio de levier – Médiane des institutions comparables : 5.3 %

| Ratio CET1 Approche avancée | Ratio CET1 Approche standard | Ratio de levier | |

|---|---|---|---|

| JP | 13,5 % | 8,6 % | 5,2 % |

| AU | 12,1 % | 8,9 % | 4,7 % |

| FI | 15,7 % | 9,3 % | 5,1 % |

| CA | 13,6 % | 9,3 % | 4,4 % |

| FR | 15,0 % | 9,7 % | 4,8 % |

| CH | 14,8 % | 10,0 % | 5,8 % |

| DE | 15,8 % | 10,1 % | 5,2 % |

| IT | 13,9 % | 10,2 % | 5,5 % |

| UK | 14,0 % | Approx. 10,3 % | 4,4 % |

| ES | 13,1 % | 11,0 % | 4,9 % |

| NL | 15,8 % | 11,4 % | 5,7 % |

| DK | 18,7 % | 11,4 % | 4,7 % |

| US | 12,8 % | 12,3 % | 6,5 % |

| CN | 12,6 % | 12,6 % | 7,3 % |

| NO | 17,8 % | 13,3 % | 6,6 % |

| AT | 17,5 % | 13,5 % | 7,8 % |

| SE | 18,7 % | 13,6 % | 5,3 % |

| HK | 22,0 % | 15,6 % | 7,2 % |

Note :

- Les barres indiquent la moyenne simple des ratios de fonds propres globaux d’un échantillon des plus grandes banques dans chaque pays ou territoire de compétence classées selon l’approche standard (JP = Japon, AU = Australie, FI = Finlande, CA = Canada, CH = Suisse, FR = France, DE = Allemagne, IT = Italie, UK = Royaume-Uni, ES = Espagne, DK = Danemark, NL = Pays-Bas, US = États-Unis, CN = Chine, NO = Norvège, AT = Autriche, SE = Suède, HK = Hong Kong.

- Les lignes montrent la médiane des ratios de fonds propres des 61 banques du groupe d’institutions comparables dans l’ensemble des pays, à savoir 6 BIS canadiennes et 55 banques parmi les plus importantes qui sont actives à l’échelle mondiale et dont les données pertinentes étaient consultables.

- Les méthodes de calcul diffèrent d’un pays ou territoire de compétence à l’autre et ne sont pas directement comparables selon l’approche avancée, l’approche standard et le ratio de levier; les données sont exposées « telles qu’elles sont présentées » dans chaque pays ou territoire de compétence selon les communications publiques au T3 et au T4 de 2025.

- L’approche standard correspond au total des fonds propres CET1 divisés par le total des APR sur une base normalisée qui tient compte de la méthode de mise en œuvre de l’approche standard propre à chaque pays ou territoire de compétence. En ce qui concerne les banques du Royaume-Uni, les APR calculés selon l’approche standard ont été approximés en majorant les APR selon l’approche avancée déclarés.

- Le ratio de levier tient compte de la norme de Bâle III ou de l’approche comparable déclarée.

Sources : documents présentés par les banques, communications publiques au titre du troisième pilier, calculs du personnel du BSIF.